本文旨在探讨小企业贷款的发展现状以及如何有效控制风险,随着经济的发展,小企业在国民经济中的地位日益重要,小企业贷款面临着诸多风险,本文通过分析小企业贷款的发展趋势,提出了相应的风险控制措施,以促进小企业贷款的健康发展。

一、引言

小企业作为国民经济的重要组成部分,对于促进经济增长、增加就业机会、推动技术创新等方面具有不可忽视的作用,由于小企业自身规模较小、经营风险较高、信用体系不完善等原因,其融资问题一直是制约其发展的瓶颈之一,近年来,随着我国金融市场的不断发展和完善,小企业贷款业务也得到了快速发展,在小企业贷款快速发展的同时,也面临着诸多风险和挑战,如何有效控制小企业贷款风险,促进小企业贷款业务的健康发展,成为当前金融机构和监管部门关注的焦点。

二、小企业贷款的发展现状

(一)贷款规模不断扩大

近年来,我国小企业贷款规模呈现出逐年增长的趋势,根据中国人民银行的数据显示,截至 2023 年 6 月末,我国小企业贷款余额达到 43.5 万亿元,同比增长 12.3%,小微企业贷款余额达到 35.7 万亿元,同比增长 17.4%。

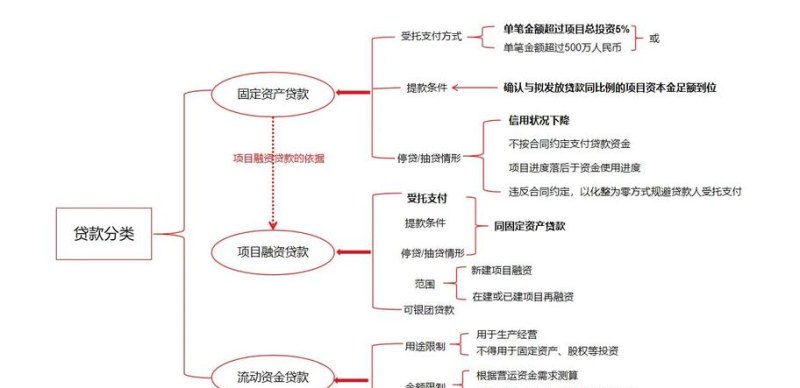

(二)贷款品种不断丰富

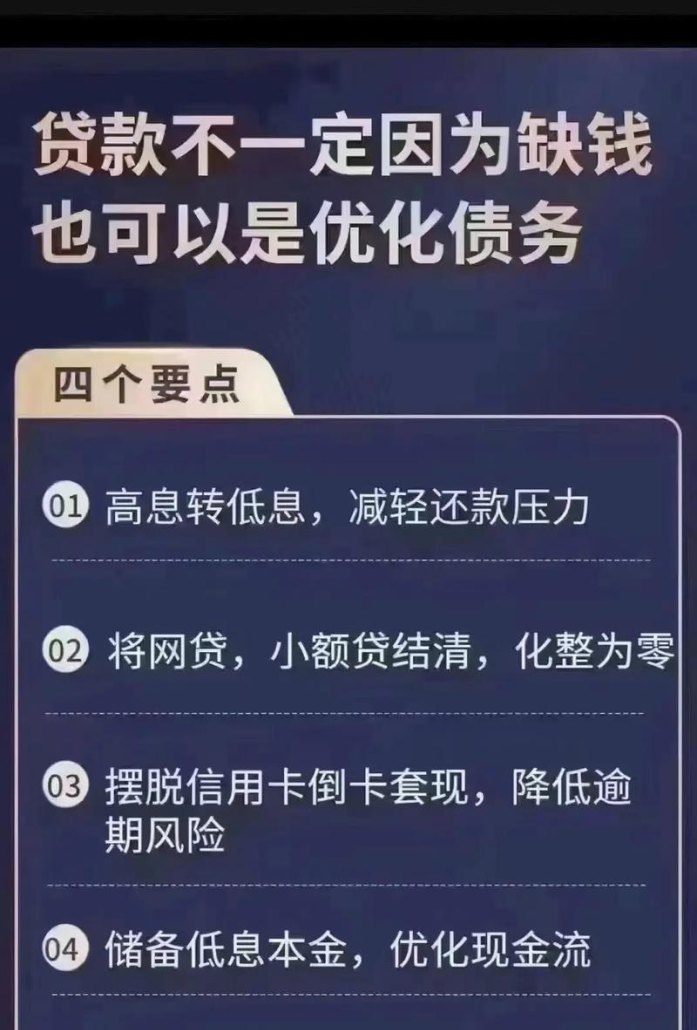

随着金融市场的不断发展和完善,小企业贷款品种也日益丰富,除了传统的流动资金贷款、固定资产贷款外,还出现了供应链金融、贸易融资、知识产权质押贷款等新型贷款品种,这些新型贷款品种的出现,为小企业提供了更多的融资选择,也有利于降低小企业的融资成本。

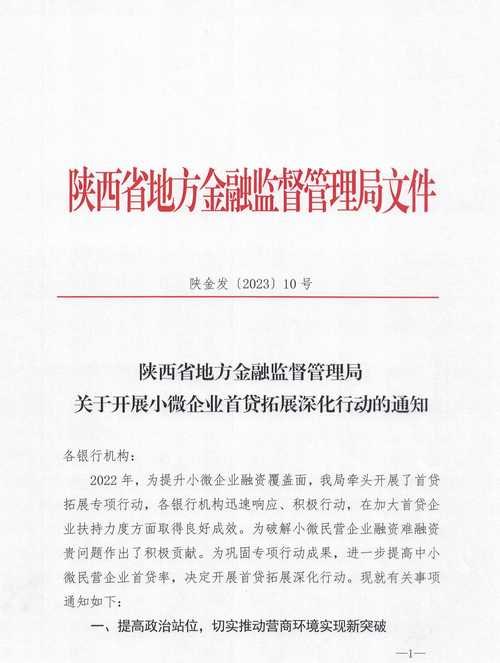

(三)贷款政策不断优化

近年来,我国政府出台了一系列支持小企业发展的政策措施,其中包括加大对小企业的信贷支持力度、降低小企业融资成本、提高小企业贷款审批效率等,这些政策措施的出台,为小企业贷款业务的发展提供了有力的政策支持。

三、小企业贷款面临的风险

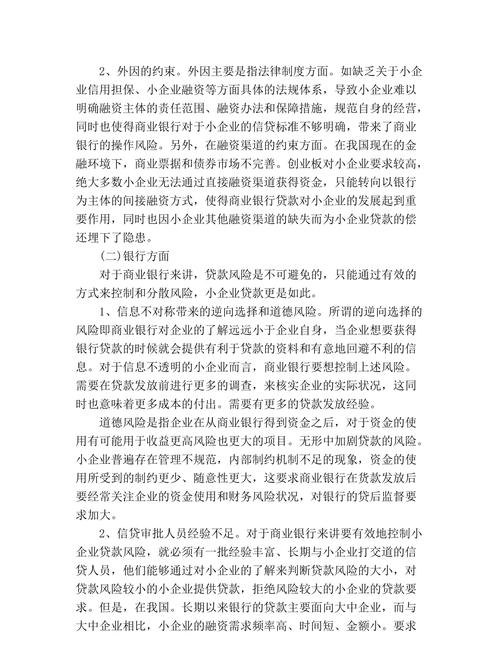

(一)信用风险

信用风险是小企业贷款面临的主要风险之一,由于小企业自身规模较小、经营风险较高、信用体系不完善等原因,其信用风险较大,一些小企业为了获得贷款,可能会提供虚假的财务报表和经营数据,这也增加了信用风险的发生概率。

(二)市场风险

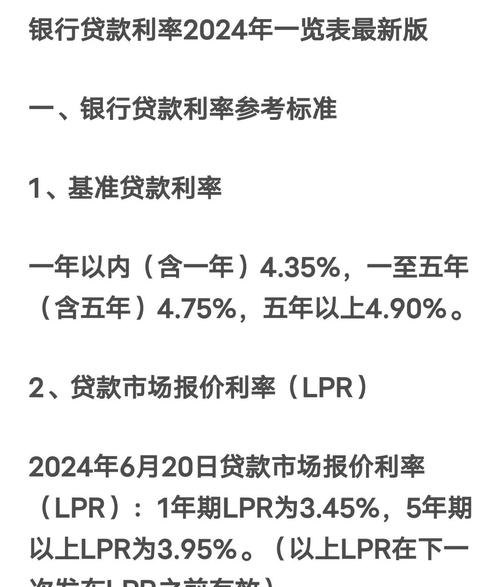

市场风险是指由于市场利率、汇率、股票价格等因素的波动,导致小企业贷款价值下降的风险,近年来,我国利率市场化改革不断推进,市场利率波动较大,这也增加了小企业贷款的市场风险。

(三)操作风险

操作风险是指由于金融机构内部管理不善、操作失误等原因,导致小企业贷款业务出现损失的风险,金融机构在贷款审批过程中存在违规操作、贷后管理不到位等问题,都可能导致操作风险的发生。

(四)法律风险

法律风险是指由于小企业贷款合同存在漏洞、法律规定不明确等原因,导致金融机构在贷款业务中面临法律诉讼的风险,小企业在贷款合同中存在欺诈行为、违反合同约定等问题,都可能导致法律风险的发生。

四、小企业贷款风险控制措施

(一)加强信用风险管理

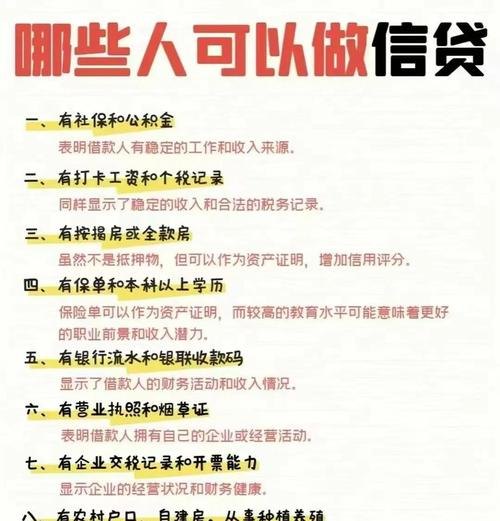

1、建立健全小企业信用评级体系

金融机构应建立健全小企业信用评级体系,对小企业的信用状况进行全面、客观、公正的评估,信用评级体系应包括小企业的财务状况、经营状况、信用记录、市场竞争力等方面的指标,以确保评级结果的准确性和可靠性。

2、加强贷前调查和审查

金融机构在发放小企业贷款前,应加强对小企业的贷前调查和审查,了解小企业的经营状况、财务状况、信用记录等情况,评估小企业的还款能力和信用风险,金融机构还应加强对小企业贷款用途的审查,确保贷款资金用于合法合规的经营活动。

3、加强贷后管理

金融机构在发放小企业贷款后,应加强对小企业的贷后管理,定期对小企业的经营状况、财务状况、信用记录等情况进行跟踪和监测,及时发现和解决潜在的风险问题,金融机构还应加强对小企业贷款用途的监督,确保贷款资金用于合法合规的经营活动。

(二)加强市场风险管理

1、合理定价

金融机构在发放小企业贷款时,应根据市场利率、汇率、股票价格等因素,合理确定贷款利率、汇率、股票价格等,以降低市场风险。

2、加强套期保值

金融机构可以通过套期保值等方式,降低市场风险,金融机构可以通过远期外汇合约、利率互换等方式,锁定汇率、利率等,以降低市场风险。

3、加强资产负债管理

金融机构应加强资产负债管理,合理安排资产和负债的结构,以降低市场风险,金融机构还应加强对市场风险的监测和预警,及时发现和解决潜在的风险问题。

(三)加强操作风险管理

1、完善内部控制制度

金融机构应完善内部控制制度,加强对操作风险的管理,内部控制制度应包括授权审批制度、岗位分离制度、内部审计制度等,以确保操作风险得到有效控制。

2、加强员工培训

金融机构应加强员工培训,提高员工的风险意识和操作技能,员工培训应包括风险管理知识、操作流程、合规意识等方面的内容,以提高员工的综合素质和操作水平。

3、加强监督检查

金融机构应加强对操作风险的监督检查,及时发现和纠正操作风险问题,监督检查应包括内部审计、外部审计、监管检查等,以确保操作风险得到有效控制。

(四)加强法律风险管理

1、完善合同文本

金融机构在签订小企业贷款合同时,应完善合同文本,明确双方的权利和义务,避免合同漏洞和法律风险,合同文本应包括贷款金额、贷款利率、贷款期限、还款方式、违约责任等方面的内容,以确保合同的合法性和有效性。

2、加强法律审查

金融机构在签订小企业贷款合同时,应加强法律审查,确保合同符合法律法规的规定,法律审查应包括合同条款的合法性、有效性、可操作性等方面的内容,以避免法律风险。

3、加强法律诉讼管理

金融机构在发生法律诉讼时,应加强法律诉讼管理,及时采取有效的法律措施,维护自身的合法权益,法律诉讼管理应包括诉讼策略的制定、证据的收集和保全、法律代理的选择等方面的内容,以确保法律诉讼的顺利进行。

五、结论

小企业贷款作为我国金融市场的重要组成部分,对于促进经济增长、增加就业机会、推动技术创新等方面具有不可忽视的作用,随着经济环境的变化和金融市场的发展,小企业贷款也面临着诸多风险和挑战,金融机构和监管部门应加强对小企业贷款的风险管理,建立健全风险管理制度,加强信用风险管理、市场风险管理、操作风险管理和法律风险管理,以促进小企业贷款的健康发展,小企业也应加强自身管理,提高信用水平,规范经营行为,以提高获得贷款的能力和降低贷款风险。