本文旨在探讨小企业贷款的审查及风险控制,通过分析小企业贷款的特点和风险,提出了相应的审查要点和风险控制措施,强调了银行在贷款审查中应注重企业的财务状况、经营能力、还款能力等方面,同时采取有效的风险控制手段,以降低贷款风险。

一、引言

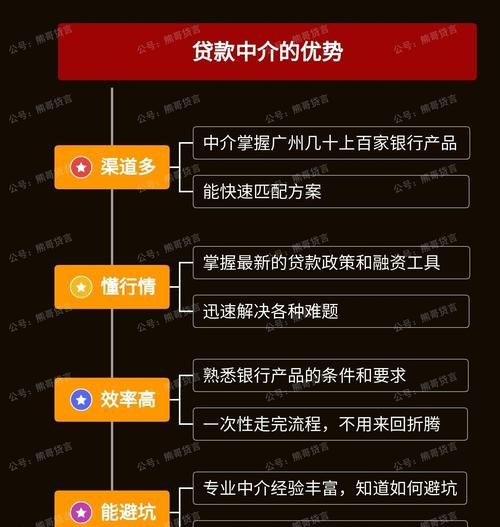

随着经济的发展,小企业在国民经济中的地位日益重要,小企业普遍面临着融资难的问题,其中贷款是小企业获取资金的主要途径之一,银行作为小企业贷款的主要提供者,需要对小企业贷款进行严格的审查和风险控制,以确保贷款的安全性和收益性。

二、小企业贷款的特点

(一)规模小、数量多

小企业通常规模较小,资金需求相对较少,但数量众多,分布广泛。

(二)经营风险高

小企业面临着市场竞争激烈、技术更新快、管理水平低等问题,经营风险较高。

(三)财务信息不透明

小企业财务制度不健全,财务信息不透明,银行难以准确评估其财务状况和信用风险。

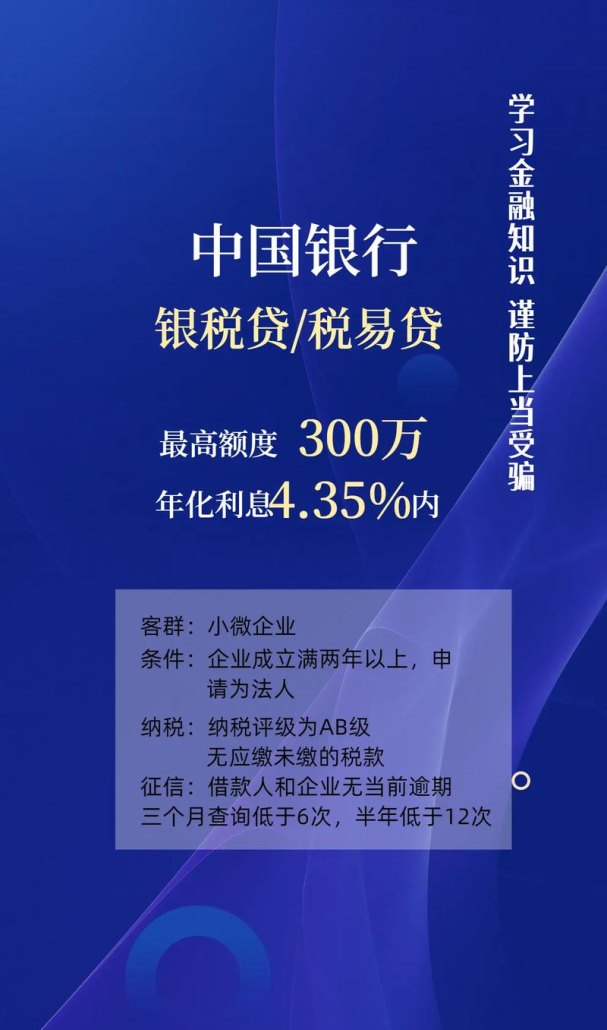

(四)缺乏有效抵押物

小企业通常缺乏有效抵押物,难以提供足够的担保。

三、小企业贷款的风险

(一)信用风险

小企业信用风险较高,可能存在欺诈、逃废债务等行为,导致银行贷款无法收回。

(二)经营风险

小企业经营风险较高,可能因市场变化、经营不善等原因导致企业倒闭或无法按时还款。

(三)担保风险

小企业缺乏有效抵押物,担保风险较高,可能因抵押物价值下降或无法变现等原因导致银行贷款无法收回。

(四)操作风险

银行在贷款审查和管理过程中可能存在操作失误、违规操作等问题,导致贷款风险增加。

四、小企业贷款的审查要点

(一)企业基本情况审查

1、企业的合法性和稳定性

审查企业的营业执照、税务登记证、组织机构代码证等证件是否齐全,企业的经营期限、经营范围是否符合国家法律法规的规定,企业的股权结构是否清晰,是否存在潜在的法律纠纷。

2、企业的信用记录

查询企业的信用记录,了解企业是否存在不良信用记录,如逾期还款、欠税、欠费等。

3、企业的经营状况

了解企业的经营历史、经营规模、市场地位、产品或服务的竞争力等情况,评估企业的经营能力和发展前景。

4、企业的财务状况

审查企业的财务报表,包括资产负债表、利润表、现金流量表等,了解企业的资产质量、盈利能力、偿债能力等情况,评估企业的财务风险。

(二)贷款用途审查

1、贷款用途的合法性

审查贷款用途是否符合国家法律法规的规定,是否存在非法用途,如赌博、洗钱等。

2、贷款用途的合理性

评估贷款用途是否合理,是否符合企业的经营需要和发展规划,是否存在过度融资的情况。

3、贷款用途的可行性

评估贷款用途是否具有可行性,是否能够产生预期的经济效益,是否存在市场风险和技术风险。

(三)还款能力审查

1、企业的盈利能力

评估企业的盈利能力,包括销售收入、净利润、毛利润等指标,了解企业的盈利能力是否稳定,是否有持续增长的趋势。

2、企业的现金流量

评估企业的现金流量,包括经营活动产生的现金流量、投资活动产生的现金流量、筹资活动产生的现金流量等指标,了解企业的现金流量是否充足,是否能够按时偿还贷款本息。

3、企业的还款来源

评估企业的还款来源,包括销售收入、折旧摊销、处置资产等,了解企业是否有足够的还款来源来偿还贷款本息。

4、企业的信用状况

评估企业的信用状况,包括企业的信用评级、信用记录、担保情况等,了解企业的信用状况是否良好,是否有足够的信用支持来偿还贷款本息。

(四)担保审查

1、担保的合法性

审查担保的合法性,包括担保合同的签订是否符合法律法规的规定,担保物的所有权是否清晰,担保物的价值是否充足等。

2、担保的有效性

评估担保的有效性,包括担保合同的履行能力、担保物的变现能力等,了解担保是否能够有效保障银行的债权。

3、担保的风险

评估担保的风险,包括担保物的市场价值波动风险、担保物的保管风险、担保物的处置风险等,了解担保是否存在潜在的风险。

五、小企业贷款的风险控制措施

(一)加强信用风险管理

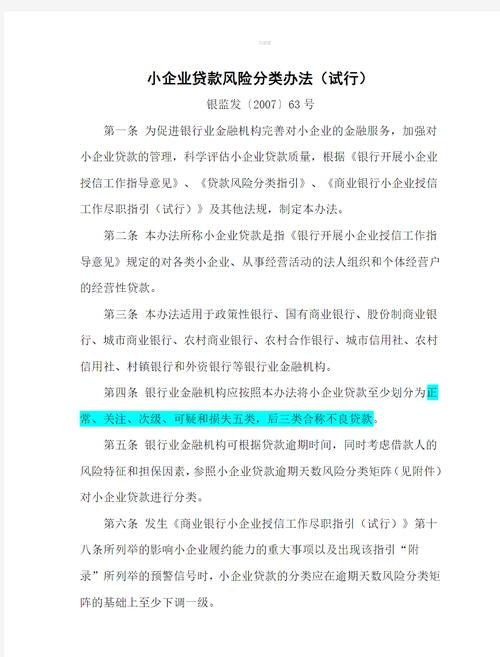

1、建立信用风险评估体系

建立科学、合理的信用风险评估体系,对小企业的信用状况进行全面、客观的评估,为贷款决策提供依据。

2、加强贷后管理

加强贷后管理,及时了解小企业的经营状况和财务状况,发现问题及时采取措施,防范信用风险的发生。

3、加强抵押物管理

加强抵押物管理,确保抵押物的价值充足、权属清晰、易于变现,降低抵押物风险。

4、加强信用记录管理

加强信用记录管理,建立小企业信用记录数据库,对小企业的信用状况进行跟踪和评估,提高信用风险管理水平。

(二)加强经营风险管理

1、加强市场风险管理

加强市场风险管理,及时了解市场变化,评估市场风险对小企业经营的影响,采取相应的措施降低市场风险。

2、加强操作风险管理

加强操作风险管理,建立健全内部控制制度,加强对贷款审查和管理过程的监督和检查,防范操作风险的发生。

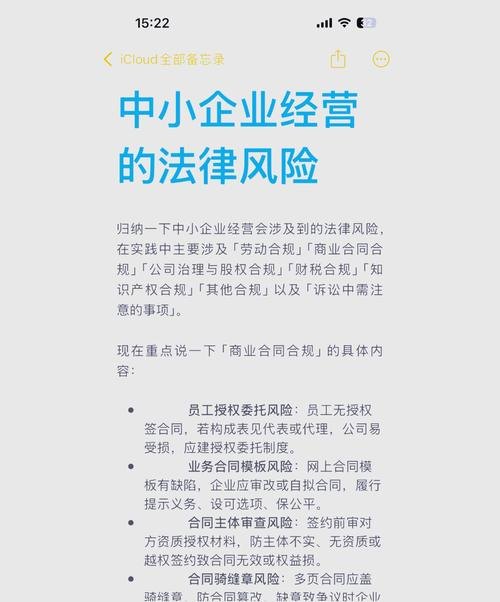

3、加强法律风险管理

加强法律风险管理,及时了解法律法规的变化,评估法律法规对小企业经营的影响,采取相应的措施降低法律风险。

(三)加强担保风险管理

1、加强担保物管理

加强担保物管理,确保担保物的价值充足、权属清晰、易于变现,降低担保物风险。

2、加强担保合同管理

加强担保合同管理,确保担保合同的签订、履行符合法律法规的规定,降低担保合同风险。

3、加强担保物处置管理

加强担保物处置管理,确保担保物的处置合法、公正、公平,降低担保物处置风险。

六、结论

小企业贷款是银行的重要业务之一,也是支持小企业发展的重要手段,小企业贷款面临着较大的风险,需要银行加强审查和风险控制,通过对小企业贷款的审查及风险控制的研究,本文认为银行在贷款审查中应注重企业的财务状况、经营能力、还款能力等方面,同时采取有效的风险控制手段,以降低贷款风险,银行还应加强与政府、担保机构等的合作,共同支持小企业的发展。