本文探讨了银行在面对股权被冻结的企业时所面临的风险和挑战,并提出了相应的建议和应对策略,股权冻结可能对企业的财务状况和偿债能力产生负面影响,银行需要谨慎评估贷款风险,采取适当的措施来保护自身利益。

一、引言

在商业世界中,企业的股权冻结是一种常见的法律程序,通常是由于法律纠纷、债务违约或其他法律问题引起的,当企业的股权被冻结时,其股东对该股权的权利受到限制,可能会对企业的运营和发展产生重大影响,在某些情况下,银行可能会考虑向股权被冻结的企业提供贷款,这引发了一系列的风险和挑战。

二、银行贷款给股权被冻结企业的风险

(一)企业信用风险增加

股权被冻结可能表明企业存在潜在的法律问题或财务困境,这会降低企业的信用评级和信用风险,银行可能面临企业无法按时偿还贷款的风险,增加了不良贷款的可能性。

(二)抵押物价值下降

如果企业的股权是贷款的抵押物,股权被冻结可能导致抵押物的价值下降,银行可能需要重新评估抵押物的价值,以确保其足以覆盖贷款余额,这可能增加银行的损失风险。

(三)法律诉讼和执行风险

股权被冻结可能引发法律诉讼和执行程序,这可能对企业的运营和财务状况产生进一步的负面影响,银行可能面临法律纠纷、资产查封或其他法律程序的风险,这可能导致贷款无法收回或抵押物无法变现。

(四)信息不对称和监控困难

银行可能难以获取关于企业股权冻结情况的完整和准确信息,监控企业的运营和财务状况也可能变得更加困难,因为企业可能面临法律限制和运营障碍。

三、银行应对股权被冻结企业贷款的策略

(一)严格的贷款审批程序

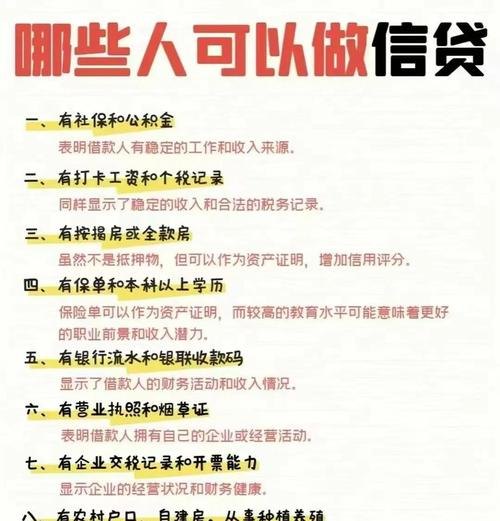

银行应建立严格的贷款审批程序,对股权被冻结的企业进行全面的风险评估,这包括对企业的财务状况、信用记录、行业前景、管理层能力等方面进行深入分析,银行还应要求企业提供详细的财务报表和其他相关信息,以评估其偿还贷款的能力。

(二)要求额外的担保措施

为了降低风险,银行可以要求企业提供额外的担保措施,如抵押物的增加、担保人的增加或其他可靠的担保方式,这可以增加贷款的安全性,减少银行的损失风险。

(三)监控企业的运营和财务状况

银行应密切监控股权被冻结企业的运营和财务状况,及时发现任何潜在的问题或风险信号,银行可以与企业保持定期沟通,要求企业提供财务报表和其他相关信息,并进行现场检查或审计。

(四)寻求法律意见和咨询

银行应寻求专业的法律意见和咨询,了解股权冻结的法律后果和可能的解决方案,银行可以与律师合作,制定相应的法律策略,以保护自身利益并减少风险。

(五)灵活的贷款结构和条款

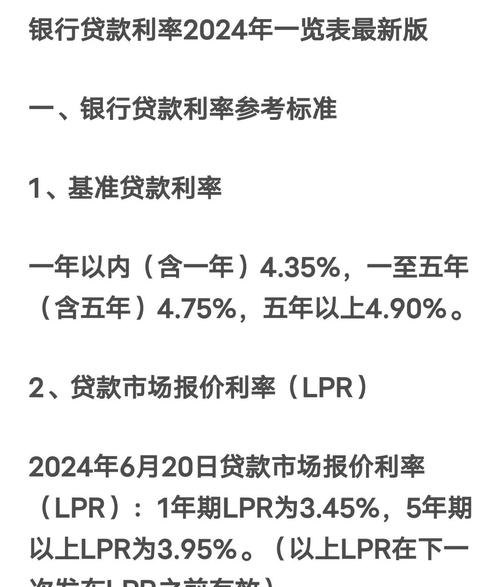

银行可以根据企业的具体情况,制定灵活的贷款结构和条款,这可以包括调整贷款期限、利率、还款方式等,以适应企业的特殊需求和风险状况。

(六)建立风险缓释机制

银行可以建立风险缓释机制,如贷款保险、信用违约互换等,以降低贷款风险,这些工具可以帮助银行分散风险,并在企业出现违约时获得一定的保障。

四、结论

银行贷款给股权被冻结的企业存在一定的风险和挑战,但通过采取适当的策略和措施,银行可以降低风险并保护自身利益,严格的贷款审批程序、额外的担保措施、监控和咨询、灵活的贷款结构以及建立风险缓释机制等策略可以帮助银行应对股权冻结带来的挑战,银行在做出贷款决策时应充分评估风险,并根据企业的具体情况进行谨慎决策,监管机构也应加强对银行贷款给股权被冻结企业的监管,确保银行在风险管理方面的合规性和稳健性。