在企业的发展过程中,资金是至关重要的,银行贷款作为一种常见的融资方式,为企业提供了必要的资金支持,对于企业来说,如何合理运用银行贷款并缴纳企业所得税,是一个需要深入思考和规划的问题,本文将探讨银行贷款缴纳企业所得税的相关问题,并提供一些建议,以帮助企业在合法合规的前提下,实现税负的最小化和资源的最优配置。

银行贷款与企业所得税的关系

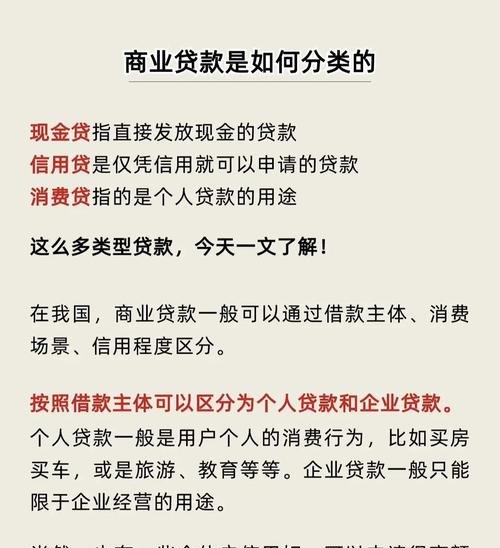

银行贷款是企业获得资金的一种重要途径,企业通过向银行借款,获得所需的资金用于生产经营活动,在缴纳企业所得税时,银行贷款所产生的利息支出可以在税前扣除,这意味着企业可以减少应纳税所得额,从而降低企业所得税的负担。

需要注意的是,银行贷款的利息支出扣除并非无限制的,根据税法规定,企业在计算应纳税所得额时,可以扣除的利息支出有一定的限制条件,企业的利息支出必须与生产经营活动相关,且不能超过按照金融企业同期同类贷款利率计算的数额,企业还需要注意贷款的用途和还款计划,以确保贷款的使用符合税法规定。

合理规划银行贷款的利息支出扣除

为了最大化地利用银行贷款缴纳企业所得税的优惠政策,企业可以采取以下措施进行合理规划:

1、选择合适的贷款方式和银行

不同的贷款方式和银行可能有不同的利率和利息支出扣除政策,企业应该进行充分的市场调研,比较不同贷款方式和银行的利率和扣除政策,选择最适合企业的贷款方案。

2、合理安排贷款期限和还款计划

贷款期限和还款计划的选择也会影响利息支出的扣除,企业可以根据自身的资金需求和还款能力,合理安排贷款期限和还款计划,以确保利息支出能够在税前充分扣除。

3、注意贷款用途的合规性

企业在使用银行贷款时,必须确保贷款用途符合税法规定,不得将贷款用于非生产经营活动或违反税法规定的用途,否则可能会导致利息支出不能在税前扣除或面临税务风险。

4、充分利用税收优惠政策

除了银行贷款利息支出的扣除外,企业还可以充分利用其他相关的税收优惠政策,高新技术企业可以享受一定比例的研发费用加计扣除,符合条件的小型微利企业可以享受税收优惠等,企业应该了解并合理运用这些政策,以降低企业所得税负担。

优化企业财务结构

除了合理规划银行贷款的利息支出扣除外,企业还可以通过优化财务结构来降低企业所得税负担,以下是一些建议:

1、合理运用资本结构

企业应该根据自身的风险承受能力和资金需求,合理确定股权和债权的比例,适当增加股权融资,可以降低企业的财务风险,同时也可以减少利息支出的扣除,从而降低企业所得税负担。

2、利用关联方借款

企业可以通过与关联方进行借款,利用关联方借款利息支出的扣除政策,但需要注意的是,关联方借款必须符合税法规定的关联交易条件,否则可能会面临税务调整和处罚。

3、加强财务风险管理

企业应该加强财务风险管理,确保自身的偿债能力和资金流动性,过高的债务水平可能会增加企业的财务风险,从而影响企业的信用评级和融资能力。

4、合理运用折旧和摊销政策

折旧和摊销是企业所得税计算中的重要因素,企业可以合理选择折旧方法和折旧年限,以增加税前扣除的金额,降低企业所得税负担。

寻求专业税务咨询服务

由于银行贷款缴纳企业所得税涉及到复杂的税法规定和税务处理,企业可能需要寻求专业的税务咨询服务,税务咨询机构可以为企业提供专业的税务筹划和咨询服务,帮助企业合理规划银行贷款和利息支出扣除,优化企业财务结构,降低企业所得税负担。

银行贷款缴纳企业所得税是企业财务管理中的一个重要问题,企业应该充分了解相关的税法规定和优惠政策,合理规划银行贷款的利息支出扣除,优化企业财务结构,并寻求专业的税务咨询服务,通过科学合理的筹划和管理,企业可以在合法合规的前提下,最大限度地降低企业所得税负担,提高企业的经济效益。