随着经济的发展,企业贷款已经成为一种常见的融资方式,许多企业在贷款过程中忽略了税务方面的风险,这可能会给企业带来严重的后果,本文将探讨以企业名义贷款在税务上可能面临的风险,并提供一些应对策略,以帮助企业避免不必要的税务问题。

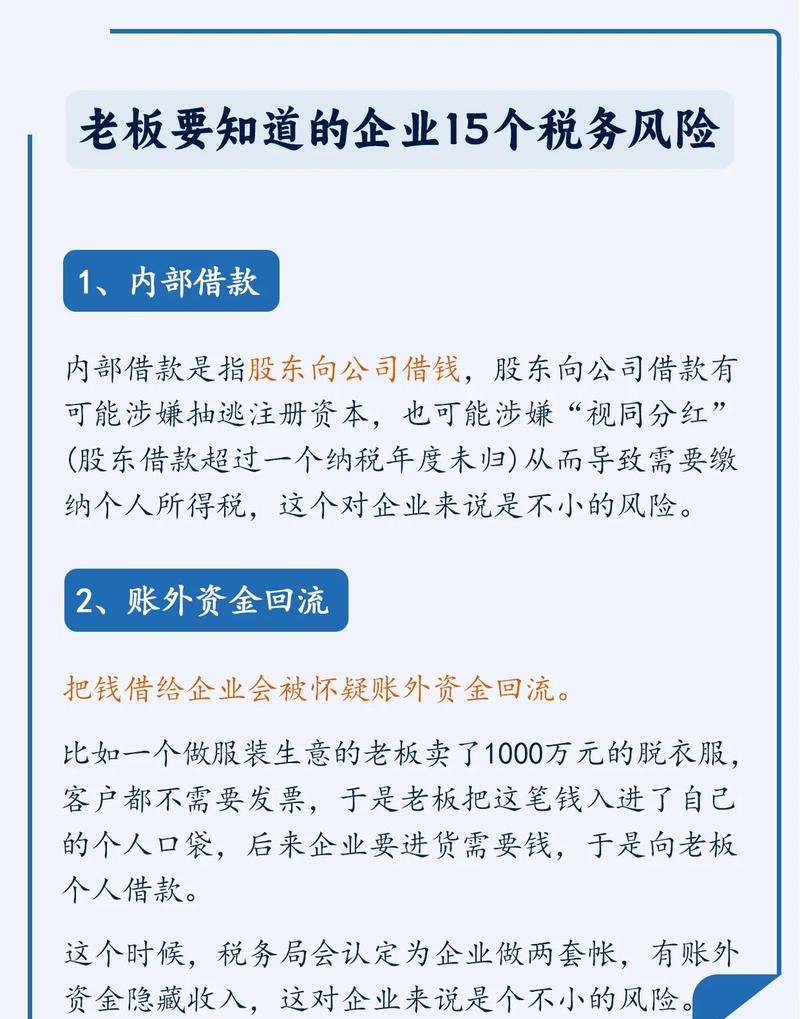

一、以企业名义贷款的税务风险

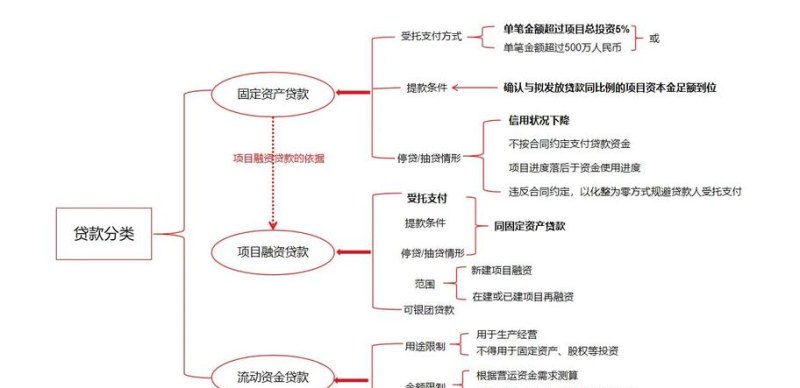

1、利息支出税前扣除问题

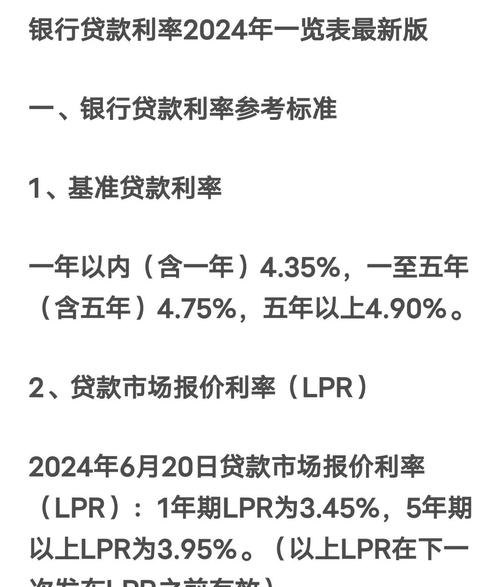

企业贷款所支付的利息支出可以在企业所得税前扣除,但需要满足一定的条件,如果企业未能按照税法规定正确计算和申报利息支出,可能会导致税务风险,企业可能将不符合税前扣除条件的利息支出进行扣除,或者将利息支出在不同纳税年度之间进行不当分摊,从而导致多缴或少缴企业所得税。

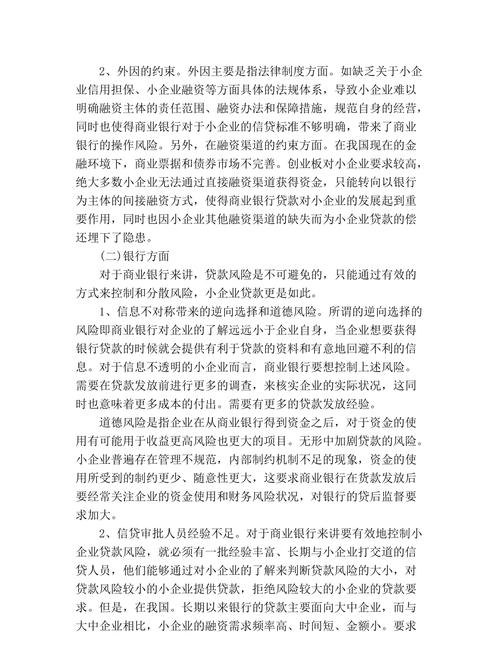

2、资本弱化问题

资本弱化是指企业在融资过程中,过度依赖债务融资,导致权益资本占比较低的现象,根据税法规定,如果企业的权益资本与债务资本比例不合理,可能会被认定为资本弱化,从而导致利息支出不能在企业所得税前全额扣除,企业还可能面临利息支出不得在企业所得税前扣除的风险。

3、关联交易风险

如果企业与关联方之间存在贷款交易,且交易价格不合理,可能会被税务机关认定为关联交易,并进行纳税调整,关联交易的风险主要包括:

- 利息支出的调整:税务机关可能会对关联方之间的贷款利息支出进行调整,要求企业按照市场利率计算利息支出,并将超出部分进行纳税调整。

- 资本弱化的调整:税务机关可能会对关联方之间的资本结构进行调整,要求企业增加权益资本,减少债务资本,以避免资本弱化的风险。

- 其他调整:税务机关还可能对关联交易的其他方面进行调整,例如转让定价、成本分摊等。

4、贷款用途风险

企业在贷款过程中需要明确贷款用途,并按照约定的用途使用贷款,如果企业未能按照约定的用途使用贷款,可能会面临税务风险,企业将贷款用于非生产经营活动,或者将贷款用于高风险投资,可能会导致利息支出不能在企业所得税前全额扣除。

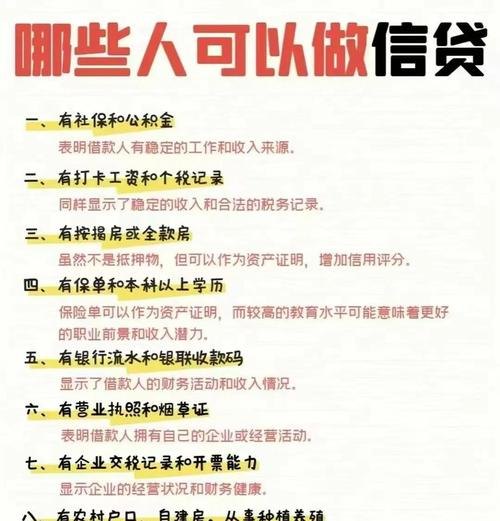

二、应对策略

1、加强税务合规管理

企业应加强税务合规管理,建立健全的财务管理制度和内部控制制度,确保贷款利息支出的计算和申报符合税法规定,企业应定期对贷款利息支出进行自查,及时发现和纠正问题。

2、合理安排贷款结构

企业在贷款过程中应合理安排贷款结构,避免过度依赖债务融资,企业可以通过增加权益资本、发行债券等方式来降低债务融资比例,从而降低资本弱化的风险。

3、规范关联交易

企业应规范关联交易,遵循公平、公正、公开的原则,确保交易价格合理,企业可以通过签订关联交易协议、进行资产评估等方式来规范关联交易,降低关联交易的风险。

4、明确贷款用途

企业在贷款过程中应明确贷款用途,并按照约定的用途使用贷款,企业可以通过签订贷款合同、制定贷款使用计划等方式来明确贷款用途,确保贷款用于生产经营活动。

5、及时进行税务申报和纳税

企业应及时进行税务申报和纳税,确保企业所得税的及时缴纳,企业可以通过委托专业税务机构进行税务申报和纳税,提高申报和纳税的准确性和及时性。

三、案例分析

案例一:A 公司为一家生产型企业,因扩大生产规模需要资金,向银行申请贷款 1000 万元,A 公司在贷款合同中约定,贷款用途为购买原材料,A 公司在实际使用贷款时,将其中的 500 万元用于购买固定资产,A 公司在进行企业所得税申报时,将贷款利息支出全部在企业所得税前扣除,税务机关在检查中发现 A 公司的贷款用途与合同约定不符,认定 A 公司将贷款用于非生产经营活动,导致利息支出不能在企业所得税前全额扣除,税务机关对 A 公司进行了纳税调整,要求 A 公司补缴企业所得税 125 万元,并加收滞纳金。

案例二:B 公司为一家高新技术企业,因研发项目需要资金,向银行申请贷款 500 万元,B 公司在贷款合同中约定,贷款用途为研发项目,B 公司在实际使用贷款时,将其中的 300 万元用于购买理财产品,B 公司在进行企业所得税申报时,将贷款利息支出全部在企业所得税前扣除,税务机关在检查中发现 B 公司的贷款用途与合同约定不符,认定 B 公司将贷款用于高风险投资,导致利息支出不能在企业所得税前全额扣除,税务机关对 B 公司进行了纳税调整,要求 B 公司补缴企业所得税 75 万元,并加收滞纳金。

案例三:C 公司为一家生产型企业,与 D 公司存在关联关系,C 公司向 D 公司借款 1000 万元,借款利率为 8%,C 公司在进行企业所得税申报时,将借款利息支出全部在企业所得税前扣除,税务机关在检查中发现 C 公司与 D 公司之间的借款利率明显低于市场利率,认定 C 公司与 D 公司之间的关联交易存在不合理的定价,导致利息支出不能在企业所得税前全额扣除,税务机关对 C 公司进行了纳税调整,要求 C 公司补缴企业所得税 200 万元,并加收滞纳金。

四、结论

以企业名义贷款在税务上可能面临多种风险,如利息支出税前扣除问题、资本弱化问题、关联交易风险等,企业应加强税务合规管理,合理安排贷款结构,规范关联交易,明确贷款用途,并及时进行税务申报和纳税,通过采取有效的应对策略,企业可以降低税务风险,提高税务合规水平,保障企业的可持续发展。