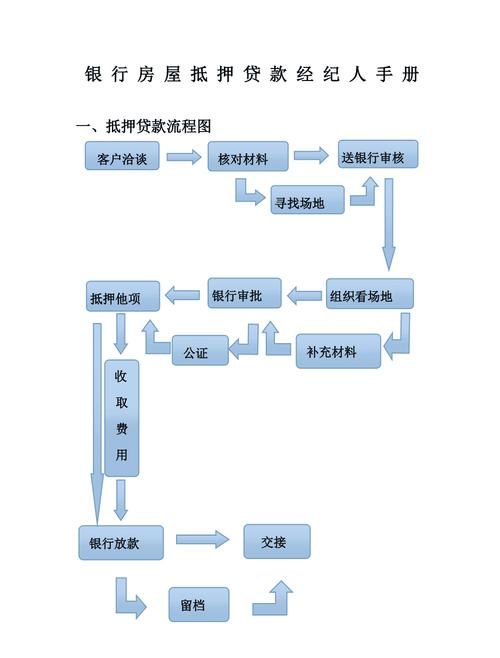

在企业发展过程中,有时会遇到资金短缺的情况,而抵押贷款是一种常见的解决方式,本文将详细介绍企业抵押贷款的流程,帮助企业了解并顺利完成贷款申请。

前期准备

1、明确贷款需求

在申请抵押贷款之前,企业需要明确自身的资金需求,包括贷款金额、期限、用途等,这有助于选择合适的贷款产品和银行。

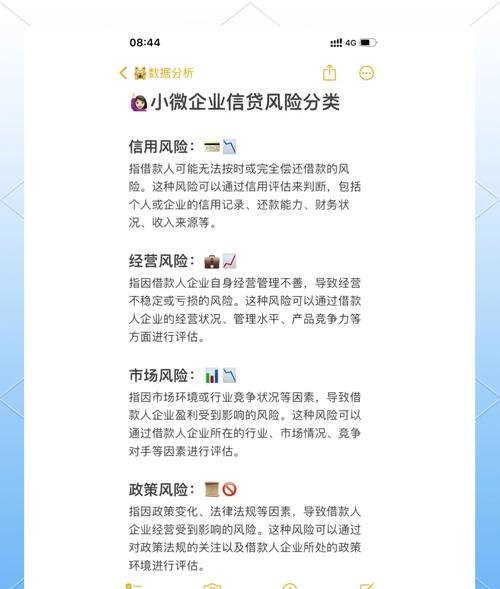

2、评估企业信用状况

银行在审批贷款时会对企业的信用状况进行评估,企业可以通过自查或委托专业机构进行信用评估,了解自身的信用状况,以便更好地与银行沟通和协商。

3、准备相关资料

企业需要准备一系列的资料,包括企业营业执照、组织机构代码证、税务登记证、财务报表、企业章程、股东会决议等,还可能需要提供抵押物的相关证明文件,如房产证、土地证等。

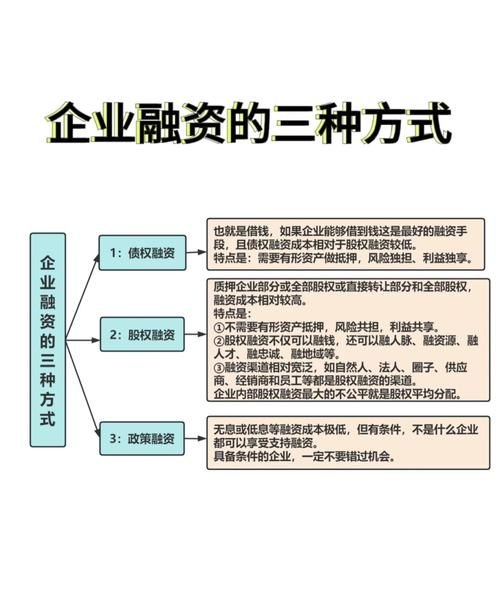

选择银行和贷款产品

1、了解银行政策

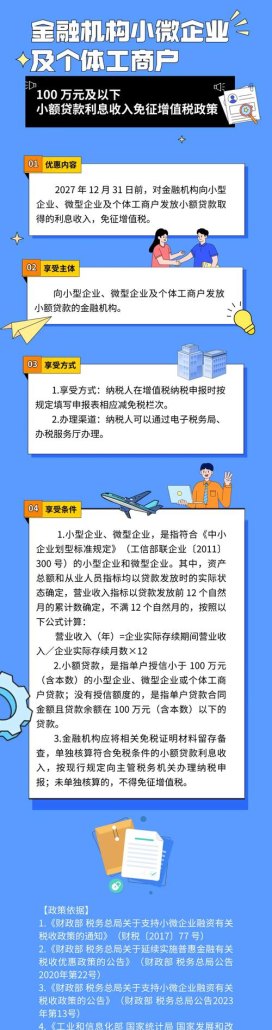

不同银行对企业抵押贷款的政策和要求可能有所不同,企业可以通过银行官网、电话咨询、客户经理等渠道了解各银行的贷款产品、利率、还款方式等信息。

2、比较贷款产品

根据自身需求和银行政策,企业可以对不同的贷款产品进行比较,除了利率和还款方式外,还需要考虑银行的信誉度、服务质量、审批效率等因素。

3、选择合适的银行

在比较后,企业可以选择一家信誉良好、服务优质、符合自身需求的银行进行合作。

提交贷款申请

1、填写申请表

企业需要填写银行提供的贷款申请表,如实填写企业的基本信息、贷款需求、财务状况等内容。

2、提交资料

将准备好的相关资料一并提交给银行,并确保资料的真实性和完整性,银行可能会对资料进行审核,如有需要,企业需要补充或修改资料。

3、与银行沟通

在申请过程中,企业需要与银行的客户经理保持沟通,及时了解贷款申请的进展情况,并按照银行的要求提供相关的补充资料或说明。

评估抵押物

1、抵押物评估

银行会委托专业的评估机构对抵押物进行评估,以确定其价值,抵押物的价值将直接影响贷款额度的确定。

2、抵押物调查

银行还会对抵押物进行调查,包括抵押物的权属、用途、变现能力等方面,确保抵押物的合法性和安全性。

3、评估报告

评估机构会出具抵押物评估报告,银行将根据评估报告和其他相关因素来确定贷款额度和利率。

签订贷款合同

1、审核通过

如果企业的贷款申请通过银行的审核,银行将与企业签订贷款合同,合同中会明确贷款金额、利率、期限、还款方式、违约责任等条款。

2、签订合同

企业需要认真阅读合同条款,确保理解并同意其中的内容,如有疑问,可以咨询银行的法律或财务顾问。

3、办理抵押登记

根据合同约定,企业需要办理抵押物的抵押登记手续,抵押登记是保障银行债权的重要措施,企业应按照银行的要求及时办理。

贷款发放

1、放款条件

银行在收到企业的相关手续和资料后,会进行最后的审核,如果审核通过,银行将按照合同约定的时间和方式将贷款发放给企业。

2、资金使用

企业应按照贷款合同的约定使用贷款资金,确保资金用于约定的用途,银行可能会对贷款资金的使用进行监控,如有违规使用的情况,银行有权提前收回贷款。

3、还款计划

在签订贷款合同时,企业会与银行商定还款计划,企业应按照还款计划按时足额还款,以避免产生逾期罚息和不良信用记录。

贷款偿还

1、按时还款

企业应在每月的还款日前将应还金额存入指定账户,确保银行能够按时扣除还款,如遇节假日或周末,可提前安排还款。

2、提前还款

企业如有资金充裕,可提前向银行申请提前还款,提前还款可以减少利息支出,但可能需要支付一定的违约金。

3、逾期还款

如因特殊原因无法按时还款,企业应及时与银行沟通,申请展期或延期还款,逾期还款会对企业的信用记录产生不良影响,甚至可能导致银行采取法律手段追讨贷款。

贷款结清

1、全部还款

当企业按照合同约定按时足额偿还贷款本息后,银行将办理贷款结清手续,解除抵押物的抵押登记。

2、结清证明

银行会出具贷款结清证明,企业可凭此证明到相关部门办理抵押物的解押手续。

3、信用记录

贷款结清后,企业的信用记录将得到修复,对今后的融资活动将产生积极影响。

就是企业抵押贷款的一般流程,在实际操作中,具体的流程和要求可能会因银行、地区、行业等因素而有所不同,企业在申请抵押贷款前,应充分了解相关政策和流程,并与银行进行充分沟通和协商,企业还应合理规划贷款用途,确保贷款资金的安全和有效使用。