在企业的发展过程中,资金是至关重要的,当企业需要扩大规模、进行投资或应对突发情况时,向银行贷款是常见的选择,银行在发放贷款时通常会要求企业提供一定的担保,以降低风险,本文将详细介绍企业向银行贷款的常见担保方式。

保证担保

保证担保是指由第三方(保证人)为借款人向银行提供的担保,保证人通常是企业的股东、法定代表人或其他具有足够信用能力的个人或机构。

保证担保的优点是手续相对简单,办理速度较快,银行通常会对保证人的信用状况、财务状况和还款能力进行审查,以确保其有能力履行担保责任。

保证人需要承担较大的风险,如果借款人无法按时偿还贷款,保证人将需要承担还款责任,保证人在提供担保之前,需要充分评估借款人的信用风险和还款能力。

抵押担保

抵押担保是指借款人将其拥有的财产(如房产、土地、机器设备等)作为抵押物,向银行提供的担保。

抵押担保的优点是可以降低银行的风险,因为抵押物可以在借款人无法偿还贷款时通过变卖来收回贷款本金和利息,抵押物的价值通常可以作为贷款额度的参考,有助于企业获得更多的贷款资金。

办理抵押担保需要办理抵押物的登记手续,确保银行对抵押物的抵押权得到法律保护,抵押物的价值可能会受到市场波动的影响,因此银行在评估抵押物时会考虑其市场价值和变现能力。

质押担保

质押担保是指借款人将其拥有的动产(如存单、股票、债券等)作为质押物,向银行提供的担保。

质押担保与抵押担保类似,也可以降低银行的风险,银行在接受质押物后,将对其进行妥善保管,并在借款人无法偿还贷款时有权处置质押物以收回贷款本金和利息。

与抵押担保不同的是,质押物的价值相对较低,通常需要与贷款金额相匹配,质押物的管理和处置可能比抵押物更加复杂,需要银行具备相应的专业知识和经验。

信用担保

信用担保是指由专业的担保机构为借款人向银行提供的担保,担保机构通常会对借款人的信用状况、经营状况和还款能力进行评估,并根据评估结果决定是否提供担保。

信用担保的优点是可以降低银行的风险,同时为企业提供更多的融资选择,担保机构通常具有更丰富的风险管理经验和专业知识,可以为企业提供个性化的担保方案。

信用担保需要支付一定的担保费用,增加了企业的融资成本,担保机构的信用状况和经营能力也会影响其担保能力和可靠性。

联保担保

联保担保是指多个企业之间相互为对方提供担保,形成联保小组,当其中一个企业无法按时偿还贷款时,其他企业将承担连带责任,共同偿还贷款。

联保担保的优点是可以降低银行的风险,同时简化了担保手续,多个企业之间相互联保,可以增强彼此的信用和还款能力。

联保担保也存在一定的风险,如果联保小组中的某个企业出现经营困难或信用问题,可能会影响到其他企业的信用状况和还款能力,在选择联保担保时,企业需要对其他联保企业的信用状况和经营能力进行充分了解和评估。

其他担保方式

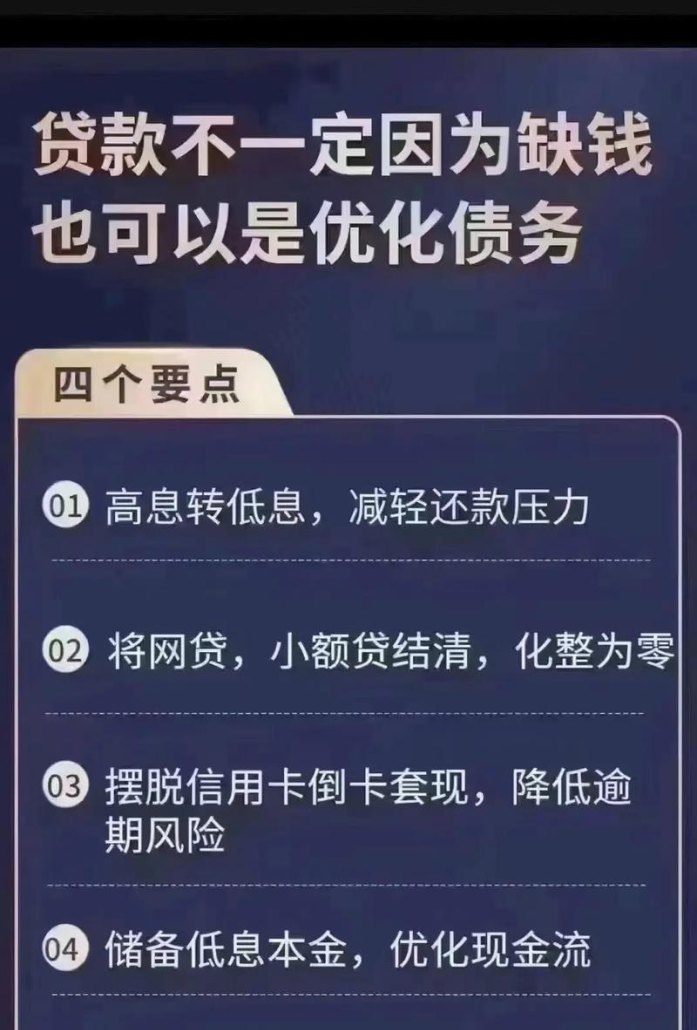

除了上述常见的担保方式外,还有一些其他的担保方式,如出口信用保险、保理、融资租赁等,这些担保方式通常适用于特定的行业或企业类型,需要根据企业的实际情况进行选择。

在选择担保方式时,企业需要综合考虑以下因素:

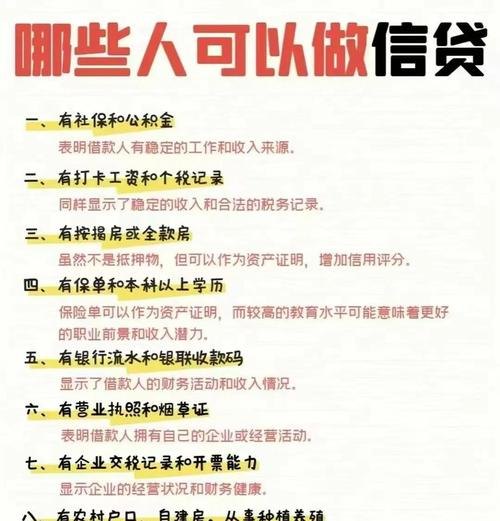

1、银行的要求:不同银行对担保方式的要求可能不同,企业需要了解银行的政策和偏好,选择符合银行要求的担保方式。

2、企业的信用状况:企业的信用状况是选择担保方式的重要因素,信用良好的企业可以选择更多的担保方式,而信用较差的企业可能需要选择更可靠的担保方式。

3、担保成本:不同担保方式的成本不同,企业需要综合考虑担保费用、利息等因素,选择成本较低的担保方式。

4、企业的风险承受能力:企业需要根据自身的风险承受能力选择合适的担保方式,如果企业风险承受能力较低,可以选择较为可靠的担保方式,如保证担保或抵押担保;如果企业风险承受能力较高,可以选择信用担保或联保担保等方式。

企业向银行贷款的担保方式多种多样,企业需要根据自身的实际情况和需求,选择合适的担保方式,在选择担保方式时,企业需要充分了解各种担保方式的特点和风险,与银行和担保机构进行充分沟通和协商,确保担保方式的有效性和可行性,企业还需要加强自身的财务管理和风险控制,提高自身的信用状况和还款能力,以降低贷款风险和担保成本。

仅供参考,具体的担保方式和要求可能因地区、银行政策、企业情况等因素而有所不同,在实际操作中,建议企业与银行或专业的担保机构进行详细咨询和沟通,以确保选择最适合的担保方式。