贷款作为企业获取资金的一种重要方式,在企业的发展过程中扮演着重要的角色,贷款占企业资金的多少应该是一个需要谨慎考虑的问题,因为过高或过低的贷款比例都可能对企业的财务状况和经营风险产生不利影响,本文将探讨贷款占企业资金的合理范围,并分析其对企业的影响。

贷款占企业资金的合理范围

1、企业的发展阶段

企业在不同的发展阶段,对资金的需求和使用方式也会有所不同,在初创期,企业通常需要大量的资金用于研发、市场推广和生产设备的购置等,因此贷款占比可能较高,随着企业的发展,其盈利能力和现金流状况会逐渐改善,贷款占比也可以相应降低。

2、行业特点

不同行业的资金需求和风险特征也不同,一些资金密集型行业,如房地产、基础设施建设等,通常需要大量的贷款来支持项目的开展,而一些轻资产行业,如互联网、科技等,可能更依赖股权融资或自有资金。

3、企业的财务状况

企业的财务状况是决定贷款占比的重要因素之一,如果企业的资产负债率较高,财务风险较大,那么贷款占比就应该相应降低,以避免过度依赖债务融资,反之,如果企业的财务状况良好,资产负债率较低,那么可以适当增加贷款占比,以提高资金的使用效率。

4、市场环境

市场环境也会影响企业的贷款占比,在经济繁荣时期,企业的融资渠道相对较宽,贷款占比可能较高;而在经济衰退时期,企业的融资难度增加,贷款占比可能会相应降低。

贷款占企业资金的影响

1、财务风险

贷款占比过高会增加企业的财务风险,当企业面临经营困难或市场波动时,可能无法按时偿还贷款本息,从而导致财务困境甚至破产,高额的利息支出也会降低企业的盈利能力和偿债能力。

2、资金成本

贷款需要支付利息,因此贷款占比过高会增加企业的资金成本,这会降低企业的利润水平,影响企业的竞争力和发展能力。

3、资金使用效率

贷款资金的使用需要遵循一定的规定和程序,可能会影响企业资金的使用效率,贷款到期时需要一次性偿还本金,这可能会对企业的资金流造成较大压力。

4、企业控制权

贷款通常需要提供抵押物或担保人,这可能会导致企业的控制权发生变化,如果企业无法按时偿还贷款,贷款方可能会要求行使抵押权或要求担保人承担责任,从而影响企业的控制权。

如何合理确定贷款占比

1、制定科学的财务规划

企业应该根据自身的发展战略和财务状况,制定科学的财务规划,在规划中,应该明确企业的资金需求和来源,合理确定贷款占比,并制定相应的还款计划。

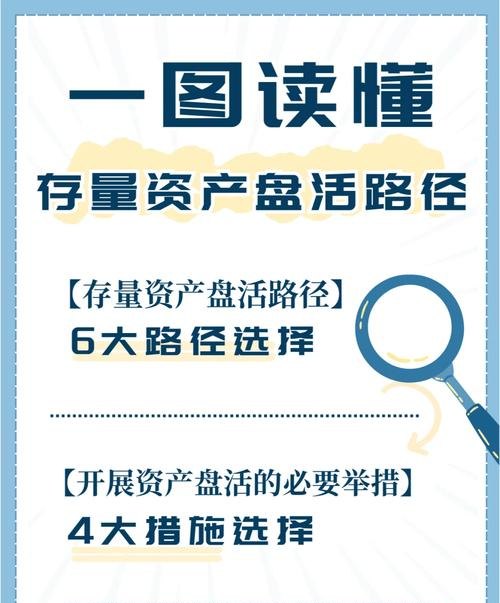

2、优化资产结构

企业应该优化资产结构,提高资产的流动性和盈利能力,通过合理配置资产,可以降低企业的财务风险和资金成本,提高资金的使用效率。

3、加强风险管理

企业应该加强风险管理,建立健全的风险管理制度,在贷款决策过程中,应该对贷款项目进行充分的评估和论证,确保贷款的安全性和可行性,企业应该加强对贷款资金的使用和监控,及时发现和解决潜在的风险问题。

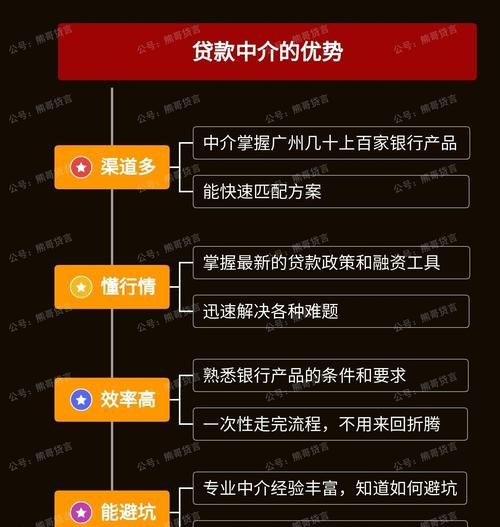

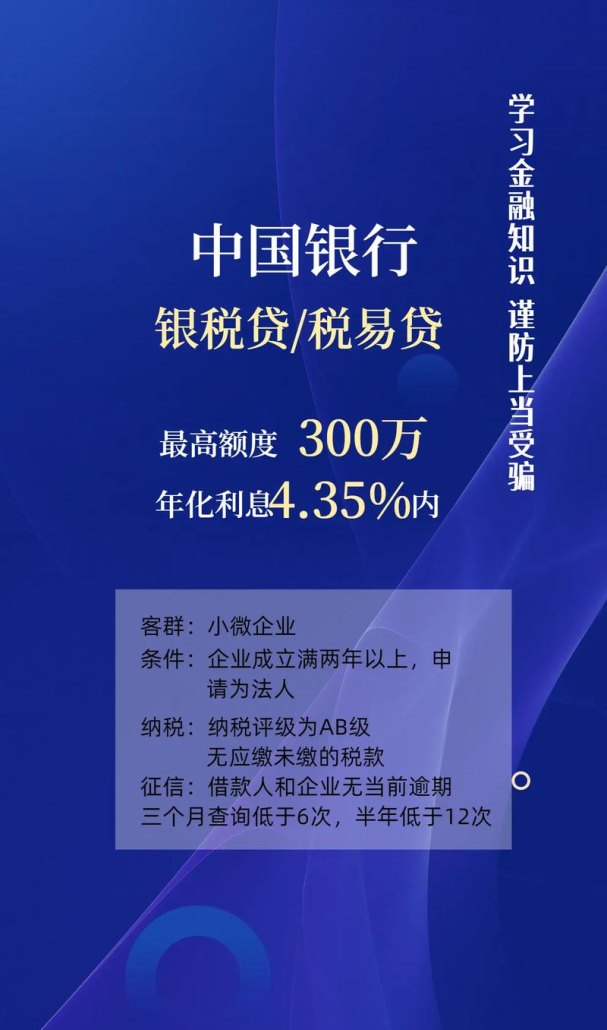

4、多元化融资渠道

企业应该多元化融资渠道,降低对贷款的依赖,除了贷款外,企业还可以通过发行债券、股权融资、融资租赁等方式获取资金,多元化融资渠道可以降低企业的财务风险和资金成本,提高资金的使用效率。

贷款占企业资金的多少是一个需要综合考虑多方面因素的问题,企业应该根据自身的发展阶段、行业特点、财务状况和市场环境等因素,合理确定贷款占比,并采取相应的措施降低财务风险和资金成本,提高资金的使用效率,企业应该加强风险管理,多元化融资渠道,以确保企业的健康稳定发展。