在企业的日常运营中,向银行贷款是一种常见的融资方式,对于企业向银行贷款所涉及的增值税问题,很多企业可能并没有给予足够的重视,本文将对企业向银行贷款增值税的相关问题进行解析,并提供一些应对建议,以帮助企业更好地理解和处理这一问题。

企业向银行贷款增值税的基本概念

增值税是一种流转税,通常在企业销售商品或提供劳务时征收,在企业向银行贷款的情况下,增值税的涉及主要包括以下几个方面:

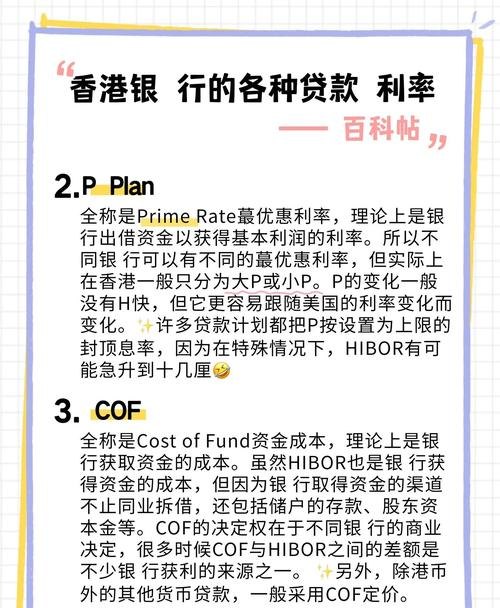

1、贷款利息:企业向银行支付的贷款利息通常被视为贷款服务的价款,需要缴纳增值税。

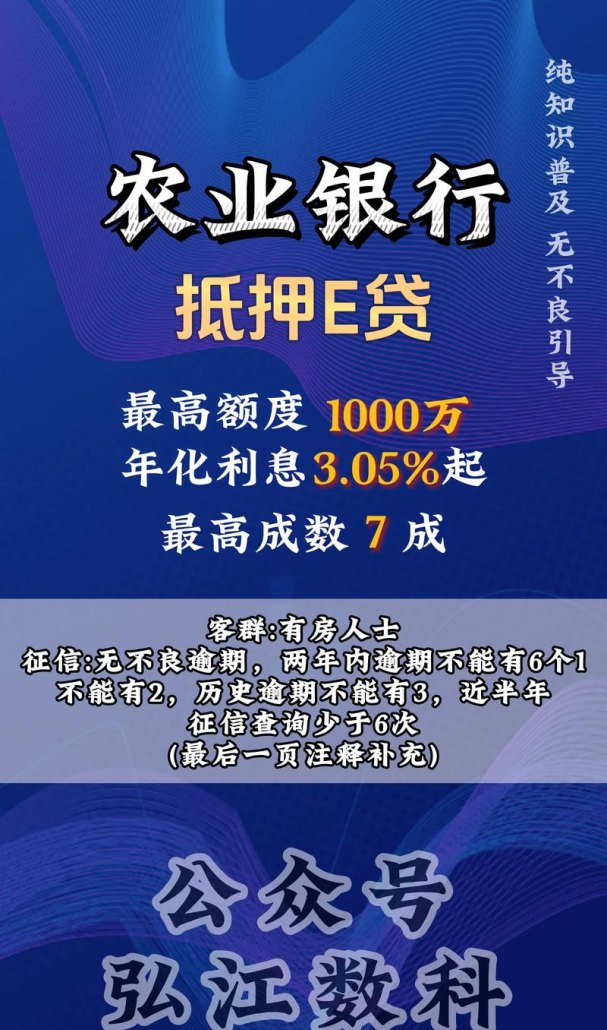

2、抵押物评估费:如果企业以抵押物向银行贷款,抵押物的评估费用也可能被视为增值税的征税对象。

3、其他相关费用:除了利息和评估费外,企业在贷款过程中可能还会产生其他与贷款相关的费用,如手续费、咨询费等,这些费用也可能涉及增值税。

企业向银行贷款增值税的纳税义务

根据增值税的相关规定,企业作为增值税的纳税人,需要在销售货物、提供劳务或者发生应税行为时缴纳增值税,对于企业向银行贷款所产生的利息收入,银行通常会在向企业开具发票时一并收取增值税。

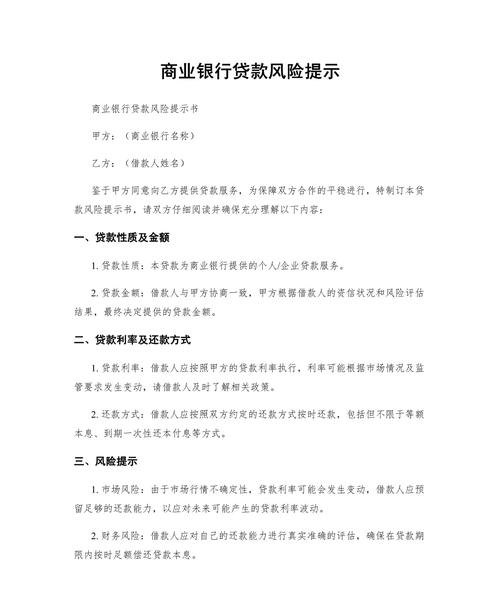

企业在确认贷款利息收入时,需要按照规定的税率计算应纳税额,并在纳税申报期内将税款缴纳至税务机关,如果企业未能及时缴纳增值税,可能会面临滞纳金、罚款等税务风险。

企业向银行贷款增值税的优惠政策

为了支持企业的发展,国家出台了一系列增值税优惠政策,企业在向银行贷款时可以根据自身情况进行合理运用,以减轻税负,以下是一些常见的增值税优惠政策:

1、小微企业贷款利息收入免征增值税:对于年应纳税所得额不超过 300 万元的小型微利企业,其向银行贷款取得的利息收入可以免征增值税。

2、金融机构农户小额贷款利息收入免征增值税:金融机构向农户发放的小额贷款利息收入,可以免征增值税。

3、金融同业往来利息收入免征增值税:金融机构之间的同业拆借、转贴现等业务利息收入,可以免征增值税。

4、国家重点扶持的公共基础设施项目投资经营所得定期减免企业所得税:企业从事国家重点扶持的公共基础设施项目投资经营所得,可以享受定期减免企业所得税的优惠政策。

企业在享受增值税优惠政策时,需要注意相关的条件和规定,并按照税务机关的要求进行申报和备案。

企业向银行贷款增值税的应对策略

1、了解相关政策:企业应及时了解国家和地方出台的增值税优惠政策,确保自身符合条件并能够充分享受优惠,要关注政策的变化,及时调整纳税策略。

2、规范发票管理:企业在与银行签订贷款合同和办理相关手续时,应要求银行提供合规的发票,并确保发票的内容和金额与实际业务相符,对于不符合规定的发票,企业有权拒绝接受,并要求银行重新开具。

3、合理筹划贷款结构:企业可以通过合理筹划贷款结构,降低增值税的负担,在签订贷款合同时,可以与银行协商将利息和其他费用分开核算,以减少增值税的计税基数。

4、加强内部管理:企业应加强内部财务管理,建立健全的会计核算制度,确保贷款利息收入的准确核算和申报,要加强与税务机关的沟通和协调,及时解决纳税过程中遇到的问题。

5、寻求专业税务咨询:如果企业对增值税的处理存在疑问或遇到复杂情况,可以寻求专业的税务咨询机构或税务师的帮助,以确保纳税申报的准确性和合规性。

企业向银行贷款所涉及的增值税问题需要引起企业的重视,企业应了解相关政策法规,规范发票管理,合理筹划贷款结构,加强内部管理,并寻求专业税务咨询,以确保在贷款过程中正确处理增值税问题,避免不必要的税务风险和损失,企业也应积极关注税收政策的变化,及时调整纳税策略,以适应不断变化的税收环境。

仅供参考,具体的纳税规定和优惠政策可能因地区、行业和企业情况的不同而有所差异,建议企业在实际操作中,咨询专业的税务顾问或相关机构,以获取准确的纳税指导。