在企业与银行的借贷关系中,银行会对企业的财务报表进行严格的考核,以评估企业的信用状况和还款能力,这些考核指标对于企业获得贷款、确定贷款额度和利率以及维持良好的借贷关系至关重要,本文将详细介绍银行贷款考核企业报表时通常关注的关键指标。

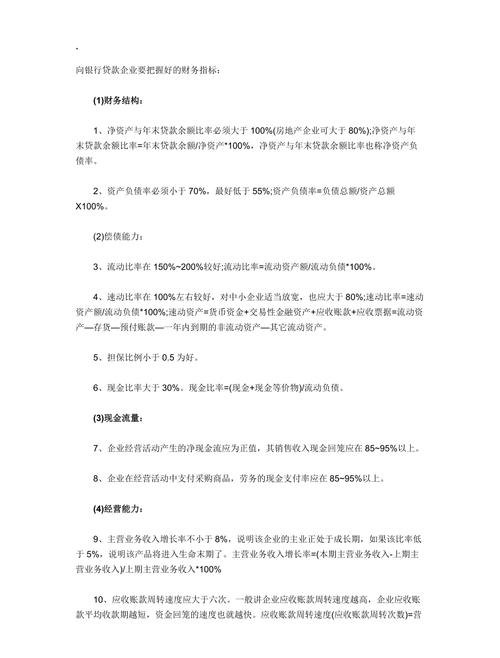

财务状况指标

1、资产负债表:银行会仔细研究企业的资产负债表,以了解其资产结构、负债水平和所有者权益状况,关键指标包括:

资产总额:反映企业的规模和实力。

负债总额:包括短期负债和长期负债,反映企业的偿债压力。

资产负债率:衡量企业的负债水平,较低的资产负债率表示企业的财务风险较小。

流动比率和速动比率:反映企业的短期偿债能力,较高的比率表示企业有更好的流动性。

存货周转率和应收账款周转率:评估企业的资产管理效率。

2、利润表:利润表展示了企业的盈利能力,银行会关注以下指标:

营业收入:反映企业的业务规模和增长趋势。

净利润:表示企业的盈利能力。

毛利率和净利率:评估企业的产品或服务盈利能力。

营业利润率:衡量企业的经营效益。

3、现金流量表:现金流量表反映企业的现金收付情况,银行重视以下指标:

经营活动产生的现金流量净额:表示企业经营活动的现金流入和流出情况,健康的企业应该有稳定的净流入。

投资活动产生的现金流量净额:反映企业的投资活动情况,如购买固定资产或进行投资。

筹资活动产生的现金流量净额:显示企业的融资情况,包括借款和发行股票等。

盈利能力指标

1、毛利润:毛利润是营业收入减去营业成本后的余额,反映企业产品或服务的盈利能力。

2、净利润率:净利润与营业收入的比率,衡量企业的盈利能力。

3、资产回报率(ROA):净利润与总资产的比率,反映企业资产的利用效率。

4、权益回报率(ROE):净利润与股东权益的比率,衡量股东权益的回报水平。

偿债能力指标

1、流动比率:流动资产与流动负债的比率,反映企业短期偿债能力。

2、速动比率:速动资产与流动负债的比率,剔除了存货等流动性较差的资产,更能准确反映企业的短期偿债能力。

3、利息保障倍数:息税前利润与利息费用的比率,衡量企业支付利息的能力。

4、长期债务与所有者权益比率:长期债务与股东权益的比率,反映企业的长期偿债能力。

发展能力指标

1、营业收入增长率:本期营业收入与上期营业收入的比率,反映企业的业务增长情况。

2、净利润增长率:本期净利润与上期净利润的比率,衡量企业的盈利能力增长趋势。

3、总资产增长率:本期总资产与上期总资产的比率,反映企业的资产规模扩张速度。

4、资本积累率:股东权益的增长与营业收入的比率,评估企业的资本积累能力。

其他指标

1、应收账款周转率:应收账款周转次数,反映企业应收账款的回收速度。

2、存货周转率:存货周转次数,评估企业存货的管理效率。

3、资产周转率:总资产周转次数,衡量企业资产的运营效率。

4、市场占有率:企业产品或服务在市场上的份额,反映企业的竞争力。

5、行业平均指标比较:将企业的指标与同行业平均水平进行比较,评估企业的相对竞争力。

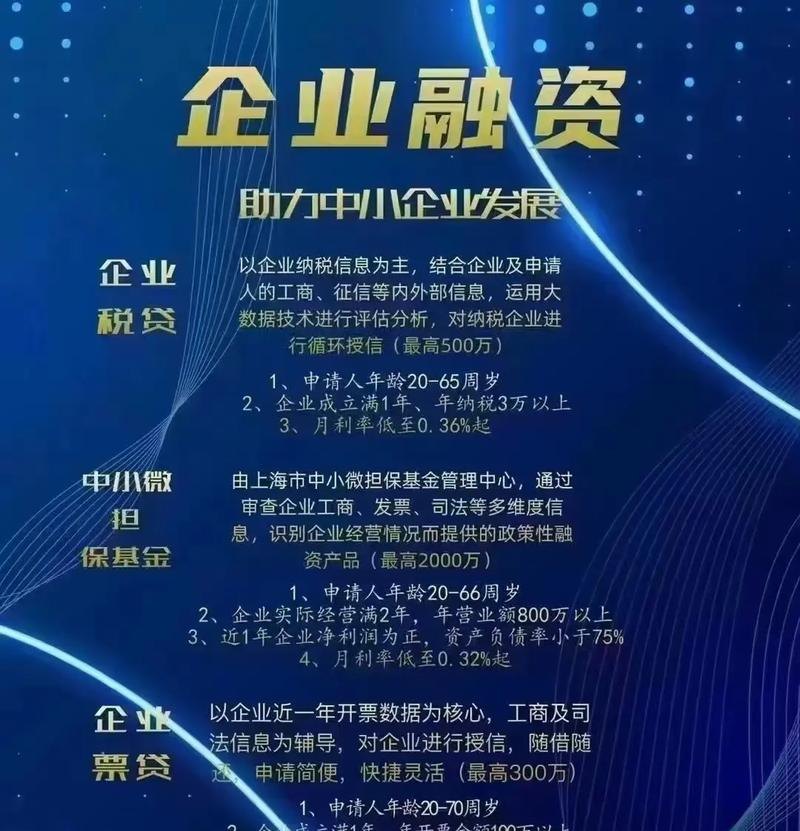

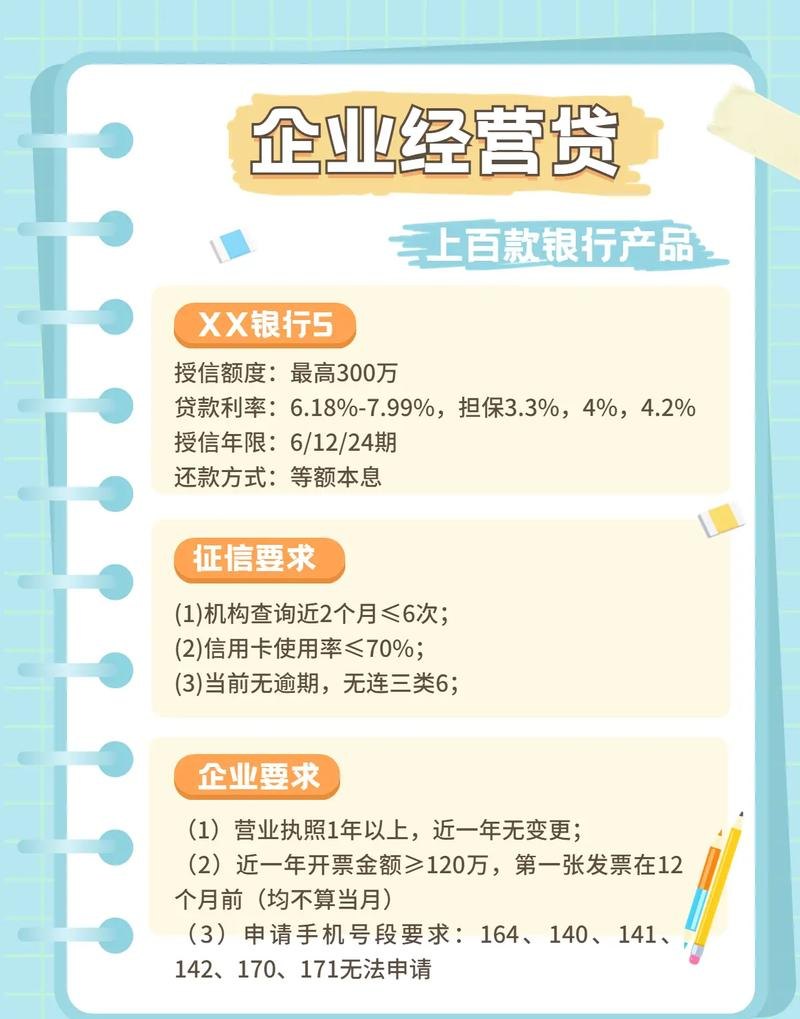

银行在考核企业报表时,会综合考虑以上指标,并结合企业的行业特点、经营策略、市场环境等因素进行分析,银行还可能要求企业提供其他相关资料,如财务报表附注、审计报告、企业信用评级等,以更全面地了解企业的财务状况和信用风险。

企业在准备贷款申请时,应认真准备财务报表,并确保其真实、准确、完整,企业还应注重提高自身的财务状况和经营管理水平,以增强银行对其的信任和支持,合理运用银行贷款可以为企业提供资金支持,促进企业的发展,但企业也应谨慎使用贷款,确保按时还款,以维护良好的信用记录。

银行贷款考核企业报表是一个复杂而重要的过程,企业应了解银行的考核要求,并通过优化财务报表和经营管理,提高自身的信用评级和贷款申请成功率,企业与银行之间的良好沟通和合作也是实现共赢的关键。