在金融领域中,抵押贷款是一种常见且重要的信贷业务模式,对于金融企业而言,准确核算抵押贷款具有至关重要的意义,它不仅关乎企业自身的财务状况和风险控制,也直接影响到客户的利益和市场的稳定,本文将深入探讨金融企业抵押贷款核算的各个方面,包括核算的原则、流程、主要科目及账务处理等关键要点。

金融企业抵押贷款核算的原则

1、真实性原则

金融企业在核算抵押贷款时,必须确保所依据的数据和信息真实可靠,这要求对抵押物的价值评估、贷款合同的条款、借款人的信用状况等进行严格审查和核实,避免虚假交易和不实记录,以反映贷款业务的实际情况。

2、谨慎性原则

由于抵押贷款存在一定的风险,金融企业在核算过程中应遵循谨慎性原则,对可能出现的损失进行合理预估和计提准备金,以增强企业应对风险的能力,保护企业资产的安全。

3、及时性原则

及时准确地进行抵押贷款的核算,能够为金融企业提供及时的财务信息,有助于管理层做出正确的决策,也能满足监管机构的要求,保证金融市场的透明度和稳定性。

4、配比原则

在核算抵押贷款时,要遵循收入与费用相配比的原则,将与贷款相关的利息收入与对应的贷款本金、利息支出等进行合理配比,准确反映贷款业务的盈利能力和成本情况。

金融企业抵押贷款核算的流程

1、贷款申请与审批

借款人向金融企业提出抵押贷款申请,金融企业对借款人的资格、信用状况、还款能力等进行全面评估,并根据评估结果决定是否批准贷款申请,在审批过程中,需要对抵押物进行详细的调查和评估,确定其价值和可变现性。

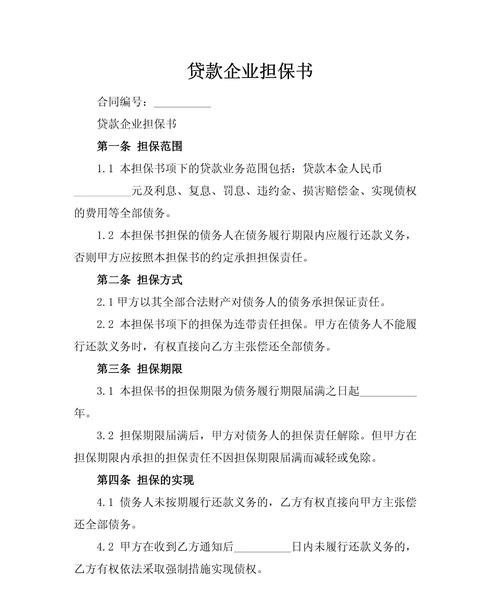

2、签订贷款合同

一旦贷款申请获得批准,金融企业与借款人签订贷款合同,贷款合同中应明确贷款金额、利率、还款方式、还款期限、抵押物的描述和价值等重要条款,合同还应规定双方的权利和义务,以及违约责任等事项。

3、抵押物登记

为了保障金融企业的权益,在签订贷款合同后,借款人应按照相关法律法规的要求,将抵押物进行登记,抵押物登记可以有效地防止抵押物被重复抵押或非法处置,确保金融企业在借款人违约时能够优先受偿。

4、贷款发放

金融企业根据贷款合同的约定,将贷款金额发放至借款人指定的账户,在发放贷款时,应确保贷款资金的用途符合合同规定,避免资金被挪用。

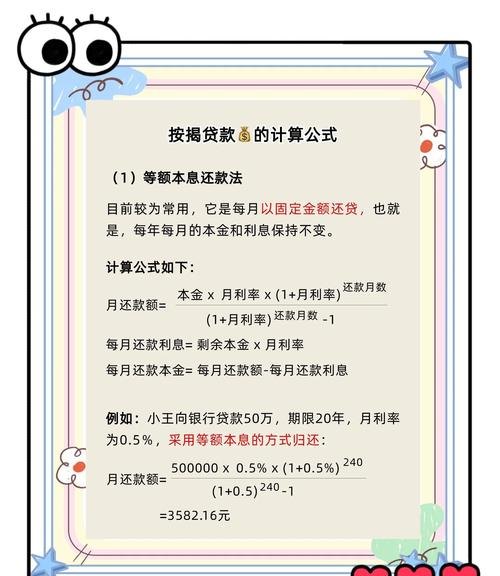

5、利息计算与核算

金融企业应按照贷款合同的约定,定期对抵押贷款的利息进行计算,利息的计算方法通常有固定利率法和浮动利率法两种,在核算利息收入时,应根据实际贷款天数和利率计算应计利息,并及时确认收入。

6、抵押物价值评估与调整

随着市场环境的变化和时间的推移,抵押物的价值可能会发生变化,金融企业应定期对抵押物进行价值评估,并根据评估结果对贷款的价值进行调整,如果抵押物的价值下降,可能需要要求借款人追加抵押物或提前收回贷款,以降低风险。

7、贷款回收与核算

借款人按照贷款合同的约定,按时足额偿还贷款本息,金融企业在收到还款后,应及时进行账务处理,冲减贷款本金和利息收入,并确认贷款的回收情况,如果借款人未能按时还款,金融企业应按照合同约定采取相应的催收措施,并对逾期贷款进行核算和管理。

金融企业抵押贷款核算的主要科目及账务处理

1、贷款科目

“贷款”科目是金融企业核算抵押贷款的主要科目之一,该科目用于记录金融企业发放的各种贷款,包括抵押贷款、信用贷款等,在核算贷款时,应按照贷款的种类、客户名称、贷款期限等进行明细核算。

2、利息收入科目

“利息收入”科目用于核算金融企业因发放贷款而取得的利息收入,该科目属于损益类科目,贷方登记实现的利息收入,借方登记期末转入“本年利润”科目的利息收入,结转后本科目无余额。

3、抵押物科目

“抵押物”科目用于核算金融企业持有的抵押物的价值,该科目属于资产类科目,借方登记取得的抵押物的价值,贷方登记抵押物的处置或减值情况,期末余额反映金融企业持有的抵押物的净值。

4、贷款损失准备科目

“贷款损失准备”科目是金融企业为应对贷款可能出现的损失而计提的准备金,该科目属于资产类的备抵科目,贷方登记计提的贷款损失准备,借方登记实际发生的贷款损失,期末余额反映金融企业已计提但尚未核销的贷款损失准备。

5、账务处理示例

(1)发放抵押贷款

借:贷款——抵押贷款(借款人名称)

贷:吸收存款——活期存款(借款人名称)

(2)计算利息收入

借:应收利息——抵押贷款(借款人名称)

贷:利息收入

(3)收到利息

借:吸收存款——活期存款(借款人名称)

贷:应收利息——抵押贷款(借款人名称)

(4)抵押物价值评估

借:抵押物——评估增值(抵押物名称)

贷:资本公积——其他资本公积

(5)借款人违约,处置抵押物

借:吸收存款——活期存款(处置收入)

贷款损失准备

营业外支出——处置抵押物损失

贷:贷款——抵押贷款(借款人名称)

抵押物——评估增值(抵押物名称)

金融企业抵押贷款核算的风险与防范措施

1、信用风险

信用风险是金融企业抵押贷款面临的主要风险之一,借款人可能因各种原因无法按时足额偿还贷款本息,导致金融企业遭受损失,为防范信用风险,金融企业应加强对借款人的信用评估和风险管理,建立完善的信用评级体系和风险预警机制,及时发现和处置潜在的信用风险。

2、市场风险

市场风险主要包括抵押物价值波动风险和利率风险,抵押物的价值可能会受到市场供求关系、经济形势等因素的影响而发生变化,导致抵押物价值低于贷款金额,从而给金融企业带来损失,利率的波动也会影响金融企业的利息收入和贷款成本,为防范市场风险,金融企业应加强对市场的监测和分析,合理调整贷款结构和利率定价策略,采取套期保值等措施降低市场风险。

3、操作风险

操作风险是指由于金融企业内部管理不善、人员失误或外部欺诈等原因导致的贷款损失风险,为防范操作风险,金融企业应加强内部管理,完善内部控制制度,加强对贷款业务的流程控制和监督检查,提高员工的风险意识和业务素质,防止内部欺诈和操作失误。

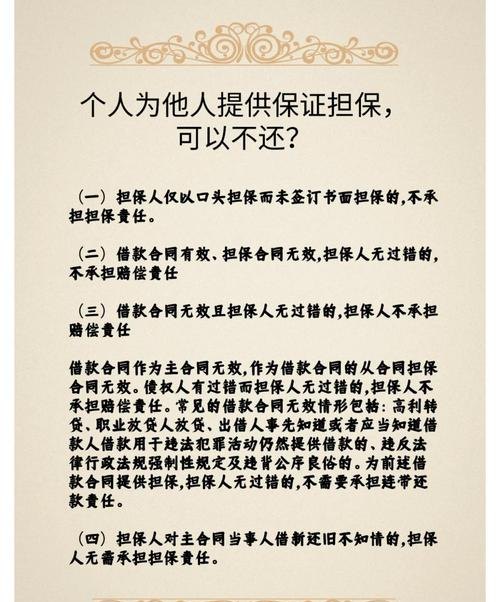

4、法律风险

法律风险是指由于法律法规的变化或不完善导致金融企业在贷款业务中面临的法律纠纷和损失风险,为防范法律风险,金融企业应加强对法律法规的学习和研究,及时了解和掌握相关法律法规的变化,确保贷款业务的合法性和合规性,金融企业应加强与法律专业机构的合作,及时处理可能出现的法律纠纷。

金融企业抵押贷款核算的准确与否直接关系到企业的财务状况、风险控制和市场竞争力,金融企业应遵循真实性、谨慎性、及时性和配比原则,严格按照核算流程进行操作,并加强对主要科目的核算和管理,金融企业应充分认识到抵押贷款核算过程中存在的风险,并采取有效的防范措施加以控制,只有这样,金融企业才能在激烈的市场竞争中稳健发展,为经济社会的发展做出积极贡献。