在当今的商业世界中,企业的发展离不开资金的支持,而银行贷款则是企业获取资金的重要途径之一,企业银行贷款综合利率作为衡量企业贷款成本的关键指标,对企业的经营决策和财务状况有着深远的影响,本文将深入探讨企业银行贷款综合利率的影响因素,并提出相应的应对策略。

企业银行贷款综合利率的构成

企业银行贷款综合利率并非简单的一个数字,它是由多个部分组成的,首先是基准利率,这是由央行制定的,反映了市场资金的供求关系和宏观经济形势,基准利率的调整会直接影响到银行的贷款利率,其次是银行的风险溢价,不同企业的信用状况、经营风险等各不相同,银行会根据对企业风险的评估来确定风险溢价,风险越高的企业,银行要求的风险溢价就越高,相应的贷款利率也就越高,还有贷款期限、还款方式、市场竞争等因素也会对综合利率产生影响。

影响企业银行贷款综合利率的因素

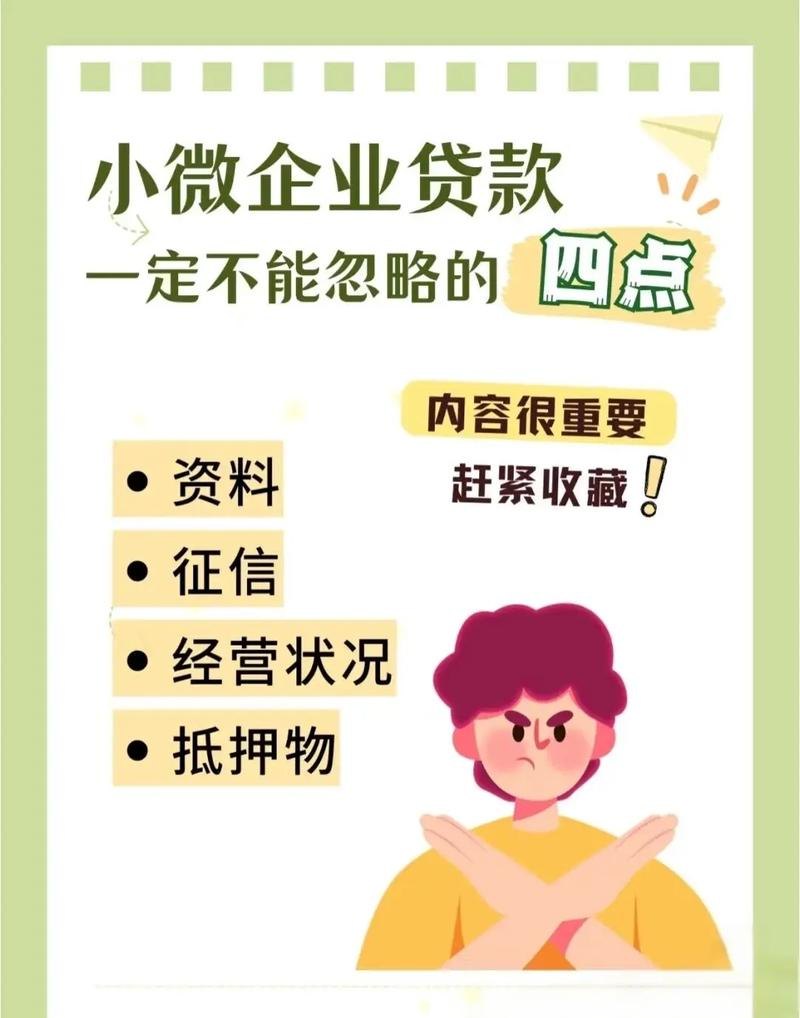

1、企业信用状况

企业的信用记录是银行评估贷款风险的重要依据,良好的信用记录意味着企业按时还款的可能性较高,银行愿意给予较低的利率,相反,如果企业存在逾期还款、不良信用记录等情况,银行会认为企业风险较大,从而提高贷款利率。

2、经营状况

企业的经营状况直接关系到其还款能力,盈利能力强、现金流稳定的企业更容易获得银行的青睐,综合利率也相对较低,而经营状况不佳、亏损严重的企业则面临较高的贷款利率甚至可能被银行拒绝贷款。

3、市场竞争

银行之间的竞争也会影响企业银行贷款综合利率,在竞争激烈的市场环境下,银行为了吸引客户,可能会降低贷款利率,不同银行的贷款政策和产品也存在差异,企业可以通过比较不同银行的综合利率来选择最适合自己的贷款方案。

4、宏观经济形势

宏观经济形势对企业银行贷款综合利率有着重要的影响,在经济繁荣时期,市场资金相对充裕,银行的贷款利率可能会相对较低;而在经济衰退时期,市场资金紧张,银行的贷款利率则可能会上升。

5、政策法规

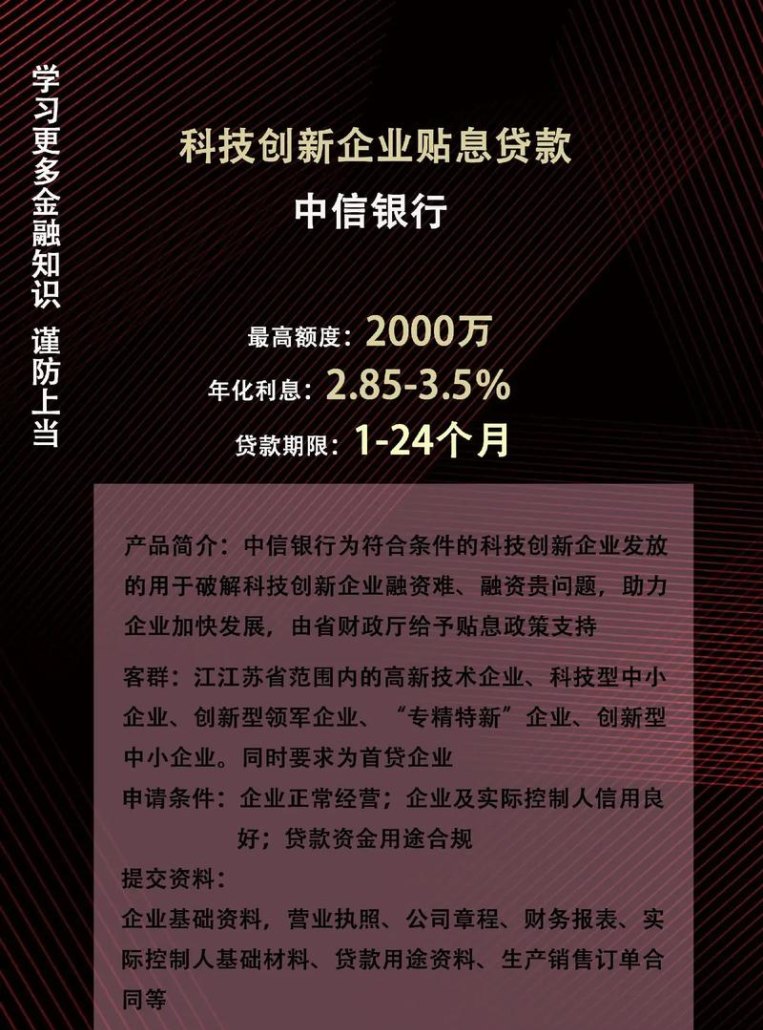

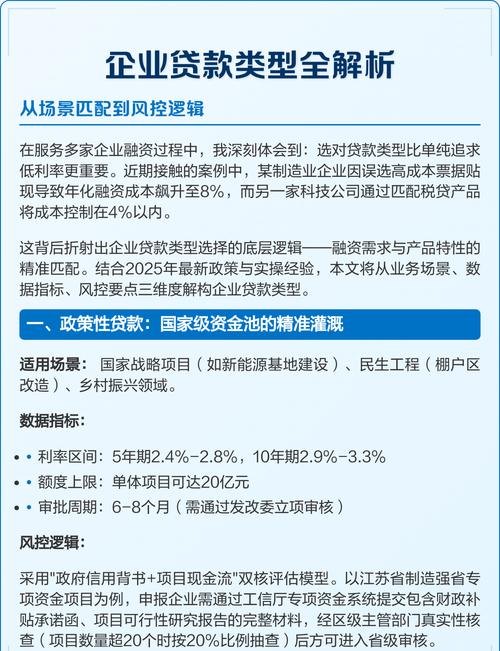

政府的政策法规也会对企业银行贷款综合利率产生影响,政府为了鼓励某些行业的发展,可能会出台相关的优惠政策,降低这些行业企业的贷款利率。

企业应对银行贷款综合利率的策略

1、提升企业信用水平

企业要注重自身信用建设,按时还款,保持良好的信用记录,可以通过加强财务管理、规范经营行为等方式来提升企业的信用状况,从而获得较低的贷款利率。

2、优化经营管理

提高企业的盈利能力和现金流管理水平,确保有足够的资金来偿还贷款,企业要合理规划资金使用,避免盲目扩张和过度负债。

3、加强市场调研

了解不同银行的贷款政策和产品,选择最适合自己的贷款银行和贷款方案,在选择银行时,不仅要考虑综合利率,还要综合考虑银行的服务质量、贷款审批速度等因素。

4、关注宏观经济形势

及时了解宏观经济形势的变化,合理安排贷款时间和规模,在经济形势较好时,可以适当增加贷款规模;而在经济形势不稳定时,则要谨慎贷款,避免风险。

5、积极争取政策支持

关注政府的政策法规变化,积极争取相关的优惠政策和扶持措施,企业可以申请政府的贴息贷款、产业基金等,降低贷款成本。

企业银行贷款综合利率是一个复杂的问题,它受到多种因素的影响,企业要充分认识到这些影响因素,并采取相应的应对策略,以降低贷款成本,提高资金使用效率,促进企业的健康发展,银行也应该根据市场变化和企业需求,不断优化贷款产品和服务,为企业提供更加合理、优惠的贷款利率,实现银企共赢。