本文探讨了贷款企业风险防控的重要性,并提出了一系列有效的措施,包括评估企业信用、加强财务监控、多样化贷款组合、建立风险预警机制等,通过实施这些措施,贷款企业可以降低风险,保障资金安全,实现可持续发展。

一、引言

在当今竞争激烈的商业环境中,贷款企业面临着各种风险,如信用风险、市场风险、操作风险等,这些风险可能导致企业无法按时偿还贷款,给贷款机构带来损失,加强风险防控措施对于贷款企业至关重要。

二、贷款企业风险的类型

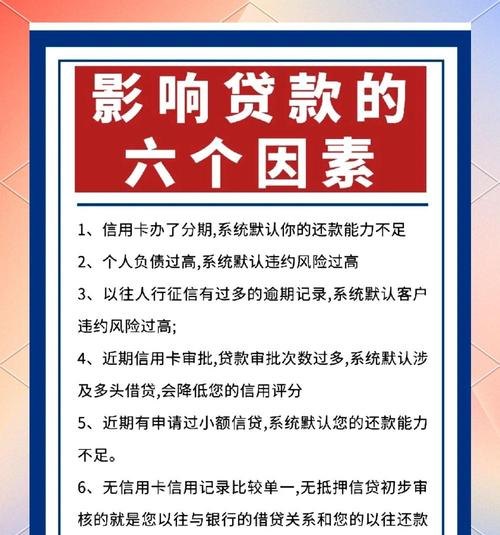

(一)信用风险

信用风险是指借款人无法按时履行还款义务的风险,这可能是由于借款人的财务状况恶化、经营不善、市场变化等原因导致的。

(二)市场风险

市场风险是指由于市场波动、利率变化、汇率波动等因素导致的贷款价值下降的风险。

(三)操作风险

操作风险是指由于贷款业务操作不当、内部控制失效、人员违规等原因导致的风险。

(四)法律风险

法律风险是指由于法律法规变化、合同纠纷、诉讼等原因导致的风险。

三、贷款企业风险防控的措施

(一)评估企业信用

1、建立信用评估体系

贷款企业应建立科学的信用评估体系,对借款人的信用状况进行全面评估,评估内容包括借款人的财务状况、经营能力、市场竞争力、信誉度等。

2、收集和分析信用信息

贷款企业应收集和分析借款人的信用信息,包括财务报表、信用记录、经营历史、行业评价等,通过对这些信息的分析,可以评估借款人的信用风险。

3、进行信用评级

根据评估结果,对借款人进行信用评级,并根据评级结果制定相应的贷款政策,信用评级高的借款人可以获得更优惠的贷款条件,信用评级低的借款人则需要提供更多的担保或提高贷款利率。

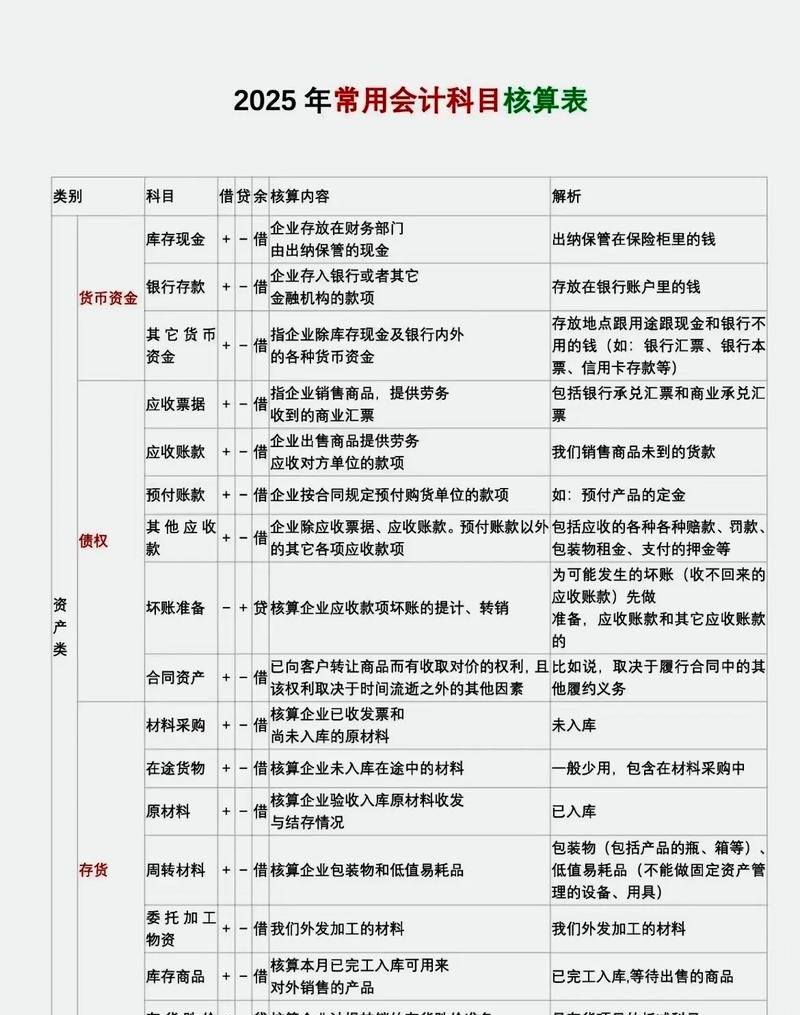

(二)加强财务监控

1、建立健全的财务制度

贷款企业应建立健全的财务制度,规范财务核算和财务管理,确保财务信息的真实、准确、完整。

2、定期审计和监督

贷款企业应定期对借款人的财务状况进行审计和监督,及时发现和解决潜在的财务问题。

3、关注财务指标

贷款企业应关注借款人的财务指标,如资产负债率、流动比率、速动比率、利息保障倍数等,这些指标可以反映借款人的偿债能力和财务风险。

(三)多样化贷款组合

1、分散贷款风险

贷款企业应将贷款分散到不同的行业、地区和借款人,降低单一借款人或行业的风险。

2、选择优质借款人

贷款企业应选择信用良好、经营稳定、有竞争力的借款人,降低信用风险。

3、控制贷款集中度

贷款企业应控制贷款集中度,避免对单一借款人或行业过度依赖,降低操作风险。

(四)建立风险预警机制

1、设定风险预警指标

贷款企业应设定风险预警指标,如逾期率、不良贷款率、拨备覆盖率等,当这些指标达到一定水平时,应及时采取措施,降低风险。

2、定期监测和分析

贷款企业应定期监测和分析风险预警指标,及时发现和解决潜在的风险问题。

3、制定应急预案

贷款企业应制定应急预案,当出现风险事件时,能够及时采取措施,降低损失。

(五)加强内部控制

1、建立健全的内部控制制度

贷款企业应建立健全的内部控制制度,规范业务流程和操作程序,确保各项业务的合法、合规、安全。

2、加强内部审计和监督

贷款企业应加强内部审计和监督,及时发现和纠正内部控制中的问题和漏洞。

3、提高员工风险意识

贷款企业应提高员工的风险意识,加强员工培训,提高员工的风险防控能力。

(六)加强法律风险管理

1、熟悉法律法规

贷款企业应熟悉相关法律法规,确保贷款业务的合法性和合规性。

2、签订合法有效的合同

贷款企业应签订合法有效的合同,明确各方的权利和义务,降低法律风险。

3、及时处理法律纠纷

当出现法律纠纷时,贷款企业应及时处理,避免损失扩大。

四、结论

贷款企业风险防控是一项重要的工作,需要贷款企业从多个方面入手,采取有效的措施,降低风险,保障资金安全,通过评估企业信用、加强财务监控、多样化贷款组合、建立风险预警机制、加强内部控制和加强法律风险管理等措施,可以有效地降低贷款企业的风险,实现可持续发展。