一、引言

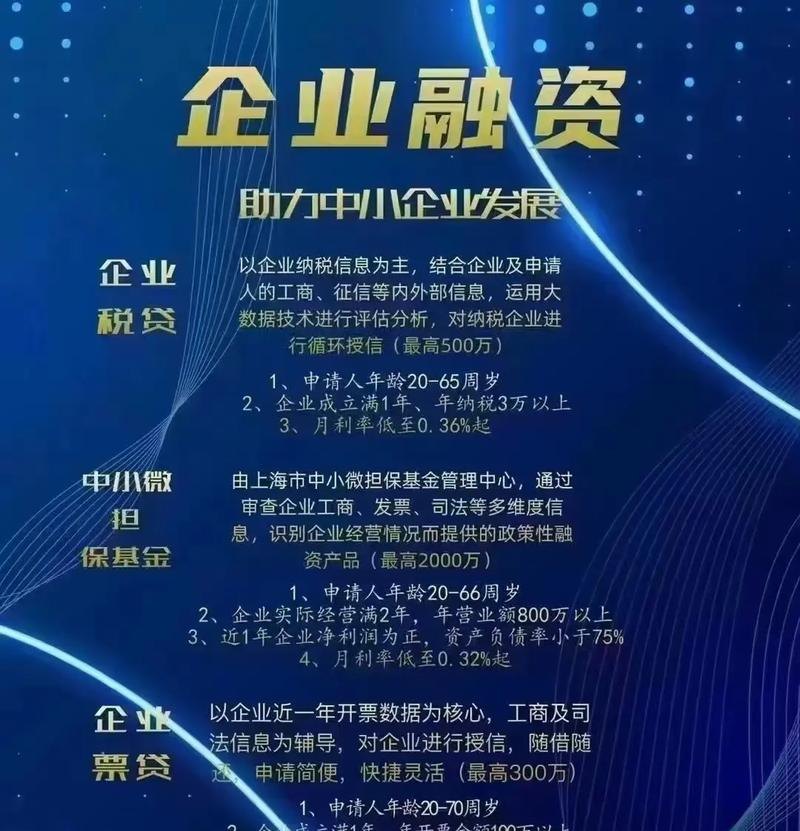

在企业的运营过程中,资金的流动和配置是至关重要的,为了满足自身的发展需求,企业有时会通过银行贷款的方式获取资金,而将贷款提供给子公司,也是企业常见的资金运作方式之一,本文将探讨企业通过银行贷款给子公司的相关问题,分析其利弊,并提出相应的建议。

二、企业通过银行贷款给子公司的优点

(一)优化财务结构

通过将银行贷款给子公司,企业可以将自身的负债转移至子公司,从而降低企业整体的负债率,这有助于提高企业的信用评级,降低融资成本,优化企业的财务结构。

(二)提升子公司的资金实力

子公司获得银行贷款后,可以增加其可用资金,提高其资金实力,这有助于子公司扩大业务规模、进行投资和项目开发,提升其市场竞争力。

(三)灵活运用资金

企业可以根据子公司的具体需求和项目情况,灵活安排贷款的用途和期限,这种方式可以更好地匹配子公司的资金需求,提高资金的使用效率。

(四)统一财务管理

将贷款给子公司可以实现企业对整个集团资金的统一管理和监控,企业可以更好地掌握子公司的财务状况,便于进行财务决策和风险控制。

三、企业通过银行贷款给子公司的缺点

(一)增加企业的财务风险

子公司的经营状况和财务状况直接影响到企业的整体财务风险,如果子公司经营不善或出现财务问题,可能会导致企业面临还款压力和信用风险。

(二)可能引发关联交易问题

银行贷款给子公司可能被视为关联交易,需要遵循相关的法律法规和公司治理要求,如果关联交易定价不合理或存在利益输送等问题,可能会引发监管部门的关注和调查。

(三)影响企业的信用评级

企业的信用评级是其融资能力的重要指标之一,如果企业过多地将贷款提供给子公司,可能会导致企业整体的负债率上升,从而影响其信用评级。

(四)增加管理成本

企业需要对子公司的贷款进行管理和监控,包括贷款的审批、还款监督等,这增加了企业的管理成本和工作量,需要投入更多的人力和物力资源。

四、企业通过银行贷款给子公司的风险防范

(一)加强对子公司的财务监控

企业应建立健全对子公司的财务监控体系,定期获取子公司的财务报表和经营数据,及时发现和解决潜在的问题,可以通过委派财务人员或设立财务共享中心等方式,加强对子公司的财务管控。

(二)合理确定贷款额度和期限

在向子公司提供贷款时,企业应根据子公司的实际需求和还款能力,合理确定贷款额度和期限,避免过度贷款给子公司,导致企业面临较大的财务风险。

(三)规范关联交易

企业应遵循关联交易的相关规定,确保贷款定价合理,不存在利益输送等问题,应及时披露关联交易信息,接受股东和社会公众的监督。

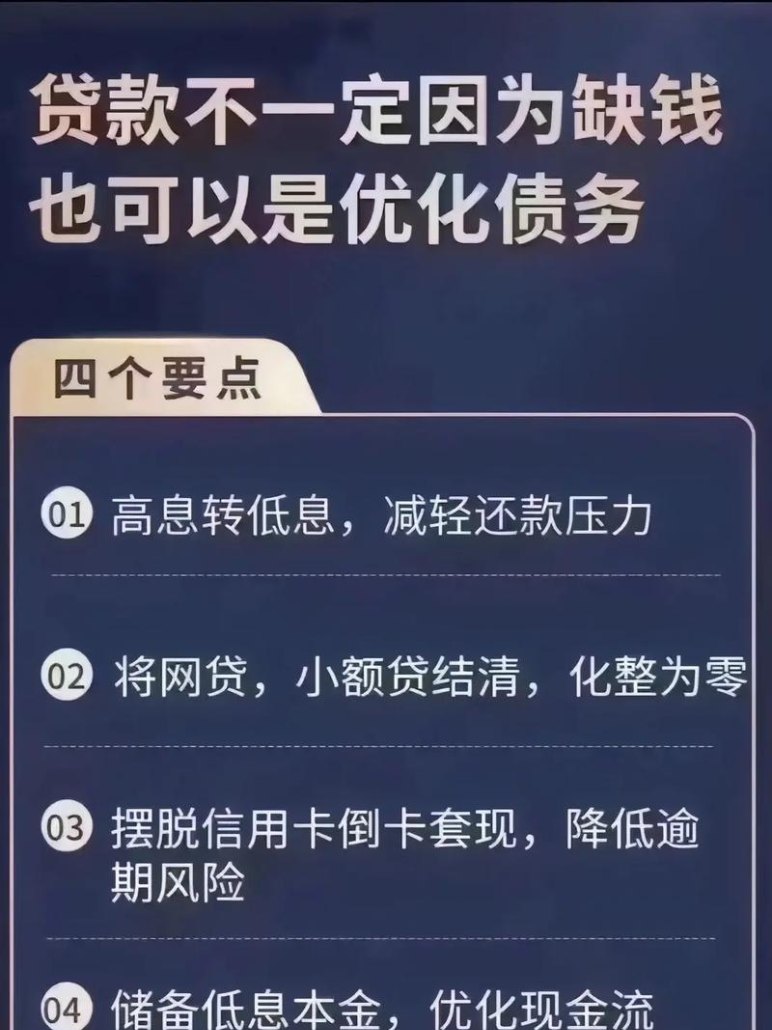

(四)优化企业的财务结构

企业应通过多种渠道筹集资金,降低对银行贷款的依赖,可以采取资产证券化、发行债券等方式优化企业的财务结构,提高企业的抗风险能力。

五、企业通过银行贷款给子公司的建议

(一)制定明确的贷款政策

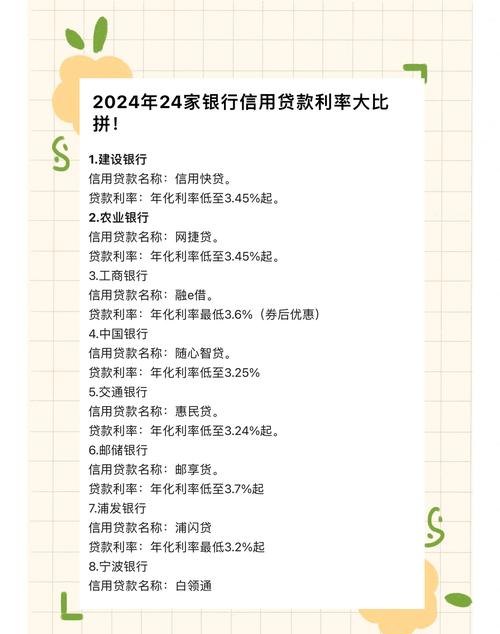

企业应制定明确的贷款政策,包括贷款的审批流程、额度限制、利率定价等,应根据企业的发展战略和财务状况,定期评估和调整贷款政策。

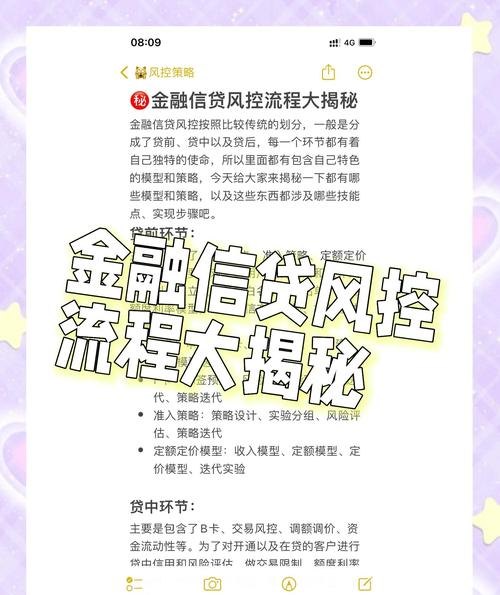

(二)加强内部审计和风险管理

企业应加强内部审计和风险管理,建立健全内部控制制度,定期对贷款业务进行审计和风险评估,及时发现和纠正潜在的问题。

(三)培养专业的财务人才

企业应培养一批专业的财务人才,具备丰富的财务知识和实践经验,这些人才能够更好地评估子公司的贷款需求和风险,制定合理的贷款方案,并进行有效的贷款管理。

(四)关注宏观经济环境和政策变化

企业应密切关注宏观经济环境和政策变化,及时调整贷款策略,在经济形势不稳定或政策法规发生变化时,企业应谨慎对待贷款给子公司的业务,避免潜在的风险。

六、结论

企业通过银行贷款给子公司既有利又有弊,在决策过程中,企业应充分评估各种因素,权衡利弊,制定合理的贷款方案,应加强对贷款的管理和监控,防范潜在的风险,通过科学合理的资金运作,企业可以实现自身的发展目标,提升整体竞争力。