小企业在经济发展中扮演着重要的角色,但由于其规模较小、信用记录相对较弱等原因,往往面临融资困难,信用贷款作为一种常见的融资方式,为小企业提供了必要的资金支持,贷款期限的设置对于小企业的发展和可持续性至关重要,本文将探讨小企业信用贷款期限不得超过 2 年的合理性。

小企业的特点与融资需求

小企业通常具有以下特点:

1、规模较小:资金实力相对较弱,抗风险能力有限。

2、发展阶段:处于创业或成长阶段,需要资金支持来扩大业务、购买设备、进行研发等。

3、信用记录:相对缺乏完善的信用记录,难以获得传统银行贷款。

4、资金流动性:对资金的流动性要求较高,需要及时回笼资金以维持日常运营。

基于小企业的特点,其融资需求主要包括:

1、短期资金支持:满足日常运营和短期项目的资金需求。

2、灵活性:能够根据业务发展情况灵活调整贷款期限和还款计划。

3、降低成本:避免长期贷款带来的高利息负担。

贷款期限过长的弊端

1、增加利息负担

长期贷款意味着小企业需要承担更长时间的利息支付,这会增加企业的财务成本,尤其是对于资金流动性要求较高的小企业来说,可能会导致资金链紧张,影响企业的正常运营。

2、限制企业发展

长期贷款可能会束缚企业的发展步伐,小企业通常需要不断创新和调整经营策略,以适应市场变化,过长的贷款期限可能使企业在面对新的商机时,由于无法及时调整贷款结构而错失发展机会。

3、增加风险

长期贷款增加了企业的风险暴露,在贷款期限内,企业可能面临各种不可预见的因素,如市场波动、经济衰退等,这可能导致企业无法按时偿还贷款,增加违约风险。

4、不利于信用记录建立

长期贷款可能会使小企业的信用记录过于集中在一笔贷款上,不利于建立良好的信用记录,而良好的信用记录对于小企业未来的融资和发展至关重要。

2 年期限的合理性

1、与小企业的发展阶段相匹配

2 年的贷款期限与小企业的发展阶段较为匹配,大多数小企业在 2 年内能够初步建立起稳定的业务模式和客户基础,实现一定的规模增长,在这个阶段,小企业需要的资金支持相对较为短期,2 年期限能够满足其大部分需求。

2、促进企业成长

2 年期限可以促使小企业更加专注于自身的核心业务,提高经营效率,较短的贷款期限可以迫使企业更加谨慎地规划资金使用,避免资源浪费和盲目扩张,有利于企业的健康成长。

3、便于监控和调整

较短的贷款期限便于银行等金融机构对小企业进行监控和评估,银行可以更频繁地与企业沟通,了解其经营状况和资金需求,及时调整贷款政策,降低风险。

4、提高市场灵活性

2 年期限使小企业能够更好地适应市场变化,在短期内,市场环境和竞争格局可能发生较大变化,小企业可以根据市场变化及时调整经营策略,而不必受长期贷款的束缚。

政策支持与措施建议

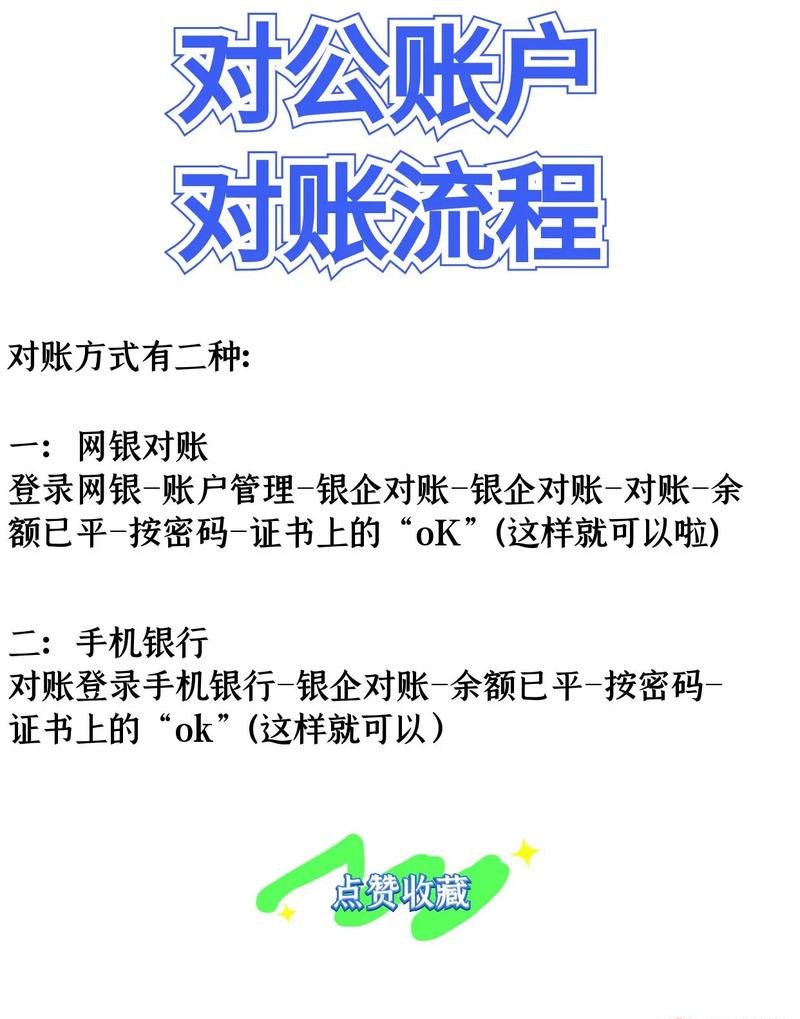

1、加强金融机构的支持

政府应鼓励金融机构为小企业提供更多的信用贷款,并制定相关政策,引导金融机构合理设置贷款期限,金融机构应加强对小企业的信用评估和风险管理,提高贷款审批效率。

2、建立信用担保体系

建立健全的信用担保体系,为小企业提供信用担保服务,降低金融机构的风险,提高小企业获得信用贷款的机会。

3、提供培训和咨询服务

政府和相关机构应为小企业提供培训和咨询服务,帮助小企业提高财务管理水平和信用意识,增强其融资能力和抗风险能力。

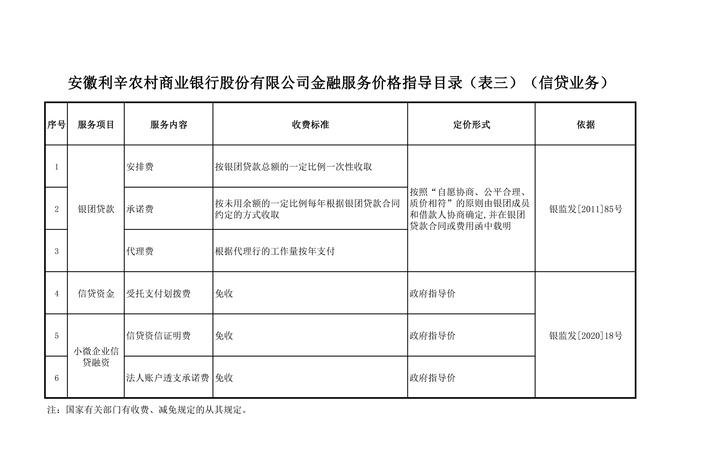

4、鼓励创新金融产品

金融机构应积极创新金融产品,满足小企业多样化的融资需求,可以推出短期循环贷款、分期还款等产品,提高贷款的灵活性和适应性。

小企业信用贷款期限不得超过 2 年是基于小企业的特点和融资需求考虑的,2 年期限能够在一定程度上降低小企业的融资成本,促进企业发展,同时也有利于银行等金融机构的风险管理,政府、金融机构和小企业应共同努力,为小企业提供更加合理和灵活的信用贷款支持,推动小企业的健康发展。