近年来,中小企业在我国经济发展中扮演着越来越重要的角色,融资难一直是困扰中小企业发展的瓶颈之一,尤其是在当前经济形势下,中小企业面临的融资压力更是巨大,为了解决这一问题,担保公司作为一种金融中介机构,发挥了重要的作用,本文将探讨担保公司如何巧解中小企业贷款难的问题。

中小企业贷款难的原因

中小企业贷款难的原因主要有以下几点:

1、信用风险高

中小企业规模较小,经营管理不够规范,信用记录相对较差,缺乏有效的抵押物,这使得银行等金融机构在为中小企业提供贷款时面临较高的信用风险。

2、缺乏抵押物

中小企业往往缺乏足够的抵押物来获得贷款,这是因为它们的资产规模较小,固定资产不足,难以满足银行等金融机构的要求。

3、信息不对称

中小企业与银行等金融机构之间存在信息不对称的问题,银行难以了解中小企业的真实经营状况和信用状况,这也增加了银行提供贷款的风险。

4、缺乏担保

中小企业缺乏有效的担保,这使得银行等金融机构在为中小企业提供贷款时面临较高的风险。

担保公司的作用

担保公司是为中小企业提供贷款担保的专业机构,其主要作用包括:

1、降低银行风险

担保公司为中小企业提供贷款担保,可以降低银行的风险,提高银行对中小企业的贷款意愿。

2、提高中小企业信用等级

担保公司可以为中小企业提供信用增级服务,提高中小企业的信用等级,增强其在银行等金融机构的信用形象,从而提高其获得贷款的机会。

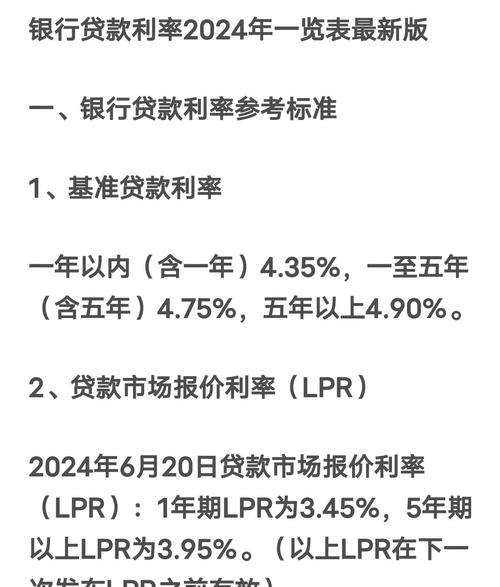

3、降低中小企业融资成本

担保公司可以为中小企业提供较低的担保费率,降低中小企业的融资成本,提高其融资的可获得性。

4、促进中小企业发展

担保公司的存在可以为中小企业提供更多的融资机会,促进中小企业的发展,进而推动整个经济的发展。

担保公司的运作模式

担保公司的运作模式主要包括以下几个方面:

1、担保业务

担保公司为中小企业提供贷款担保,帮助中小企业获得银行等金融机构的贷款,担保公司在为中小企业提供担保时,需要对中小企业的信用状况、经营状况、还款能力等进行评估,以确定是否为其提供担保。

2、再担保业务

担保公司为其他担保公司提供再担保,帮助其他担保公司降低风险,再担保业务是担保公司的重要业务之一,可以提高担保公司的信誉度和市场竞争力。

3、投资业务

担保公司可以通过投资债券、股票等方式获取收益,提高公司的盈利能力,投资业务需要担保公司具备较强的风险控制能力和投资管理能力。

4、风险管理

担保公司需要建立完善的风险管理体系,对担保业务进行全程监控和风险评估,及时发现和处理风险问题,确保公司的稳健经营。

担保公司面临的风险

担保公司在为中小企业提供贷款担保的过程中,面临着一定的风险,主要包括以下几个方面:

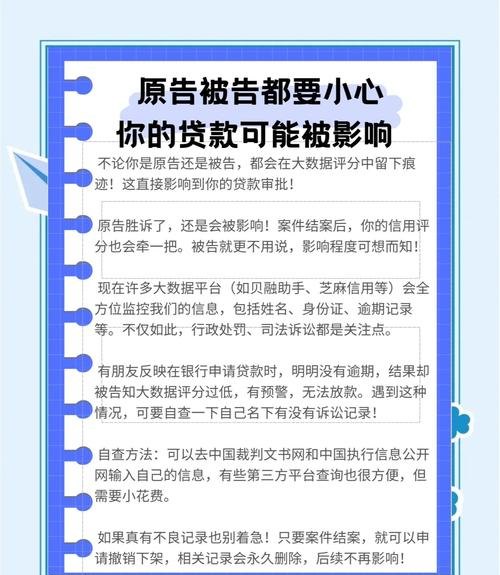

1、信用风险

担保公司为中小企业提供贷款担保,如果中小企业不能按时还款,担保公司需要承担代偿责任,这将给担保公司带来较大的信用风险。

2、操作风险

担保公司在为中小企业提供贷款担保的过程中,需要进行严格的审核和风险管理,如果操作不当,可能会导致风险的发生。

3、市场风险

担保公司的投资业务面临着市场风险,如果市场行情不佳,可能会导致投资损失。

4、法律风险

担保公司在为中小企业提供贷款担保的过程中,需要遵守相关法律法规,如果违反法律法规,可能会面临法律风险。

担保公司的发展前景

随着我国经济的不断发展和中小企业的不断壮大,担保公司的发展前景广阔,担保公司可以通过不断创新业务模式、提高风险管理能力、加强与银行等金融机构的合作等方式,实现自身的可持续发展,政府也应该加大对担保公司的支持力度,为担保公司的发展创造良好的政策环境。

中小企业贷款难是一个全球性的问题,需要政府、银行、担保公司等各方共同努力来解决,担保公司作为一种金融中介机构,可以为中小企业提供贷款担保,降低银行风险,提高中小企业信用等级,降低中小企业融资成本,促进中小企业发展,随着我国经济的不断发展和中小企业的不断壮大,担保公司的发展前景广阔,担保公司也需要不断创新业务模式、提高风险管理能力、加强与银行等金融机构的合作,实现自身的可持续发展。