本文旨在探讨中小企业贷款与融资渠道的相关问题,通过分析中小企业面临的融资困境,提出了拓展融资渠道的建议,包括利用互联网金融、发展供应链金融等,强调了政府和金融机构在支持中小企业发展中的重要作用,对未来中小企业贷款与融资渠道的发展趋势进行了展望。

一、引言

中小企业在国民经济中扮演着重要角色,它们为社会提供了大量的就业机会和创新活力,由于自身规模较小、信用状况不佳等原因,中小企业在贷款和融资方面面临着诸多困难,解决这些问题,对于促进中小企业的发展、推动经济增长具有重要意义。

二、中小企业贷款与融资渠道的现状

(一)贷款难

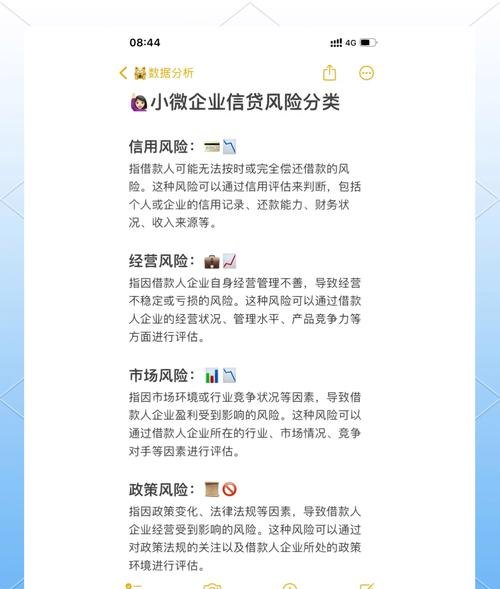

1、信用风险高

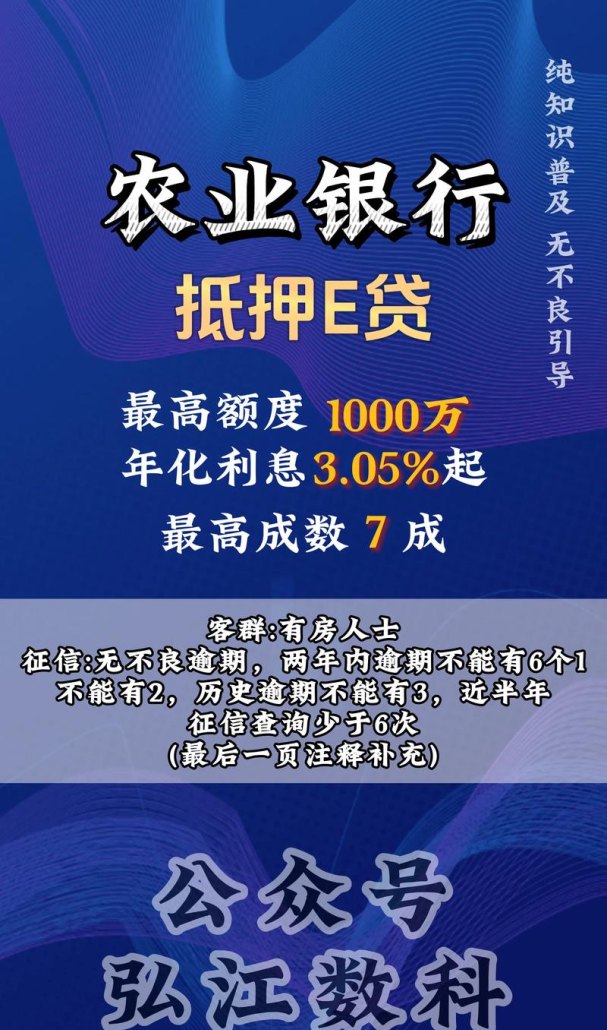

中小企业普遍缺乏抵押物,信用记录不完善,导致银行等金融机构对其贷款持谨慎态度。

2、信息不对称

中小企业规模较小,经营管理不规范,财务信息透明度低,银行难以准确评估其风险。

3、缺乏担保

中小企业缺乏有效的担保措施,增加了贷款的风险,银行不愿意提供贷款。

(二)融资渠道狭窄

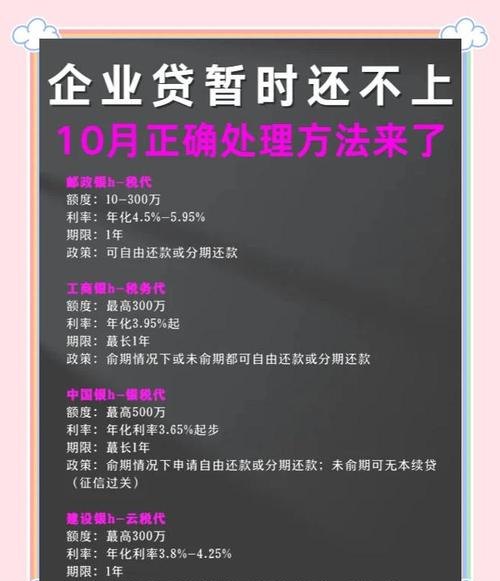

1、银行贷款

银行是中小企业主要的融资渠道,但由于上述原因,中小企业获得银行贷款的难度较大。

2、债券市场

中小企业在债券市场上的融资规模较小,发行债券的门槛较高。

3、股权融资

股权融资对中小企业的要求较高,如企业规模、盈利能力、发展前景等,大部分中小企业难以满足条件。

三、拓展中小企业贷款与融资渠道的建议

(一)利用互联网金融

1、P2P 网贷

P2P 网贷平台为中小企业提供了便捷的融资渠道,降低了融资成本,但同时也存在风险,如平台跑路、借款人违约等。

2、众筹

众筹是一种通过互联网平台向公众募集资金的方式,为中小企业提供了新的融资渠道,但众筹项目的成功率较低,需要中小企业有较强的创新能力和市场前景。

(二)发展供应链金融

1、核心企业

供应链金融以核心企业为依托,为其上下游中小企业提供融资服务,核心企业的信用可以为中小企业提供增信,降低融资成本。

2、物流企业

物流企业掌握着供应链中货物的流动信息,可以为金融机构提供风险评估依据,降低信贷风险。

(三)政府支持

1、政策支持

政府应出台相关政策,鼓励金融机构加大对中小企业的贷款支持,降低中小企业的融资成本。

2、设立专项基金

政府可以设立专项基金,为中小企业提供贷款贴息、担保补贴等支持,缓解中小企业的融资压力。

3、建立信用体系

政府应建立健全中小企业信用体系,提高中小企业的信用水平,为其融资创造良好的环境。

四、金融机构的创新与服务

(一)创新金融产品

1、个性化贷款

金融机构应根据中小企业的特点和需求,创新个性化的贷款产品,如订单贷款、应收账款质押贷款等。

2、供应链金融产品

金融机构应加强与核心企业和物流企业的合作,创新供应链金融产品,为中小企业提供全方位的金融服务。

(二)优化服务流程

1、简化审批流程

金融机构应简化贷款审批流程,提高审批效率,为中小企业提供便捷的服务。

2、提供综合服务

金融机构应提供综合服务,如财务管理、咨询服务等,帮助中小企业提高管理水平和市场竞争力。

(三)加强风险管理

1、建立风险评估模型

金融机构应建立科学的风险评估模型,准确评估中小企业的信用风险和市场风险。

2、加强贷后管理

金融机构应加强贷后管理,及时发现和解决中小企业可能出现的问题,降低信贷风险。

五、结论

中小企业贷款与融资渠道的拓展是促进中小企业发展的关键,通过利用互联网金融、发展供应链金融等方式,可以为中小企业提供更多的融资选择,政府和金融机构应加强合作,共同为中小企业创造良好的融资环境,中小企业也应加强自身管理,提高信用水平,积极寻求适合自身发展的融资渠道,随着经济的发展和金融市场的不断完善,中小企业贷款与融资渠道的未来将更加多元化和便捷化。