一、引言

在当今商业环境中,企业银行贷款已成为许多企业获取资金的重要途径,银行在向企业提供贷款时,必须进行严格的资格审查,以确保贷款的安全性和合规性,本文将详细探讨企业银行贷款资格审查的重要性、审查内容以及应对策略。

二、企业银行贷款资格审查的重要性

(一)降低信用风险

银行通过审查企业的财务状况、信用记录、经营能力等方面,评估其偿还贷款的能力和意愿,这有助于银行降低信用风险,减少不良贷款的发生。

(二)保障资金安全

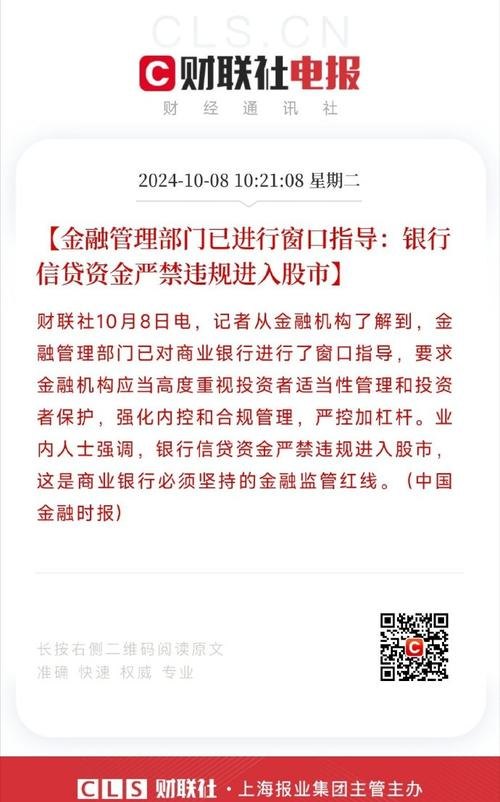

严格的资格审查可以防止企业将贷款资金用于高风险或非法活动,从而保障银行资金的安全。

(三)符合法规要求

银行必须遵守相关法规和监管要求,对企业进行资格审查,这有助于银行确保贷款业务的合法性和合规性。

(四)维护银行声誉

良好的贷款审批和风险管理能够提升银行的声誉,吸引更多优质客户,促进银行的可持续发展。

三、企业银行贷款资格审查的内容

(一)企业基本情况

1、企业的合法性和注册信息,包括营业执照、税务登记证等。

2、企业的组织形式、股权结构、经营范围等。

3、企业的历史沿革、发展阶段和未来规划。

(二)财务状况

1、资产负债表:分析企业的资产规模、结构和质量,以及负债的构成和偿还能力。

2、利润表:考察企业的盈利能力、成长性和稳定性。

3、现金流量表:评估企业的现金流量状况,包括经营活动、投资活动和筹资活动产生的现金流量。

4、财务比率分析:运用各种财务比率,如偿债能力比率、营运能力比率、盈利能力比率等,评估企业的财务健康状况。

(三)信用记录

1、企业的信用评级:查询企业在信用评级机构中的评级情况,了解其信用水平。

2、银行信用记录:查看企业在银行的开户情况、信贷记录、还款记录等。

3、其他信用记录:查询企业在工商、税务、法院等部门的信用记录,评估其信用风险。

(四)经营能力

1、市场竞争力:分析企业在所属行业中的市场地位、竞争优势和市场份额。

2、经营管理水平:考察企业的管理层素质、治理结构、内部控制制度等。

3、产品或服务质量:了解企业的产品或服务质量、市场声誉和客户满意度。

4、发展前景:评估企业所处行业的发展趋势、市场潜力以及企业的发展战略和规划。

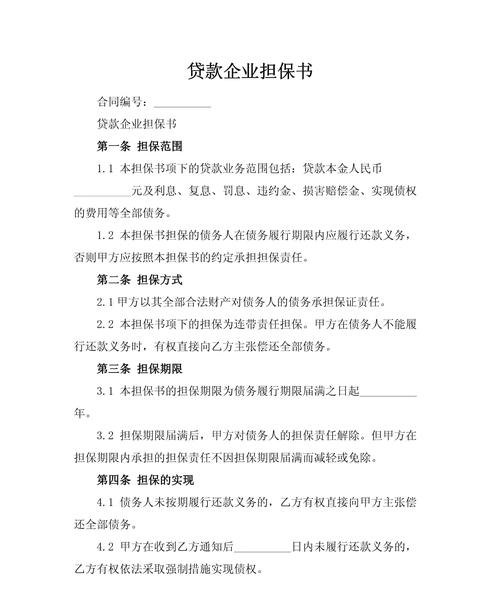

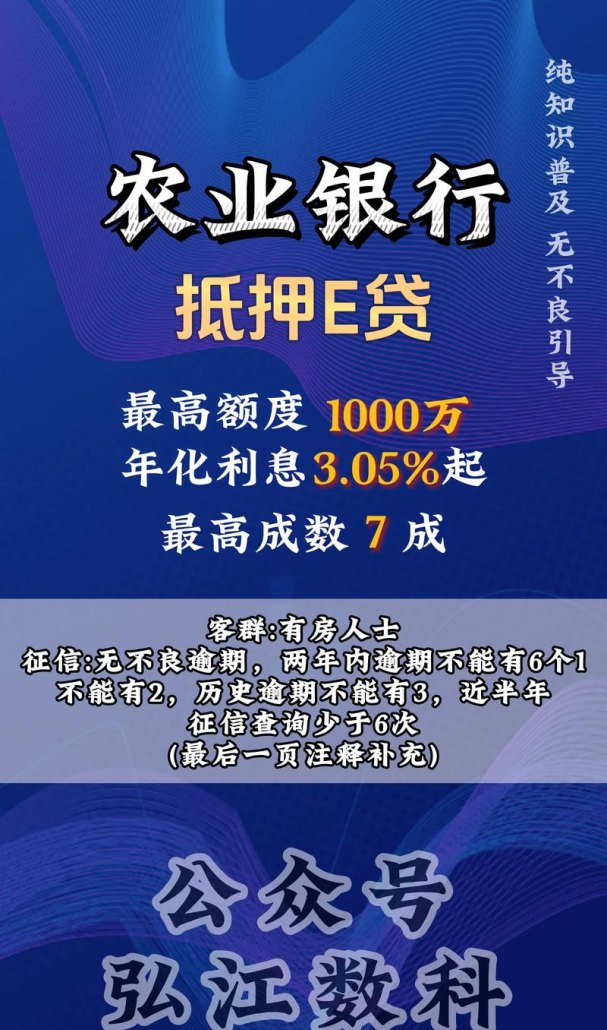

(五)担保情况

1、抵押物评估:对企业提供的抵押物进行评估,确定其价值和变现能力。

2、保证人资质:审查保证人的信用状况、财务实力和担保能力。

3、其他担保方式:如质押、保证保险等。

四、企业应对银行贷款资格审查的策略

(一)完善财务报表

1、确保财务报表的真实性和准确性,遵循会计准则和法规要求。

2、优化财务结构,提高资产质量和偿债能力。

3、提供详细的财务报表附注,解释重要的财务数据和变动原因。

(二)提高信用记录

1、按时还款,维护良好的银行信用记录。

2、积极与银行沟通,建立良好的合作关系。

3、避免逾期、欠息等不良记录,保持良好的信用形象。

(三)提供真实可靠的信息

1、如实提供企业的基本信息、财务状况和经营情况。

2、配合银行的调查和审查工作,提供必要的文件和资料。

3、对银行提出的问题及时、准确地答复。

(四)增强经营能力

1、加强企业的内部管理,提高经营效率和盈利能力。

2、不断创新,提升产品或服务的竞争力。

3、积极拓展市场,增加销售收入和利润。

4、加强与上下游企业的合作,优化供应链管理。

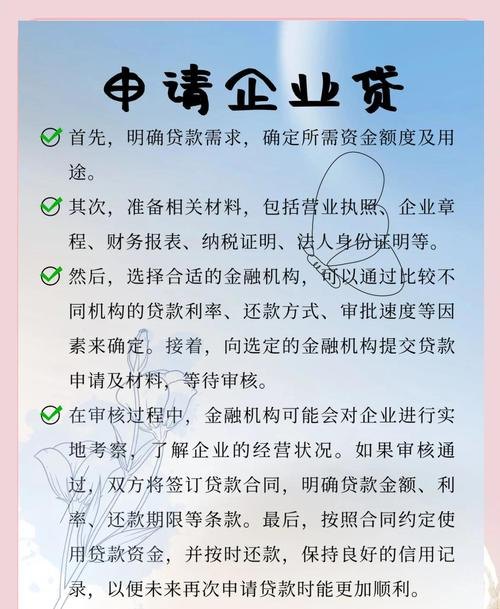

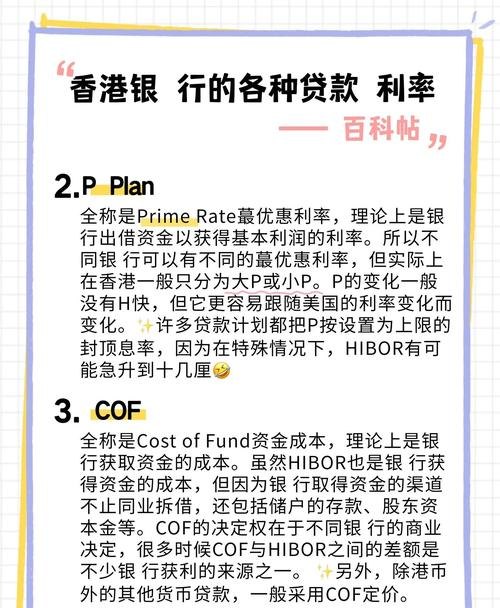

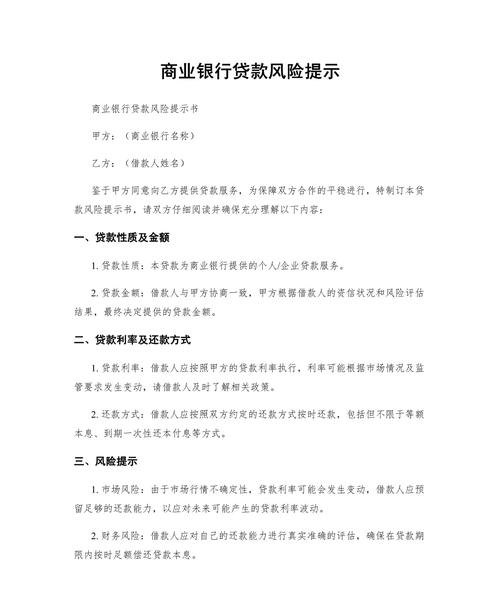

(五)合理选择贷款方案

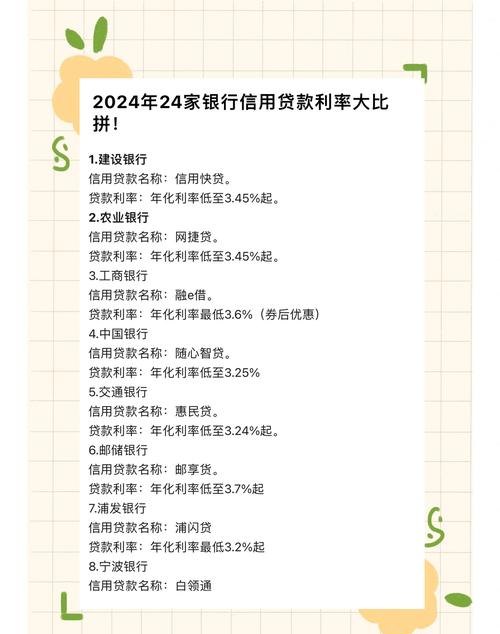

1、根据企业的实际需求和财务状况,选择合适的贷款品种和期限。

2、比较不同银行的贷款条件和利率,争取更有利的贷款方案。

3、了解银行的贷款审批流程和要求,提前做好准备。

(六)寻求专业支持

1、聘请专业的财务顾问或会计师,协助企业进行财务报表的编制和审计。

2、寻求律师的帮助,确保贷款合同的合法性和有效性。

3、与银行的信贷经理保持密切沟通,了解审查进展和要求。

五、结论

企业银行贷款资格审查是银行风险管理的重要环节,也是保障贷款安全和合规的关键,企业应充分认识到审查的重要性,积极应对审查要求,提供真实可靠的信息,提高自身的信用水平和经营能力,通过与银行的良好合作,企业可以获得所需的资金支持,实现可持续发展,银行也应在审查过程中保持公正、客观,确保贷款的安全性和效益性,只有在双方的共同努力下,才能实现银企共赢的局面。