本文探讨了企业如何从银行获得贷款的关键因素和策略,通过分析银行的贷款决策过程,指出企业的信用状况、财务实力、还款能力、贷款用途以及与银行的关系等是影响贷款申请成功的重要因素,提供了一些实用的建议,包括完善财务报表、提高信用评级、制定合理的还款计划等,以增加企业从银行贷款的机会。

一、引言

在商业世界中,企业有时需要从银行获得贷款来支持其运营、扩张或应对特定的财务需求,银行在审批贷款申请时非常谨慎,因为贷款风险是银行的重要考量因素,了解银行的贷款要求和决策过程,并采取相应的策略来提高贷款申请的成功率,对于企业来说至关重要。

二、银行贷款的关键因素

(一)信用状况

银行首先会评估企业的信用状况,包括企业的历史信用记录、还款能力、违约记录等,良好的信用记录可以增加企业获得贷款的机会,而不良的信用记录可能导致贷款申请被拒绝。

(二)财务实力

银行会仔细审查企业的财务报表,包括资产负债表、利润表和现金流量表等,以评估企业的财务实力和稳定性,健康的财务状况、稳定的盈利能力和充足的现金流是获得贷款的重要基础。

(三)还款能力

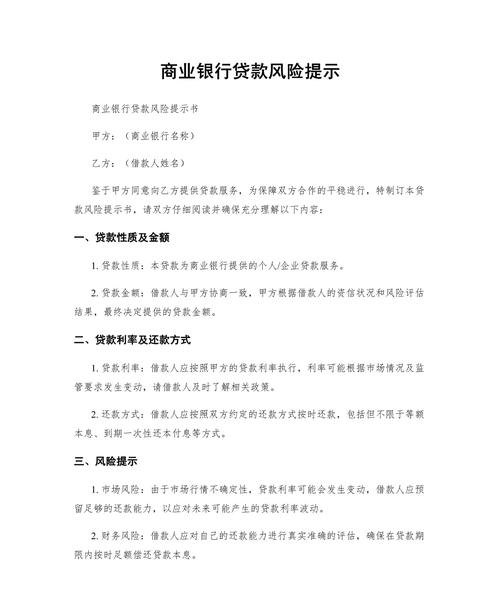

银行会评估企业的还款能力,包括企业的收入来源、盈利能力、偿债能力等,银行通常希望企业有稳定的收入流和足够的现金来按时偿还贷款本息。

(四)贷款用途

银行会审查贷款用途,确保贷款资金用于合法、合理的商业目的,如果贷款用途不明确或存在风险,银行可能会对贷款申请持谨慎态度。

(五)与银行的关系

企业与银行的关系也是影响贷款申请的因素之一,与银行建立长期稳定的合作关系、良好的沟通和合作记录可能会增加企业获得贷款的机会。

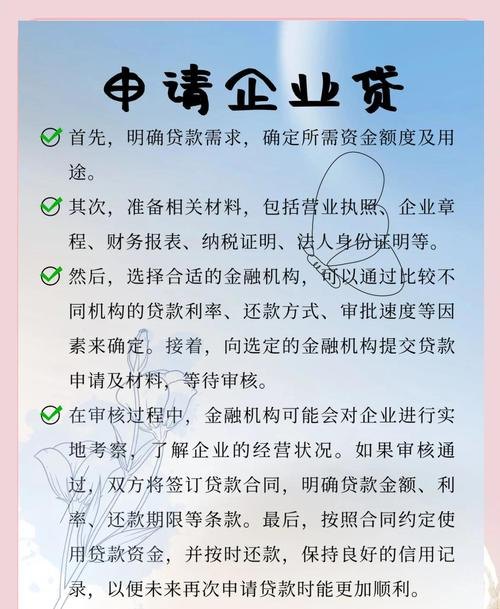

三、提高贷款申请成功率的策略

(一)完善财务报表

企业应确保其财务报表准确、完整,并符合会计准则,财务报表是银行评估企业财务状况的重要依据,因此企业应定期审计和更新财务报表,以反映其真实的财务状况。

(二)提高信用评级

企业可以通过提高信用评级来增加获得贷款的机会,信用评级是评估企业信用风险的重要指标,通常由信用评级机构进行评估,企业可以通过改善信用记录、按时偿还债务、提高盈利能力等方式来提高信用评级。

(三)制定合理的还款计划

银行通常希望企业有稳定的还款计划,以确保贷款能够按时偿还,企业应根据自身的财务状况和还款能力,制定合理的还款计划,并确保在贷款期限内按时还款。

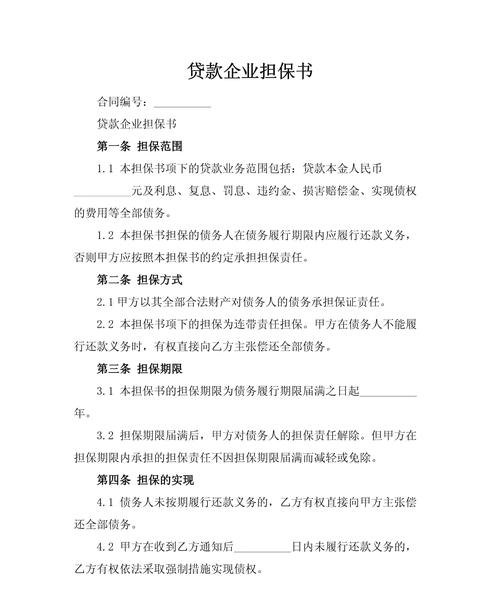

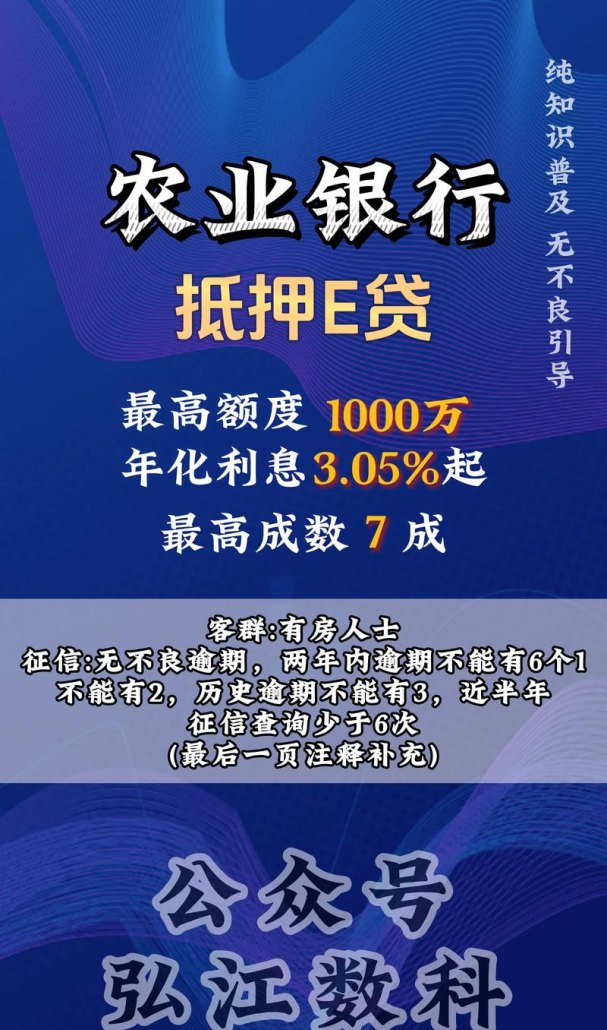

(四)提供担保或抵押物

如果企业的信用状况或财务实力较弱,银行可能会要求企业提供担保或抵押物,担保可以是企业的股东、关联企业或第三方提供的保证,抵押物可以是企业的固定资产、存货等,提供担保或抵押物可以增加贷款申请的成功率,但也会增加企业的财务风险。

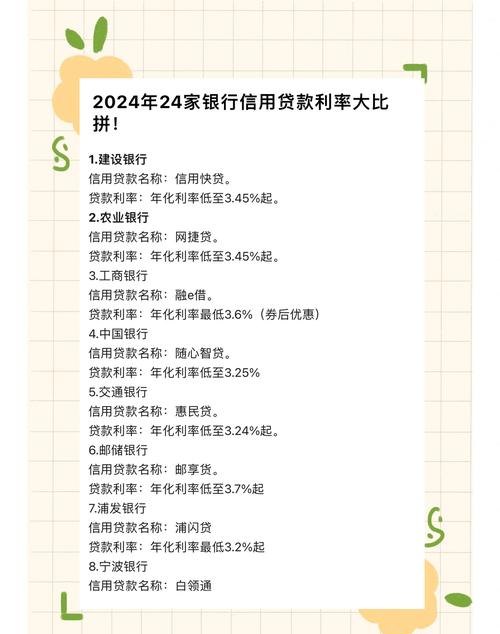

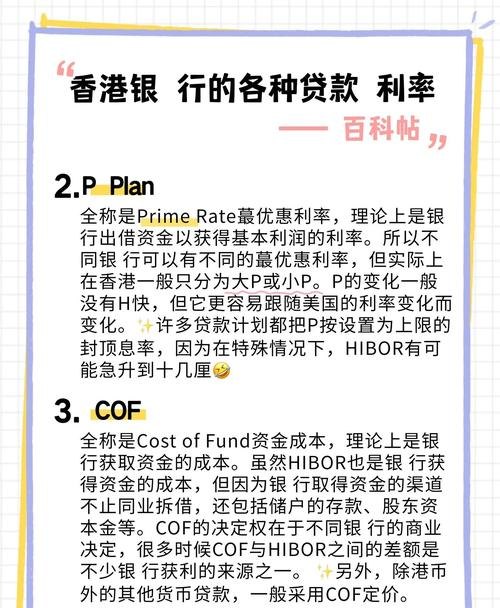

(五)选择合适的贷款产品

银行通常提供多种贷款产品,企业应根据自身的需求和财务状况选择合适的贷款产品,不同的贷款产品具有不同的利率、期限、还款方式等,企业应仔细比较并选择最适合自己的贷款产品。

(六)与银行建立良好的沟通和合作关系

企业应与银行建立良好的沟通和合作关系,及时向银行提供必要的信息和文件,并积极回应银行的要求,与银行保持良好的沟通和合作关系可以增加银行对企业的信任,提高贷款申请的成功率。

四、结论

企业从银行获得贷款需要满足银行的一系列要求和标准,包括信用状况、财务实力、还款能力、贷款用途以及与银行的关系等,通过完善财务报表、提高信用评级、制定合理的还款计划、提供担保或抵押物、选择合适的贷款产品以及与银行建立良好的沟通和合作关系等策略,企业可以增加从银行获得贷款的机会,企业应始终保持诚信和透明,遵守贷款合同的约定,以维护与银行的良好关系。