在当今商业环境中,企业的资金需求是常见且重要的,为了满足这些需求,许多企业选择向银行贷款,对于企业来说,贷款所产生的利息费用可能会对其财务状况产生一定影响,近年来,一项重要的税收政策改革为企业提供了一定的缓解,即企业银行贷款利息可抵扣进项税,本文将对这一政策进行深入解读,并分析其对企业的影响。

政策背景

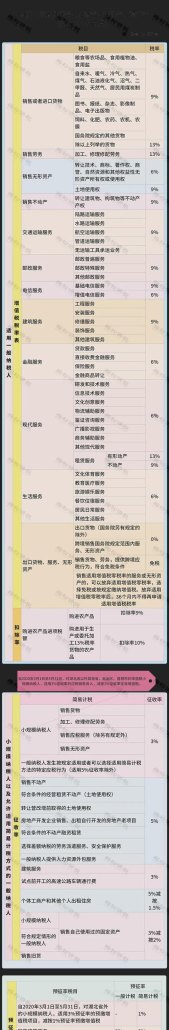

进项税是指企业在购买货物或接受服务时,支付给供应商的增值税,可以在计算企业应纳税额时予以抵扣,而企业银行贷款利息通常被视为一项费用,不被视为购买货物或服务的支出,因此一般不能抵扣进项税。

为了支持企业的发展,促进经济增长,政府出台了相关政策,允许企业将银行贷款利息作为进项税进行抵扣,这一政策的目的是减轻企业的负担,提高其竞争力,鼓励企业更多地进行投资和创新。

可抵扣的范围

根据相关政策规定,企业可抵扣的银行贷款利息范围主要包括以下几个方面:

1、向境内金融机构借款的利息支出;

2、向非金融企业借款的利息支出,但需满足一定条件,如借款利率不超过金融企业同期同类贷款利率;

3、企业经批准发行债券的利息支出。

需要注意的是,以下情况的利息支出不能抵扣进项税:

1、向个人借款的利息支出;

2、关联方之间的借款利息支出,除非符合独立交易原则;

3、不符合规定的其他利息支出。

抵扣方式

企业可以在计算应纳税额时,将可抵扣的银行贷款利息从销项税额中减去,从而减少应纳税额,具体抵扣方式如下:

1、一般计税方法下:企业可以直接在增值税申报表中填写可抵扣的利息金额,在计算应纳税额时予以扣除。

2、简易计税方法下:企业可以将可抵扣的利息金额作为进项税额,按照简易计税方法计算应纳税额。

对企业的影响

1、减轻财务负担

银行贷款利息可抵扣进项税政策的实施,直接降低了企业的税负,使企业能够将更多的资金用于生产经营活动,提高企业的盈利能力。

2、增强企业竞争力

在市场竞争激烈的环境下,降低成本是企业提高竞争力的重要手段之一,通过抵扣银行贷款利息,企业可以在一定程度上降低成本,提高产品或服务的价格竞争力,扩大市场份额。

3、鼓励企业投资和创新

可抵扣的进项税增加了企业的现金流,为企业的投资和创新提供了更多的资金支持,企业可以将节省下来的税款用于扩大生产规模、研发新产品、提升技术水平等方面,推动企业的可持续发展。

4、优化企业财务管理

企业需要更加关注自身的财务管理,合理安排贷款结构,选择合适的贷款方式和利率,以充分利用银行贷款利息可抵扣进项税的政策优惠,企业还需要加强与税务部门的沟通,确保正确申报和享受税收优惠。

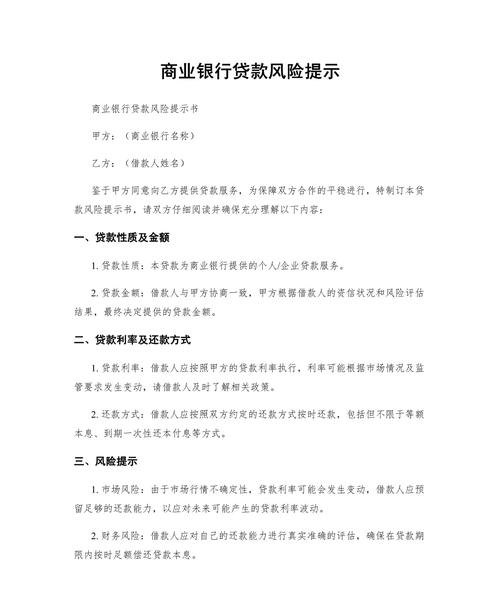

注意事项

1、准确核算

企业在进行银行贷款利息抵扣进项税时,需要准确核算贷款利息支出,并确保相关凭证的完整性和合法性,税务部门可能会对企业的抵扣申请进行审核,如发现不符合规定的情况,可能会要求企业补缴税款并加收滞纳金。

2、政策变化

税收政策是不断变化的,企业需要及时关注政策的调整和更新,税务部门可能会对可抵扣的范围、抵扣方式等进行调整,企业需要及时了解并调整自身的税务筹划。

3、关联交易管理

对于关联方之间的借款利息支出,企业需要特别注意是否符合独立交易原则,如果不符合规定,可能会导致利息支出不能抵扣进项税,甚至面临税务风险。

4、税务风险

企业在进行税务筹划时,应遵循税法规定,避免出现偷税、漏税等违法行为,否则,企业将面临税务处罚和法律责任。

企业银行贷款利息可抵扣进项税政策的实施,为企业带来了实实在在的好处,它不仅减轻了企业的财务负担,增强了企业的竞争力,还鼓励了企业的投资和创新,企业在享受这一政策优惠的同时,也需要注意相关的注意事项,确保合规申报和使用。

随着经济的发展和税收政策的不断完善,相信这一政策将在促进企业发展、推动经济增长方面发挥更加重要的作用,企业应密切关注政策动态,合理运用税收优惠,提高自身的竞争力和可持续发展能力。