在企业的发展过程中,银行贷款是常见的融资方式之一,而银行在决定是否给企业贷款时,会对企业的财务报表进行详细的分析和评估,了解如何编制和解读企业银行贷款的财务报表对于企业来说至关重要,本文将为你揭示企业银行贷款财务报表的关键要点和解读方法。

财务报表的基本构成

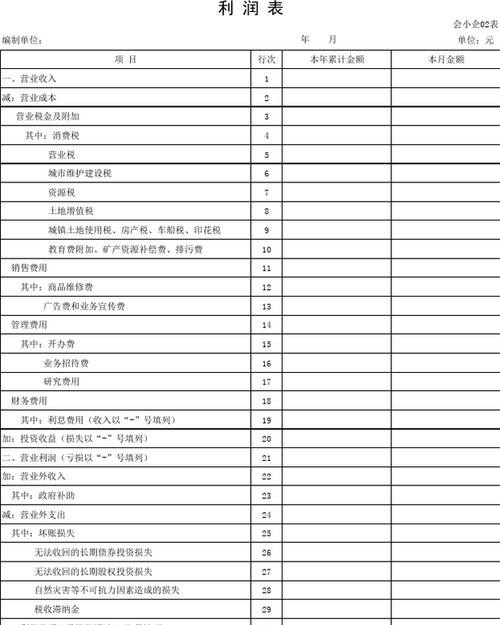

企业的财务报表通常包括资产负债表、利润表和现金流量表,这些报表提供了企业在特定时期内的财务状况、经营成果和现金流量信息。

1、资产负债表:反映企业在某一特定日期的资产、负债和所有者权益状况,资产包括流动资产(如现金、存货等)和非流动资产(如固定资产、长期投资等);负债包括流动负债(如应付账款、短期借款等)和非流动负债(如长期借款、应付债券等);所有者权益则反映了股东对企业的投资和净资产。

2、利润表:展示企业在一定期间内的营业收入、营业成本、利润或亏损情况,它反映了企业的盈利能力和经营效率。

3、现金流量表:反映企业在一定期间内的现金流入和流出情况,包括经营活动、投资活动和筹资活动产生的现金流量,它有助于评估企业的现金状况和偿债能力。

银行贷款对财务报表的要求

银行在评估企业的贷款申请时,通常会关注以下几个方面的财务报表信息:

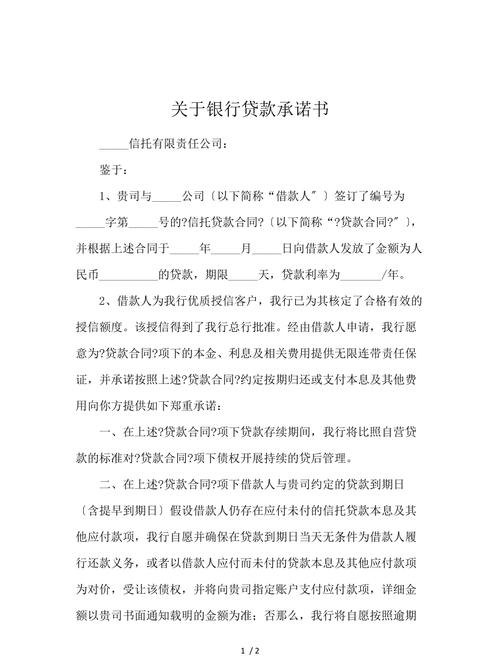

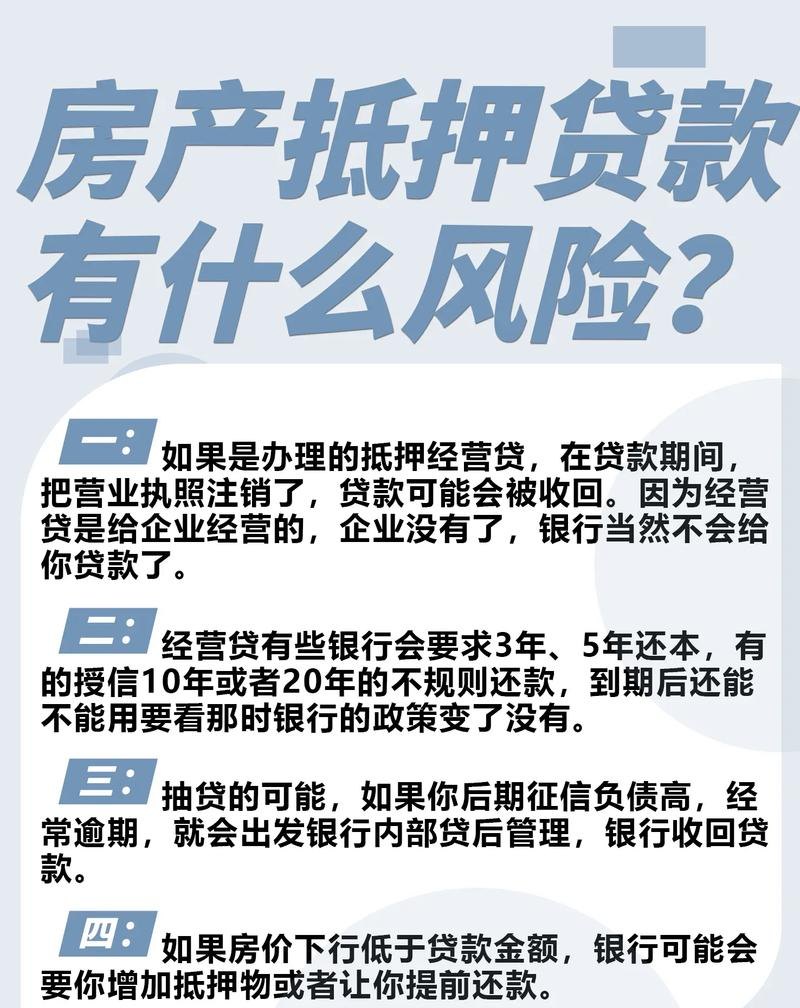

1、偿债能力:银行希望企业有足够的能力按时偿还贷款本息,他们会关注资产负债率、流动比率、速动比率等指标,以评估企业的偿债能力。

2、盈利能力:银行希望企业能够产生足够的利润来支付贷款利息和本金,他们会分析利润表中的营业收入、营业利润、净利润等指标,以评估企业的盈利能力和稳定性。

3、资金流动性:银行需要确保企业有足够的现金来满足日常运营和偿还贷款的需求,他们会关注现金流量表中的经营活动现金流量净额、投资活动现金流量净额和筹资活动现金流量净额等指标,以评估企业的资金流动性。

4、财务结构:银行希望企业的财务结构合理,负债水平适中,他们会分析资产负债率、长期负债与所有者权益的比例等指标,以评估企业的财务风险。

5、财务报表的真实性和准确性:银行会对企业的财务报表进行审计,以确保其真实性和准确性,企业需要确保财务报表的编制符合会计准则和法规要求。

如何编制企业银行贷款的财务报表

为了满足银行的要求,企业在编制财务报表时需要注意以下几点:

1、遵循会计准则:企业应遵循国家颁布的会计准则和相关法规,确保财务报表的编制符合规范。

2、准确记录交易:企业应准确记录所有的交易和业务活动,包括收入、成本、费用等,避免遗漏或错误。

3、合理分类和计量:企业应按照会计准则的要求对资产、负债和所有者权益进行分类和计量,确保报表信息的准确性和可比性。

4、充分披露信息:企业应在财务报表中充分披露重要的会计政策、估计和不确定性因素,以及关联方交易等信息,以便银行更好地了解企业的财务状况和经营情况。

5、审计和鉴证:企业可以选择聘请专业的会计师事务所对财务报表进行审计,以增加报表的可信度和可靠性。

如何解读企业银行贷款的财务报表

银行贷款的财务报表解读是一个复杂的过程,需要综合考虑多个因素,以下是一些解读财务报表的要点:

1、资产负债表分析

- 资产结构:分析资产的构成,了解企业的资产质量和流动性,关注固定资产的占比、应收账款和存货的周转率等指标。

- 负债结构:分析负债的构成,了解企业的偿债压力和财务风险,关注短期负债和长期负债的比例、应付账款和短期借款的期限结构等指标。

- 所有者权益:了解所有者权益的构成和稳定性,关注股本、资本公积和留存收益等项目。

- 资产负债率:反映企业的负债水平,较低的资产负债率表示企业的财务风险较小,但也可能意味着企业的资金利用效率不高。

- 产权比率:反映企业的长期偿债能力,较低的产权比率表示企业的财务风险较小。

2、利润表分析

- 营业收入:分析营业收入的增长趋势和构成,了解企业的市场竞争力和业务发展情况。

- 营业成本:分析营业成本的构成和变化,了解企业的成本控制能力和盈利能力。

- 营业利润:反映企业的经营盈利能力,关注营业利润率、毛利率等指标。

- 净利润:反映企业的最终盈利能力,关注净利润率、资产回报率等指标。

- 利润增长率:分析利润的增长趋势,了解企业的盈利能力和发展潜力。

3、现金流量表分析

- 经营活动现金流量:反映企业日常经营活动的现金收支情况,关注经营活动现金流量净额、现金流量与净利润的比率等指标。

- 投资活动现金流量:反映企业投资活动的现金收支情况,关注投资活动现金流量净额、投资回报率等指标。

- 筹资活动现金流量:反映企业筹资活动的现金收支情况,关注筹资活动现金流量净额、借款利息保障倍数等指标。

- 现金流量与偿债能力:分析现金流量与债务偿还的关系,关注现金流量与负债的比率、到期债务偿还能力等指标。

4、财务比率分析

- 偿债能力比率:包括资产负债率、流动比率、速动比率等,用于评估企业的偿债能力。

- 盈利能力比率:包括营业利润率、毛利率、资产回报率、净资产收益率等,用于评估企业的盈利能力。

- 营运能力比率:包括应收账款周转率、存货周转率、总资产周转率等,用于评估企业的营运能力。

- 发展能力比率:包括营业收入增长率、净利润增长率等,用于评估企业的发展潜力。

企业银行贷款的财务报表是银行评估企业信用状况和还款能力的重要依据,了解如何编制和解读企业银行贷款的财务报表对于企业和财务人员来说至关重要,通过合理编制财务报表和准确解读报表信息,企业可以提高银行贷款申请的成功率,同时也有助于企业更好地管理财务风险和提高经营绩效。

在实际操作中,企业应根据银行的要求和自身的实际情况,认真编制和披露财务报表,并积极与银行沟通和协商,以确保贷款申请的顺利进行,企业也应加强财务管理,提高财务信息的透明度和准确性,为企业的长期发展奠定坚实的基础。