一、引言

小企业在国家经济中扮演着重要角色,它们不仅提供了大量的就业机会,还推动了技术创新和经济增长,小企业往往面临着资金短缺的问题,贷款是解决这一问题的重要途径之一,了解小企业对贷款资金的构成,可以帮助银行和金融机构更好地满足小企业的融资需求,同时也有助于小企业优化自身的资金结构,提高资金使用效率。

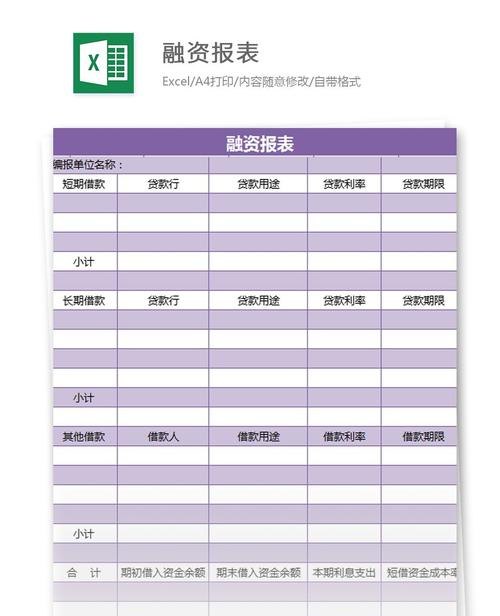

二、小企业贷款资金构成

(一)固定资产贷款

固定资产贷款是小企业最常见的贷款形式之一,主要用于购买生产设备、办公设备、运输工具等固定资产,小企业通过固定资产贷款,可以扩大生产规模,提高生产效率,增强市场竞争力。

(二)流动资产贷款

流动资产贷款主要用于满足小企业日常经营活动中的资金需求,如原材料采购、商品库存、应收账款等,小企业通过流动资产贷款,可以保证生产经营的正常进行,提高资金使用效率。

(三)项目贷款

项目贷款是小企业为了实施特定项目而申请的贷款,如房地产开发、基础设施建设等,小企业通过项目贷款,可以获得资金支持,完成项目建设,实现经济效益。

(四)贸易融资贷款

贸易融资贷款是小企业在贸易活动中申请的贷款,如信用证融资、保理融资、押汇等,小企业通过贸易融资贷款,可以解决贸易过程中的资金短缺问题,提高贸易效率。

(五)知识产权贷款

知识产权贷款是小企业以知识产权为抵押物申请的贷款,如专利贷款、商标贷款、著作权贷款等,小企业通过知识产权贷款,可以获得资金支持,加快知识产权的转化和应用,提高企业的核心竞争力。

(六)股权融资

股权融资是小企业通过发行股票或引入外部投资者获得资金的方式,小企业通过股权融资,可以获得长期稳定的资金支持,同时也可以引入战略合作伙伴,提高企业的知名度和市场竞争力。

三、小企业贷款资金构成的特点

(一)资金需求多样化

小企业的资金需求呈现出多样化的特点,不同行业、不同规模、不同发展阶段的小企业,其资金需求也不同,银行和金融机构需要根据小企业的实际情况,提供个性化的贷款产品和服务。

(二)资金需求紧急性高

小企业的资金需求往往具有紧急性,如原材料采购、商品库存等,需要及时获得资金支持,银行和金融机构需要简化贷款审批流程,提高贷款审批效率,满足小企业的资金需求。

(三)资金需求规模小

小企业的资金需求规模相对较小,一般在几十万元到几百万元之间,银行和金融机构需要针对小企业的特点,设计适合小企业的贷款产品和服务,降低贷款门槛和成本。

(四)信用风险高

小企业的信用风险相对较高,主要表现在以下几个方面:

1、财务信息不透明,小企业的财务制度不健全,财务信息不透明,银行和金融机构难以准确评估小企业的信用风险。

2、经营风险高,小企业的经营风险较高,如市场风险、技术风险、管理风险等,容易导致企业经营失败。

3、缺乏抵押物,小企业缺乏抵押物,如土地、房产等,银行和金融机构难以通过抵押物来降低信用风险。

四、小企业贷款资金构成存在的问题

(一)贷款门槛高

小企业贷款门槛高,主要表现在以下几个方面:

1、信用评级要求高,银行和金融机构对小企业的信用评级要求较高,小企业往往难以达到信用评级要求。

2、抵押物要求高,银行和金融机构对小企业的抵押物要求较高,小企业往往缺乏抵押物。

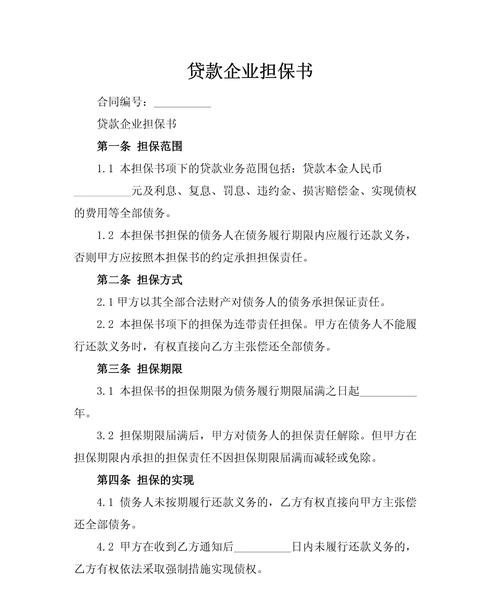

3、担保要求高,银行和金融机构对小企业的担保要求较高,小企业往往难以提供符合要求的担保。

(二)贷款成本高

小企业贷款成本高,主要表现在以下几个方面:

1、贷款利率高,银行和金融机构对小企业的贷款利率往往高于大企业,增加了小企业的融资成本。

2、手续费高,银行和金融机构对小企业的手续费往往高于大企业,增加了小企业的融资成本。

3、保险费高,银行和金融机构对小企业的保险费往往高于大企业,增加了小企业的融资成本。

(三)贷款期限短

小企业贷款期限短,主要表现在以下几个方面:

1、固定资产贷款期限短,银行和金融机构对小企业的固定资产贷款期限一般在 3 年以内,无法满足小企业的长期资金需求。

2、流动资产贷款期限短,银行和金融机构对小企业的流动资产贷款期限一般在 1 年以内,无法满足小企业的短期资金需求。

(四)贷款审批流程复杂

小企业贷款审批流程复杂,主要表现在以下几个方面:

1、审批环节多,银行和金融机构对小企业的贷款审批环节较多,需要经过多个部门的审批,增加了贷款审批的时间和成本。

2、审批标准严格,银行和金融机构对小企业的贷款审批标准严格,需要提供大量的资料和证明,增加了小企业的贷款难度。

五、优化小企业贷款资金构成的建议

(一)降低贷款门槛

银行和金融机构应降低对小企业的信用评级要求,简化抵押物要求,降低担保要求,提高小企业的贷款可获得性。

(二)降低贷款成本

银行和金融机构应降低对小企业的贷款利率,降低手续费,降低保险费,降低小企业的融资成本。

(三)延长贷款期限

银行和金融机构应延长对小企业的固定资产贷款期限,延长流动资产贷款期限,满足小企业的长期资金需求和短期资金需求。

(四)简化贷款审批流程

银行和金融机构应简化对小企业的贷款审批流程,减少审批环节,降低审批标准,提高贷款审批效率。

(五)创新贷款产品和服务

银行和金融机构应创新贷款产品和服务,满足小企业的多样化需求,如知识产权贷款、股权融资等。

(六)加强信用体系建设

政府应加强信用体系建设,建立健全小企业信用信息平台,提高小企业信用信息透明度,降低银行和金融机构的信用风险。

(七)加强政策支持

政府应加强对小企业的政策支持,如税收优惠、财政补贴、贷款贴息等,降低小企业的融资成本,提高小企业的融资能力。

六、结论

小企业是国家经济的重要组成部分,解决小企业的资金短缺问题,对于促进经济发展、增加就业、推动创新具有重要意义,了解小企业对贷款资金的构成,可以帮助银行和金融机构更好地满足小企业的融资需求,同时也有助于小企业优化自身的资金结构,提高资金使用效率,政府应加强信用体系建设,加强政策支持,为小企业的发展创造良好的金融环境。