在企业融资的世界中,债券和贷款是两种常见的选择,虽然它们都旨在满足企业的资金需求,但它们在许多方面存在差异,本文将详细探讨企业债券相较于银行贷款的优点,帮助企业更好地理解这两种融资方式,并做出明智的决策。

企业债券的优点

1、融资规模较大

企业债券可以筹集到相对较大规模的资金,相比于银行贷款,债券发行通常没有固定的上限,可以根据企业的具体需求和市场情况来确定,这使得企业债券成为大型项目融资或企业扩张的理想选择。

2、资金使用灵活

企业在获得债券融资后,资金的使用相对较为灵活,企业可以根据自身的战略规划和经营需要,将资金用于各种项目和业务发展,而不受银行贷款中可能存在的用途限制,这给予企业更大的自主权和决策空间。

3、降低财务成本

与银行贷款相比,企业债券的利息通常可以享受税收优惠,这意味着企业在支付债券利息时,可以减少应纳税所得额,从而降低实际的财务成本,债券市场的竞争也促使债券发行利率相对较低,进一步降低了企业的融资成本。

4、改善资本结构

发行企业债券可以增加企业的长期负债,从而优化资本结构,相比于股权融资,债券融资不会稀释股东权益,不会对企业的控制权产生影响,合理的债务与股权比例可以提高企业的财务稳定性和信用评级,为企业未来的发展创造更好的条件。

5、稳定的资金来源

债券是一种固定收益证券,投资者通常期望获得稳定的利息回报,企业债券的发行通常有一定的期限,投资者在到期时可以收回本金,这种稳定的资金来源有助于企业规划和安排资金使用,降低了企业的财务风险。

6、提高企业知名度和信誉度

企业成功发行债券可以提升其在市场上的知名度和信誉度,债券市场是一个公开透明的市场,企业的债券发行和交易信息会被广泛披露,良好的信用记录和声誉有助于企业在未来的融资活动中获得更有利的条件,降低融资成本。

7、分散融资风险

通过发行债券,企业可以将融资风险分散给多个投资者,相比于依赖单一银行贷款,债券市场的投资者更加多样化,降低了企业对单一银行或金融机构的依赖,减少了因个别金融机构风险而导致的连锁反应。

银行贷款的优点

1、程序相对简单

与企业债券发行相比,银行贷款的审批程序相对较为简单,银行通常更熟悉企业的财务状况和信用记录,对企业的评估也相对较快,这使得企业能够更快地获得资金支持,适用于紧急的资金需求或短期项目。

2、保密性较好

银行贷款的信息披露相对较少,企业的财务状况和经营细节不会像债券发行那样公开披露,这对于一些希望保持商业秘密或不想公开财务信息的企业来说可能更具吸引力。

3、灵活性较高

银行贷款通常具有一定的灵活性,企业可以根据自身的经营情况和资金需求与银行协商还款计划和利率,在某些情况下,银行还可能提供贷款展期、提前还款等选项,以满足企业的特殊需求。

4、与银行关系稳定

与银行建立长期合作关系可以为企业带来稳定的金融支持,银行通常会对长期合作的企业给予更多的关注和支持,在贷款额度、利率等方面提供更有利的条件,这种稳定的关系有助于企业在业务发展中获得持续的金融支持。

5、可获得个性化服务

银行通常能够根据企业的具体需求提供个性化的金融服务,银行的专业团队可以为企业提供财务咨询、风险管理等方面的建议和支持,帮助企业更好地管理资金和降低风险。

企业债券与银行贷款的比较

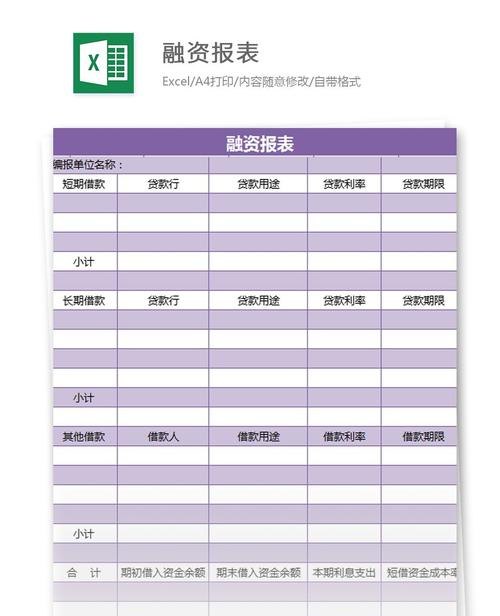

1、融资成本

企业债券的融资成本通常低于银行贷款,但具体成本取决于市场情况和企业的信用状况,在市场利率较低时,企业债券的发行成本可能相对较低;而在市场利率上升时,银行贷款的成本可能相对较低,企业的信用评级也会对融资成本产生重要影响。

2、期限和灵活性

银行贷款的期限通常较短,一般为 1-5 年,且还款计划较为固定,企业债券的期限可以较长,通常为 3 年以上,甚至可以达到 10 年或更长,在灵活性方面,企业债券相对较低,不能像银行贷款那样灵活地进行还款计划的调整。

3、信息披露

企业债券的信息披露要求相对较高,需要向投资者公开披露详细的财务信息和债券发行文件,银行贷款的信息披露相对较少,主要是向银行提供相关财务报表和资料。

4、市场流动性

企业债券的市场流动性相对较低,交易相对不活跃,相比之下,银行贷款的市场流动性较好,可以在银行间市场进行交易。

5、信用风险

企业债券的信用风险相对较高,因为债券投资者需要承担企业的信用风险,银行贷款的信用风险相对较低,因为银行对企业的信用状况进行了评估和审查。

企业债券和银行贷款各有其优点和适用场景,企业在选择融资方式时,应根据自身的资金需求、财务状况、信用状况和发展战略等因素进行综合考虑,如果企业需要较大规模的资金、希望降低财务成本、改善资本结构,并具有良好的信用记录,那么企业债券可能是一个不错的选择,如果企业对资金的使用灵活性要求较高、希望简化融资程序、保密性较好,并且信用状况相对较弱,那么银行贷款可能更适合。

在实际操作中,企业可以与银行和债券承销商进行充分的沟通和协商,了解各种融资方式的特点和要求,制定合理的融资方案,企业还可以考虑多元化的融资渠道,结合股权融资、银行贷款、债券融资等方式,以满足企业的长期发展需求。

无论选择企业债券还是银行贷款,企业都应该注重风险管理,合理规划资金使用,确保融资决策的科学性和合理性,企业还应加强与金融机构的合作,建立良好的信用关系,为企业的持续发展提供坚实的资金支持。