在商业领域,企业银行贷款是企业获取资金的重要途径之一,而基准利率的上浮则是银行贷款政策中的一个重要因素,它直接影响着企业的融资成本和经济效益,本文将深入探讨企业银行贷款上浮基准利率的相关问题,包括其影响因素、具体上浮幅度以及企业应如何应对。

企业银行贷款上浮基准利率的影响因素

1、宏观经济环境

宏观经济环境是影响基准利率上浮的重要因素之一,当经济增长较快、通货膨胀压力较大时,央行可能会提高基准利率,以抑制通货膨胀并稳定经济,银行贷款基准利率也会相应上浮,企业的融资成本将增加。

2、央行政策

央行的货币政策对基准利率的调整起着关键作用,央行通过调整基准利率来影响货币供应量和市场利率,从而影响企业的融资成本,当央行采取宽松的货币政策时,基准利率可能下降,企业的融资成本也会相应降低;反之,当央行采取紧缩的货币政策时,基准利率可能上升,企业的融资成本也会增加。

3、市场资金供求状况

市场资金供求状况也是影响基准利率上浮的重要因素,当市场资金供应紧张时,银行可能会提高贷款利率以获取更高的收益,从而导致基准利率上浮;反之,当市场资金供应充足时,银行可能会降低贷款利率,基准利率也会相应下降。

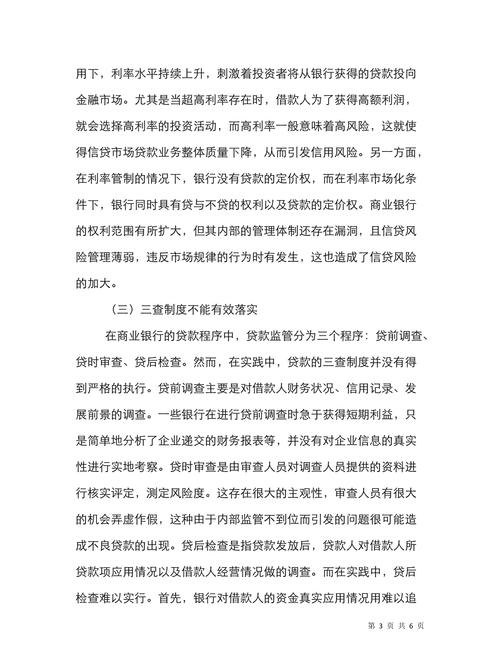

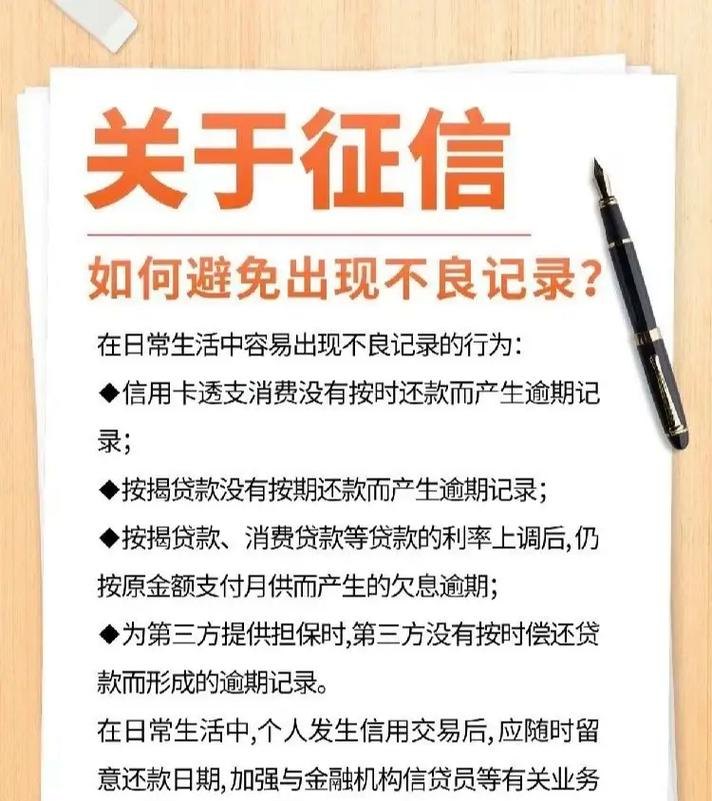

4、企业信用状况

企业的信用状况是银行决定贷款利率的重要因素之一,信用良好的企业通常能够获得较低的贷款利率,而信用状况较差的企业则可能面临较高的贷款利率甚至无法获得贷款,企业的信用状况会直接影响基准利率的上浮幅度。

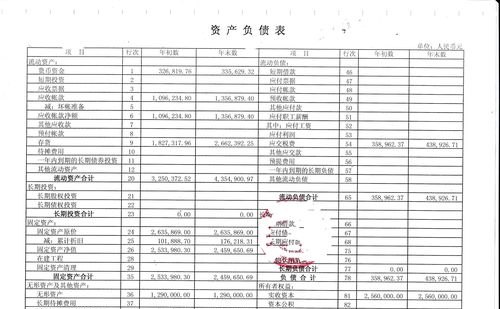

企业银行贷款上浮基准利率的具体幅度

企业银行贷款上浮基准利率的幅度因银行、贷款类型、企业信用状况等因素而异,基准利率的上浮幅度在 20%至 50%之间,但在某些情况下,上浮幅度可能更高。

对于信用状况较差的企业,银行可能会要求更高的利率上浮幅度,以弥补潜在的风险,一些特殊类型的贷款,如房地产开发贷款、项目贷款等,可能会面临更高的基准利率上浮。

需要注意的是,具体的上浮幅度还会受到银行内部的定价策略、市场竞争情况以及与银行的谈判能力等因素的影响,企业在申请贷款时,应与银行进行充分的沟通和协商,了解具体的贷款利率和上浮幅度,并寻求合理的贷款条件。

企业应对银行贷款上浮基准利率的策略

1、优化企业信用状况

企业应努力提高自身的信用状况,以获得更有利的贷款利率,这包括保持良好的财务记录、按时还款、提高盈利能力等,企业还可以通过提供抵押物、担保人等方式增加自身的信用保障。

2、多元化融资渠道

企业不应过分依赖银行贷款,而应积极开拓多元化的融资渠道,可以考虑发行债券、股权融资、融资租赁等方式来获取资金,通过多元化融资,企业可以降低对银行贷款的依赖,减少基准利率上浮对企业的影响。

3、合理规划贷款期限

企业在申请贷款时,应根据自身的资金需求和还款能力,合理规划贷款期限,较短的贷款期限通常意味着较低的利率,但也会增加企业的还款压力;较长的贷款期限则可能导致较高的利率,但还款压力相对较小,企业应在两者之间进行权衡,选择最适合自身的贷款期限。

4、与银行进行谈判

企业在与银行进行谈判时,应充分了解市场利率水平和银行的定价策略,争取更有利的贷款利率和上浮幅度,企业可以通过提供优质的项目、良好的发展前景等方式,增加与银行谈判的筹码。

5、加强财务管理

企业应加强财务管理,提高资金使用效率,降低财务成本,这包括合理控制库存、优化采购流程、加强成本控制等,通过提高企业的经济效益,企业可以更好地应对基准利率上浮带来的压力。

企业银行贷款上浮基准利率是一个复杂的问题,受到多种因素的影响,企业应密切关注宏观经济环境、央行政策、市场资金供求状况等因素的变化,及时调整自身的融资策略,通过优化信用状况、多元化融资渠道、合理规划贷款期限、与银行进行谈判以及加强财务管理等方式,企业可以在一定程度上降低基准利率上浮对自身的影响,提高融资效率和经济效益。

政府也应加强对金融市场的监管,维护市场秩序,促进金融机构与企业之间的合作,为企业提供更加稳定和合理的融资环境,只有在各方共同努力下,企业才能更好地应对基准利率上浮带来的挑战,实现可持续发展。