在当今商业环境中,企业的资金需求往往需要通过银行贷款来满足,银行在批准贷款申请之前,会对企业的资质进行严格的审查,本文将探讨银行贷款查企业资质的重要性以及相关的流程。

一、企业资质的重要性

1、风险管理:银行通过查企业资质,可以评估企业的信用风险,资质良好的企业通常具有稳定的经营历史、良好的盈利能力和健全的财务状况,这降低了银行的风险敞口。

2、保障资金安全:银行需要确保贷款资金能够按时收回,企业的资质可以提供有关其偿还能力和信誉的信息,有助于银行做出明智的贷款决策,保障资金的安全。

3、合规要求:许多国家和地区都有严格的金融监管法规,银行必须遵守这些法规,查企业资质是合规要求的一部分,确保银行在贷款业务中遵循相关规定。

4、竞争优势:在竞争激烈的市场中,具备良好资质的企业更有可能获得银行的支持,这有助于企业获得更好的融资条件,增强竞争力,促进业务发展。

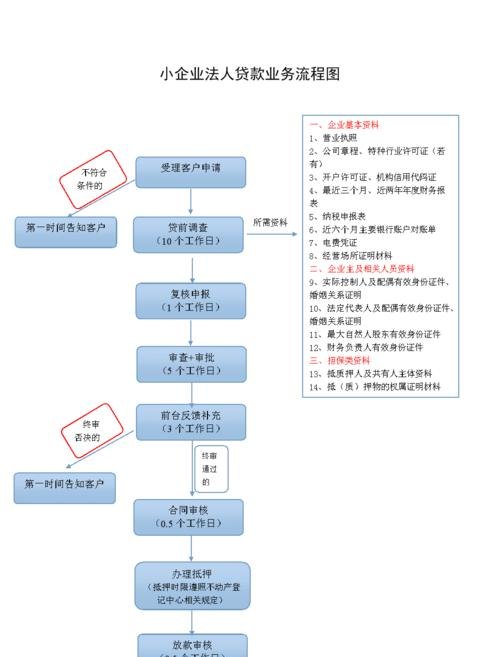

二、银行贷款查企业资质的流程

1、收集企业资料:银行会要求企业提供一系列的文件和资料,包括但不限于企业营业执照、税务登记证、财务报表、审计报告、公司章程等,这些资料是评估企业资质的基础。

2、信用评估:银行会使用专业的信用评估工具和模型,对企业的信用记录进行评估,信用记录包括企业的历史信用状况、还款记录、违约情况等,银行还会查询企业在信用数据库中的信息。

3、财务分析:银行会对企业的财务报表进行详细分析,包括资产负债表、利润表和现金流量表,财务分析的目的是评估企业的盈利能力、偿债能力、流动性和财务稳定性,银行会关注企业的财务比率、现金流状况和资本结构等指标。

4、行业分析:银行会对企业所处的行业进行分析,了解行业的发展趋势、竞争状况和市场前景,行业分析可以帮助银行评估企业的经营环境和风险因素。

5、管理层评估:银行会对企业的管理层进行评估,包括管理层的经验、能力和信誉,管理层的素质和决策能力对企业的发展和贷款偿还能力有重要影响。

6、实地考察:银行可能会安排实地考察,了解企业的生产经营场所、设备和运营情况,实地考察可以提供更直观的了解企业的实际情况。

7、风险评估:综合以上各项评估结果,银行会进行风险评估,确定企业的信用风险等级,风险评估结果将决定贷款的额度、利率和条件。

8、审批决策:银行的贷款审批委员会将根据风险评估结果做出最终的审批决策,审批决策可能包括批准贷款、要求提供额外的担保或拒绝贷款申请。

三、企业应对银行贷款查企业资质的措施

1、建立健全的财务制度:企业应建立规范的财务制度,确保财务报表的准确性和及时性,提供真实、完整的财务信息是获得银行信任的关键。

2、优化信用记录:企业应努力维护良好的信用记录,按时还款、遵守合同约定,如果存在不良信用记录,应采取措施加以改善。

3、提升财务状况:企业应关注自身的财务状况,保持合理的资产负债率、充足的现金流和稳定的盈利能力,这有助于提高企业的信用等级。

4、提供详细的企业资料:企业应积极配合银行的要求,提供全面、准确的资料,资料的完整性和准确性将影响银行对企业的评估。

5、与银行保持良好沟通:企业应与银行保持密切沟通,及时回应银行的询问和要求,良好的沟通有助于建立互信关系,促进贷款申请的顺利进行。

6、寻求专业支持:如果企业对贷款申请和资质评估过程有疑问或需要专业建议,可以寻求财务顾问、律师或其他专业机构的帮助。

四、结论

银行贷款查企业资质是保障银行资金安全、防范风险的重要环节,企业应重视自身的资质建设,提供真实、准确的资料,并采取积极措施提升信用等级和财务状况,通过与银行的良好合作,企业可以获得所需的资金支持,实现可持续发展,银行在贷款查企业资质的过程中,应遵循合规要求,客观、公正地评估企业的资质,为企业提供公平、合理的贷款服务。