在当今商业环境中,许多企业都面临着一个共同的难题:难以从银行获得贷款,这一现象给企业的发展和运营带来了诸多困扰,限制了它们的扩张和创新能力,本文将探讨企业难获得银行贷款的原因,并提供一些应对策略,以帮助企业在融资方面取得更好的成果。

企业难获得银行贷款的原因

1、信用风险

银行在决定是否向企业提供贷款时,首要考虑的因素是信用风险,如果企业的信用记录不佳、财务状况不稳定或存在违约记录,银行将更倾向于拒绝贷款申请,企业的行业风险、市场竞争状况以及管理层的信用状况等也会对信用评估产生影响。

2、财务状况

银行通常要求企业提供详细的财务报表,以评估其盈利能力、偿债能力和现金流状况,如果企业的财务报表显示出盈利能力较弱、负债率过高或现金流不稳定,银行可能会对其贷款申请持谨慎态度,企业的资产质量、存货周转率和应收账款周转率等指标也会影响银行的决策。

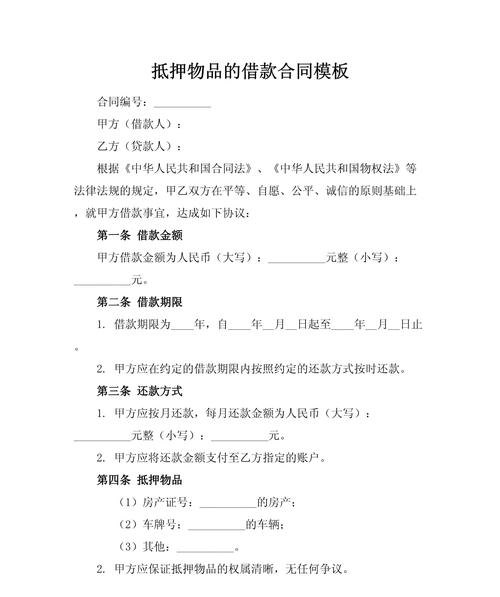

3、抵押品要求

为了降低贷款风险,银行通常要求企业提供抵押品作为担保,对于一些规模较小或新兴的企业来说,可能没有足够的资产可供抵押,抵押品的价值评估和变现能力也可能成为问题,进一步增加了企业获得贷款的难度。

4、行业限制

某些行业可能受到银行的限制或监管要求,这也会影响企业获得贷款的机会,一些高风险行业、污染行业或受政策调控的行业可能面临更严格的贷款条件或限制。

5、信息不对称

银行和企业之间存在信息不对称的问题,银行难以完全了解企业的真实运营情况和未来发展潜力,而企业为了获得贷款可能会隐瞒一些不利信息,这种信息不对称使得银行在贷款决策时更加谨慎,增加了企业的融资难度。

应对策略

1、改善信用记录

企业应努力改善自身的信用记录,保持良好的还款记录,按时支付债务,建立稳定的业务关系、与供应商和客户保持良好的沟通,以及积极参与行业协会和商会等活动,都有助于提升企业的信用评级。

2、优化财务状况

企业应加强财务管理,提高财务报表的透明度和准确性,确保盈利能力稳定、负债率合理,并保持充足的现金流,合理规划资金使用,提高资金使用效率,也能增加银行对企业的信心。

3、提供充足的抵押品

如果可能的话,企业可以提供有价值的抵押品来增加贷款申请的吸引力,这可以包括固定资产、存货、应收账款等,确保抵押品的价值稳定,并能够顺利变现,以降低银行的风险。

4、寻找多元化的融资渠道

除了银行贷款,企业还可以考虑其他融资渠道,如股权融资、债券融资、融资租赁等,与天使投资者、风险投资基金或私募股权机构合作,发行债券或通过融资租赁获得设备融资,都可以为企业提供额外的资金支持。

5、加强与银行的沟通

企业应与银行保持良好的沟通,及时提供必要的财务信息和经营情况,向银行展示企业的发展潜力和未来规划,寻求银行的支持和合作,了解银行的贷款政策和要求,针对性地准备贷款申请材料,也能提高申请的成功率。

6、寻求专业的财务咨询

如果企业在融资方面遇到困难,可以寻求专业的财务咨询机构的帮助,财务顾问可以对企业的财务状况进行评估,提供贷款申请的建议和指导,并协助企业与银行进行沟通和谈判。

7、提升企业竞争力

企业应不断提升自身的竞争力,通过创新、优化运营流程、提高产品质量等方式,增强盈利能力和市场竞争力,一个具有强大竞争力的企业更容易获得银行的青睐。

企业难获得银行贷款是一个普遍存在的问题,但并非不可克服,通过改善信用记录、优化财务状况、提供充足的抵押品、寻找多元化的融资渠道以及加强与银行的沟通等策略,企业可以提高获得贷款的机会,政府和金融监管机构也可以采取措施,改善金融环境,促进企业的融资发展,在竞争激烈的商业世界中,企业需要不断努力,提升自身实力,以应对融资挑战,实现可持续发展。