本文探讨了企业股东向银行贷款放高贷这一现象,分析了其背后的原因和可能带来的风险,通过实际案例和数据分析,揭示了高息贷款对企业和股东的负面影响,并提出了相应的防范措施,强调了企业和股东在进行贷款决策时应理性对待,充分评估风险,以保障自身利益和企业的可持续发展。

一、引言

在商业世界中,企业股东为了获取更高的回报,有时会选择向银行贷款并将资金放高息,这种行为看似可以增加个人财富,但实际上隐藏着诸多风险,本文将深入探讨企业股东向银行贷款放高贷的现象,分析其背后的原因和可能带来的后果。

二、企业股东向银行贷款放高贷的原因

(一)追求高额回报

股东希望通过高息贷款获得更高的利息收入,以增加个人财富,在短期内,这种行为可能带来可观的回报,但忽视了长期风险。

(二)缺乏其他投资机会

在某些情况下,股东可能认为市场上没有更好的投资机会,或者对其他投资领域缺乏了解和信心,选择向银行贷款放高贷,认为这是一种相对较为安全的投资方式。

(三)信用记录良好

一些股东拥有良好的信用记录,使他们能够更容易地从银行获得贷款,他们利用这一优势,以较低的利率从银行借款,然后将资金以更高的利率贷出,从中赚取差价。

三、企业股东向银行贷款放高贷的风险

(一)信用风险

如果借款人无法按时偿还贷款,股东将面临信用风险,银行可能会采取法律手段追讨债务,这可能会对股东的个人信用记录产生负面影响,甚至导致个人破产。

(二)市场风险

高息贷款的市场风险较高,因为利率的波动可能导致借款人无法按时偿还贷款,如果市场利率上升,借款人可能会面临更高的还款压力,从而增加股东的风险。

(三)流动性风险

股东将资金贷出后,可能会面临流动性风险,如果借款人无法按时偿还贷款,股东可能需要迅速变现资产以偿还银行贷款,但在市场不稳定的情况下,变现资产可能会遇到困难,导致股东无法按时偿还贷款。

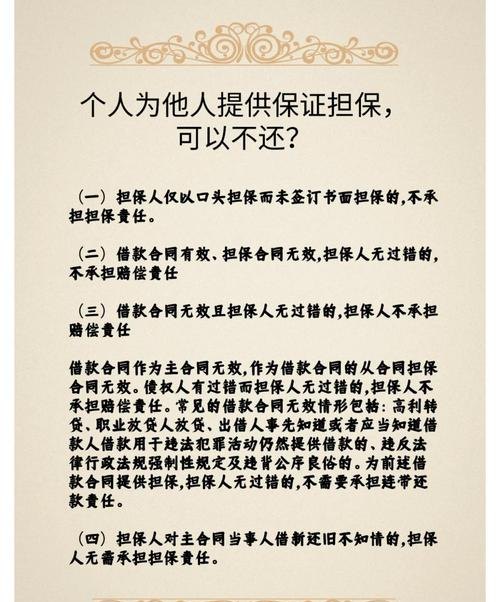

(四)法律风险

放高利贷是违法的行为,如果股东的高息贷款行为被发现,他们可能会面临法律风险,根据《中华人民共和国刑法》第一百七十五条规定,以转贷牟利为目的,套取金融机构信贷资金高利转贷他人,违法所得数额较大的,处三年以下有期徒刑或者拘役,并处违法所得一倍以上五倍以下罚金;数额巨大的,处三年以上七年以下有期徒刑,并处违法所得一倍以上五倍以下罚金。

四、实际案例分析

为了更好地理解企业股东向银行贷款放高贷的风险,我们来看一个实际案例。

[具体案例]

在这个案例中,[企业名称]的股东[股东姓名]向银行贷款[贷款金额],然后将资金以[贷款利率]的利率贷给了[借款人姓名],由于市场利率上升和借款人经营不善,借款人无法按时偿还贷款,银行要求[股东姓名]偿还贷款,但他无法按时偿还,导致个人信用记录受损,并面临法律风险。

五、防范措施

为了降低企业股东向银行贷款放高贷的风险,我们提出以下防范措施:

(一)充分了解市场和借款人

在进行高息贷款之前,股东应充分了解市场情况和借款人的信用状况,他们可以通过咨询专业人士、进行市场调研等方式,获取更多的信息,以便做出明智的决策。

(二)合理评估风险

股东应充分评估贷款的风险,包括信用风险、市场风险、流动性风险等,他们可以使用各种风险评估工具和方法,如信用评级、市场分析、现金流预测等,来评估贷款的风险和潜在回报。

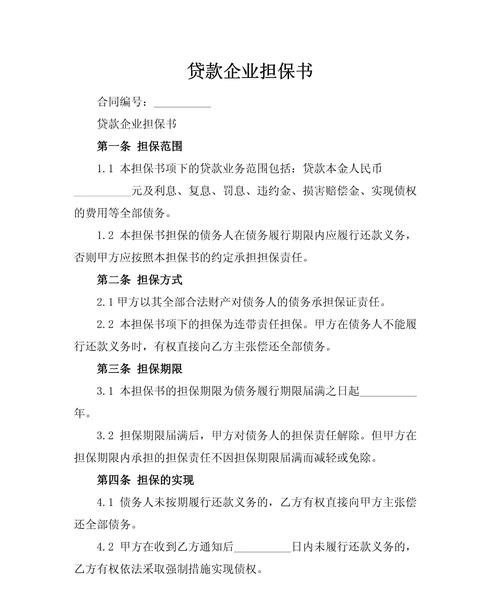

(三)制定合理的贷款条款

在制定贷款条款时,股东应充分考虑借款人的信用状况、还款能力和市场情况等因素,他们可以制定合理的利率、还款期限、担保方式等条款,以降低贷款风险。

(四)分散投资

为了降低信用风险,股东可以将贷款资金分散投资于多个借款人或项目,这样可以降低单个借款人或项目的风险,提高投资的安全性。

(五)及时跟踪和监控

股东应及时跟踪和监控借款人的还款情况,以及市场情况的变化,如果发现借款人的信用状况恶化或市场情况发生不利变化,股东应及时采取措施,如调整贷款条款、追加担保等,以降低贷款风险。

六、结论

企业股东向银行贷款放高贷是一种高风险的行为,可能会给股东和企业带来严重的后果,在进行高息贷款之前,股东应充分了解市场和借款人的情况,合理评估风险,制定合理的贷款条款,并采取适当的风险防范措施,政府和监管部门也应加强对高息贷款的监管,规范市场秩序,保护投资者的合法权益,只有这样,才能降低高息贷款的风险,促进金融市场的健康发展。