在企业运营过程中,银行贷款是常见的融资方式之一,许多企业主对于是否需要为企业银行贷款购买保险存在疑问,本文将探讨企业银行贷款是否需要保险,并分析其优缺点。

企业银行贷款保险的定义和种类

企业银行贷款保险,是指企业在向银行申请贷款时,为了保障银行的利益,向保险公司购买的一种保险产品,根据保险的范围和目的不同,企业银行贷款保险可以分为以下几种:

1、信用保险:主要保障企业因借款人无法按时偿还贷款而导致的损失。

2、保证保险:保险公司为企业的贷款提供保证,当企业无法按时偿还贷款时,由保险公司代为偿还。

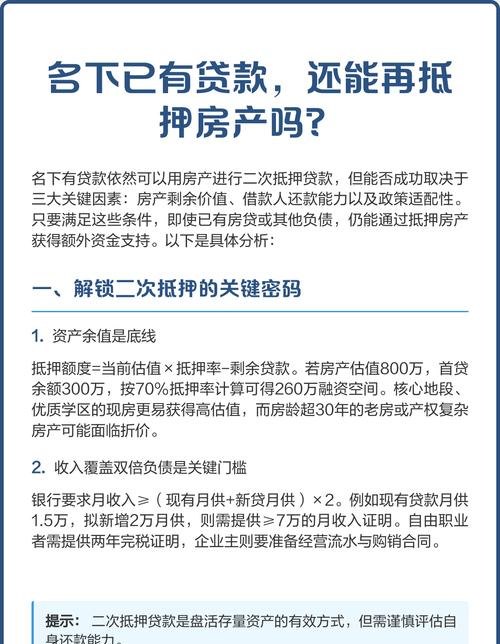

3、抵押贷款保险:针对抵押物的保险,保障抵押物在遭受损失时,保险公司将按照合同约定进行赔偿。

企业银行贷款保险的优点

1、降低银行风险

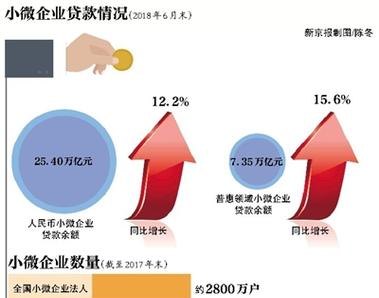

企业银行贷款保险可以降低银行的风险,减少银行因借款人违约而遭受的损失,这有助于银行更愿意向企业提供贷款,同时也可能降低贷款利率。

2、增强企业信用

购买企业银行贷款保险可以增加企业的信用度,使企业在银行眼中更具信誉,这可能有助于企业获得更好的贷款条件和更优惠的贷款利率。

3、提供保障

保险可以为企业提供一定的保障,在借款人无法按时偿还贷款时,保险公司将按照合同约定进行赔偿,从而减轻企业的财务压力。

4、符合银行要求

在某些情况下,银行可能要求企业购买贷款保险作为贷款条件之一,如果企业不购买保险,可能会影响其贷款申请的审批。

企业银行贷款保险的缺点

1、增加成本

购买企业银行贷款保险需要支付一定的保费,这会增加企业的融资成本。

2、限制选择

某些保险公司可能对企业的行业、规模或其他因素有限制,这可能会限制企业的选择范围。

3、可能无法完全覆盖损失

保险合同通常有一定的免赔额和赔偿范围,企业可能需要承担部分损失。

4、影响企业财务状况

企业需要按时缴纳保费,这可能会对企业的现金流产生一定的影响。

是否需要购买企业银行贷款保险的决策因素

1、企业信用状况

如果企业信用状况良好,有较强的还款能力和良好的历史记录,可能不需要购买贷款保险。

2、银行要求

如果银行要求企业购买贷款保险,企业需要考虑是否符合自身利益。

3、贷款金额和期限

贷款金额较大、期限较长的情况下,购买保险可能更有意义,可以降低银行风险和企业自身风险。

4、保费成本

企业需要评估保费成本与可能获得的保障之间的平衡,确保购买保险是经济合理的。

5、企业财务状况

企业需要考虑购买保险对自身财务状况的影响,确保不会对企业的正常运营和偿债能力造成过大压力。

企业银行贷款是否需要保险,取决于多个因素,包括企业信用状况、银行要求、贷款金额和期限、保费成本以及企业财务状况等,在做出决策之前,企业应该充分了解贷款保险的种类、优缺点,并与银行和保险公司进行沟通,评估购买保险的必要性和成本效益,企业也可以考虑其他风险控制措施,如加强财务管理、提高信用评级等,以降低贷款风险。

企业银行贷款保险可以为企业和银行提供一定的保障,但也会增加企业的成本,企业应该根据自身情况谨慎决策,权衡利弊,选择最适合的融资方式和风险控制措施。