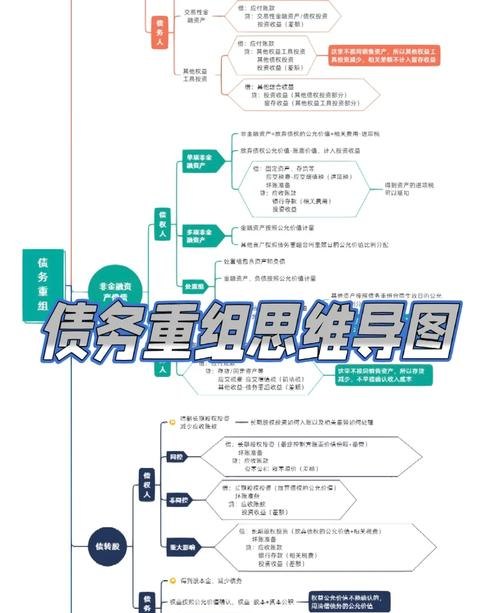

在市场经济中,债务重组是一种常见的经济活动,它涉及到企业间债务的重新安排或债务的减免,债务重组过程中产生的损失如何进行税务处理,一直是企业和税务部门关注的焦点,本文将详细探讨债务重组损失的税务处理,以及企业应采取的策略分析。

债务重组损失的税务处理及策略分析

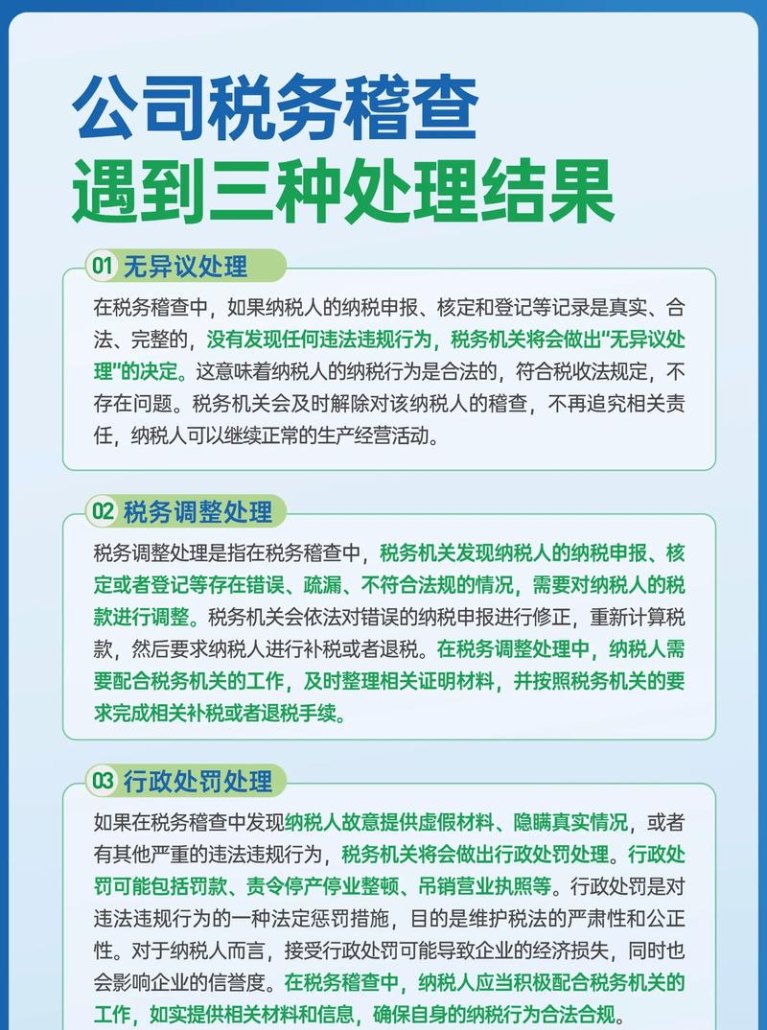

(一)债务重组损失的税务处理

1、定义与分类

债务重组损失是指企业在债务重组过程中,因债权转让、债务豁免、债务重组协议签订等原因而产生的实际经济损失,这些损失可分为直接损失和间接损失,直接损失主要包括因债务减免而产生的损失,间接损失则包括因债务重组而导致的资产减值等。

2、税务处理原则

根据相关税收法规,企业在计算应纳税所得额时,可以扣除因债务重组而产生的实际经济损失,但需注意,不是所有的债务重组损失都可以税前扣除,需符合一定的条件和标准,损失需真实发生,且需有合法的凭证和依据。

3、税务处理流程

(1)企业需在债务重组完成后,及时进行账务处理,确保相关损失能够准确、完整地反映在财务报表中。

(2)企业需保留与债务重组相关的合同、协议、凭证等资料,以备税务部门核查。

(3)企业需按照税收法规的规定,向税务部门申报债务重组损失,并附上相关资料。

(4)税务部门将对企业的申报进行审核,确认损失的真实性和合法性后,允许企业在计算应纳税所得额时扣除相关损失。

(二)企业应对策略分析

1、提前规划与准备

企业在面临债务重组时,应提前进行规划和准备,了解相关税收法规和政策,确保债务重组方案符合税收规定,企业应充分评估可能产生的损失,制定相应的应对策略。

2、合理利用税收政策

企业应充分了解并合理利用相关税收政策,降低债务重组过程中的税务负担,利用税收优惠政策、申请税收减免等。

3、加强内部管理与控制

企业应加强内部管理与控制,确保债务重组过程的合规性和合法性,建立健全的内部控制制度,加强财务人员的培训和教育,提高其业务水平和职业道德。

4、寻求专业帮助

企业在处理债务重组损失时,可寻求专业机构和专家的帮助,如会计师事务所、税务师事务所等,他们可以提供专业的税务咨询和策划服务,帮助企业合理、合法地处理债务重组损失。

案例分析

以某企业为例,该企业在一次债务重组过程中产生了较大的损失,在税务处理过程中,该企业充分了解了相关税收法规和政策,并制定了合理的应对策略,该企业及时进行了账务处理,确保相关损失能够准确、完整地反映在财务报表中,该企业保留了与债务重组相关的合同、协议、凭证等资料,以备税务部门核查,该企业向税务部门申报了债务重组损失,并附上了相关资料,经过税务部门的审核,该企业的申报得到了认可,相关损失得以在计算应纳税所得额时扣除。

债务重组损失的税务处理是企业财务管理的重要组成部分,企业应了解相关税收法规和政策,制定合理的应对策略,降低税务负担,企业应加强内部管理与控制,确保债务重组过程的合规性和合法性,在处理债务重组损失时,企业可寻求专业机构和专家的帮助,以提高处理效率和准确性,随着市场经济的发展和税收法规的完善,企业应持续关注相关政策变化,及时调整财务管理策略,以适应市场变化和法规要求。

建议与展望

1、建议

(1)企业应加强与税务部门的沟通和协调,及时了解相关税收法规和政策的变化。

(2)企业应建立健全的内部控制制度,加强财务人员的培训和教育,提高其业务水平和职业道德。

(3)企业可寻求专业机构和专家的帮助,以提高债务重组损失处理的效率和准确性。

2、展望

随着市场经济的发展和税收法规的完善,未来企业将面临更多的债务重组机会和挑战,企业应持续关注市场变化和法规要求,及时调整财务管理策略,以适应市场发展和法规变化,政府和相关机构也应加强监管和指导,确保企业的财务管理合规、合法、有效。

本文详细探讨了债务重组损失的税务处理及策略分析,通过了解相关税收法规和政策、制定合理的应对策略、加强内部管理与控制以及寻求专业帮助等措施,企业可以降低债务重组过程中的税务负担,提高处理效率和准确性,企业应持续