本文将探讨贷款企业自有资金必须达到的最低要求,并分析其重要性,还将提供一些建议,帮助企业满足这一要求,以提高贷款申请的成功率和企业的财务稳定性。

一、引言

在当今商业环境中,贷款是企业获得资金的常见方式之一,银行和其他金融机构在批准贷款申请时,通常会对贷款企业的自有资金要求有一定的标准,这些要求的目的是确保企业有足够的资金来支持其业务运营,并降低贷款风险。

二、贷款企业自有资金的定义

自有资金是指企业所有者投入的资金,包括股东权益、留存收益等,这些资金是企业的核心资本,用于企业的日常运营、投资和扩张。

三、贷款企业自有资金必须达到的最低要求

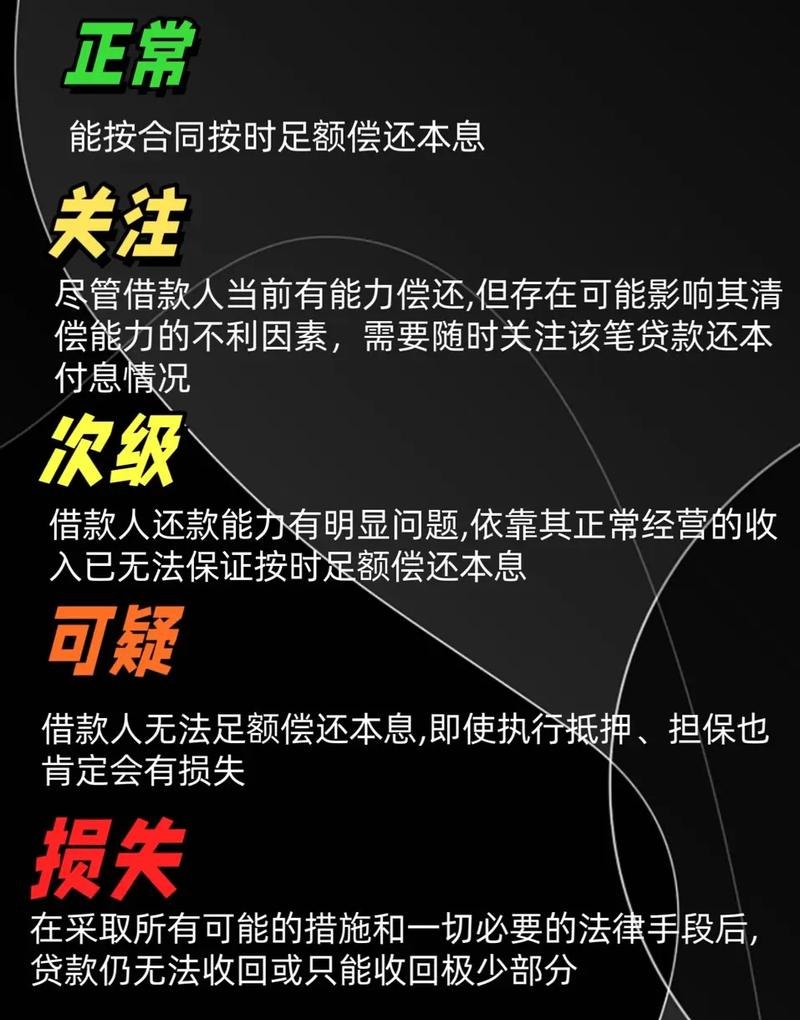

1、风险评估

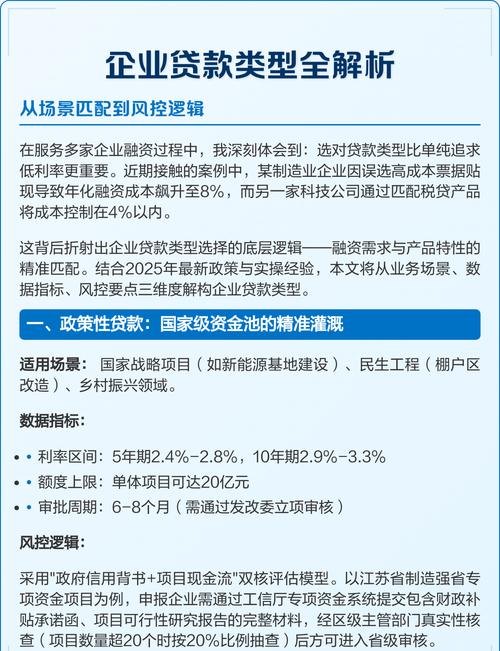

银行和其他金融机构在评估贷款申请时,会考虑企业的风险因素,自有资金的存在可以降低企业的风险,因为它表明企业有一定的财务实力来应对潜在的困难和挑战,银行要求贷款企业的自有资金至少达到贷款金额的 30%。

2、还款能力

自有资金的多少也会影响企业的还款能力,如果企业的自有资金不足,那么它可能需要依靠借款来支付贷款本息,这会增加企业的财务负担,银行通常会要求企业的自有资金能够覆盖贷款的利息和本金,以确保企业有足够的资金来按时还款。

3、信用评级

企业的信用评级是银行评估贷款申请的重要因素之一,自有资金的多少会影响企业的信用评级,因为它表明企业的财务实力和稳定性,信用评级高的企业更容易获得贷款,并且可以获得更低的利率。

四、自有资金不足的影响

1、贷款申请被拒绝

如果企业的自有资金不足,银行可能会拒绝其贷款申请,这将导致企业无法获得所需的资金,从而影响其业务运营和发展。

2、高利率和额外费用

即使企业的贷款申请获得批准,但其自有资金不足可能会导致银行要求更高的利率和额外的费用,这将增加企业的融资成本,降低其盈利能力。

3、财务困境

如果企业的自有资金不足以支持其业务运营,那么它可能会陷入财务困境,这可能导致企业无法按时支付债务,从而影响其信用评级和声誉。

五、提高自有资金水平的建议

1、增加股东权益

企业可以通过增加股东权益来提高自有资金水平,这可以通过发行新股、转增股本、利润分配等方式实现。

2、减少债务负担

企业可以通过减少债务负担来提高自有资金水平,这可以通过偿还债务、降低利息支出、优化债务结构等方式实现。

3、提高盈利能力

企业可以通过提高盈利能力来增加自有资金水平,这可以通过扩大业务规模、提高产品质量和服务水平、降低成本等方式实现。

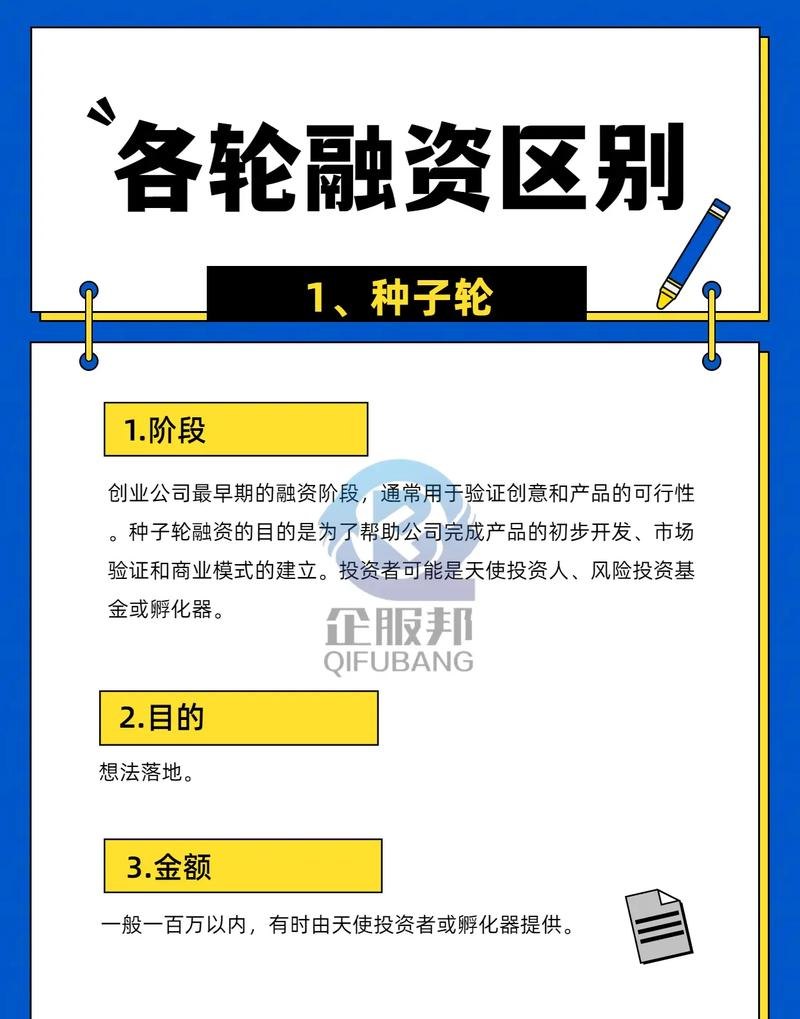

4、寻求外部融资

企业可以通过寻求外部融资来增加自有资金水平,这可以通过发行债券、股票、商业票据等方式实现。

六、结论

贷款企业自有资金必须达到一定的最低要求,这是银行和其他金融机构在批准贷款申请时的重要标准之一,自有资金的多少会影响企业的风险评估、还款能力和信用评级,从而影响其贷款申请的成功率和融资成本,企业应该重视自有资金的积累和管理,采取有效的措施来提高自有资金水平,以满足银行的要求,并提高企业的财务稳定性和竞争力。