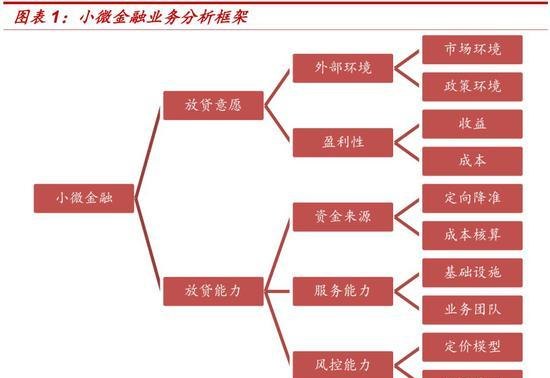

小微企业作为国民经济的重要组成部分,对于促进就业、推动创新和稳定经济增长具有不可忽视的作用,小微企业在获取银行贷款方面却面临着诸多困难和挑战,本文将探讨小微企业占银行贷款的现状、存在的问题,并提出相应的对策建议,以促进小微企业的健康发展。

小微企业占银行贷款的现状

近年来,随着国家对小微企业的重视和扶持力度的加大,小微企业在银行贷款中的占比也逐渐提高,根据相关数据统计,截至 2023 年 6 月末,我国小微企业贷款余额达到 45.16 万亿元,同比增长 15.4%,占企业贷款余额的 34.1%,信用贷款余额为 12.21 万亿元,同比增长 31.6%。

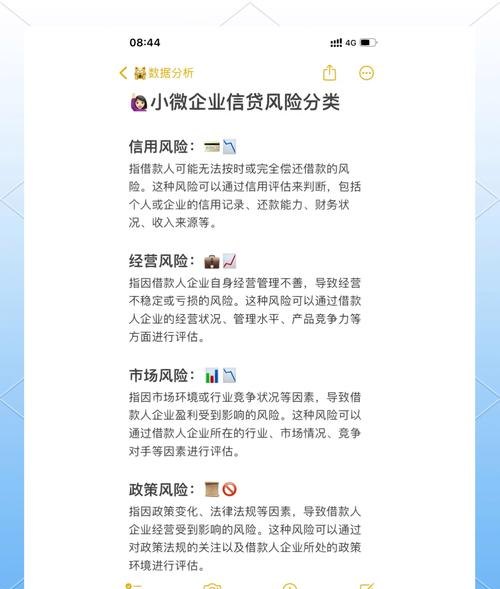

与小微企业的庞大数量和对经济的重要性相比,小微企业在银行贷款中的占比仍然相对较低,这主要是由于小微企业普遍存在规模小、信用等级低、缺乏抵押物等问题,导致银行在贷款审批过程中面临较高的风险和成本,小微企业的财务管理不规范、信息透明度低等问题也增加了银行对其贷款的顾虑。

小微企业占银行贷款存在的问题

(一)融资难、融资贵问题依然突出

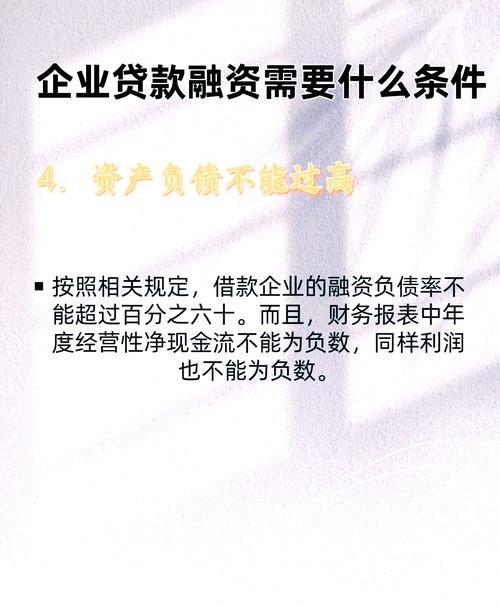

小微企业由于自身规模较小、抗风险能力较弱等原因,在融资过程中往往面临较高的门槛和成本,银行对小微企业的贷款审批较为严格,需要提供较多的担保和抵押物,这增加了小微企业的融资成本,小微企业的信用评级较低,融资利率相对较高,进一步加重了小微企业的负担。

(二)银行对小微企业的金融服务不够完善

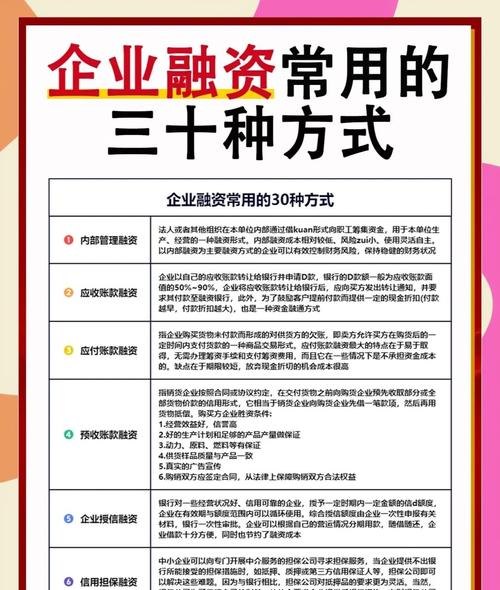

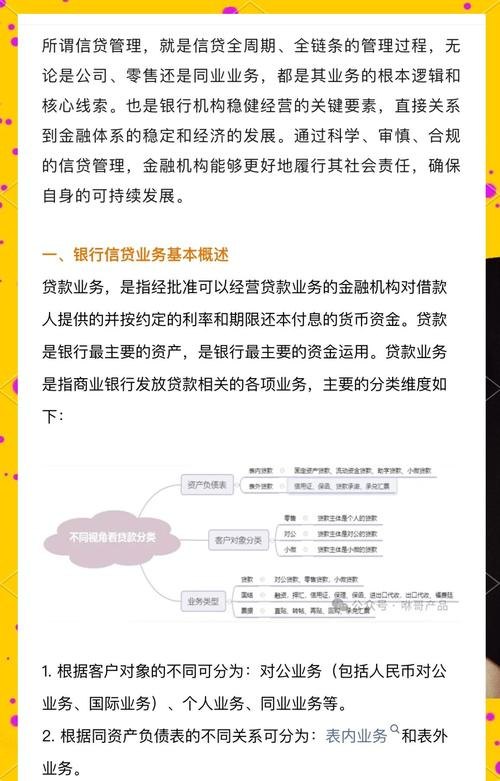

目前,银行对小微企业的金融服务主要集中在传统的信贷业务上,缺乏多元化的金融产品和服务,银行在服务小微企业过程中,存在信息不对称、流程繁琐、效率低下等问题,影响了小微企业的融资体验。

(三)小微企业自身存在的问题

小微企业普遍存在规模小、管理不规范、信用意识淡薄等问题,这也在一定程度上影响了其在银行贷款中的表现,小微企业的财务管理不规范,缺乏规范的财务报表和审计报告,导致银行难以准确评估其信用状况和还款能力。

促进小微企业占银行贷款的对策建议

(一)优化金融政策,加大对小微企业的支持力度

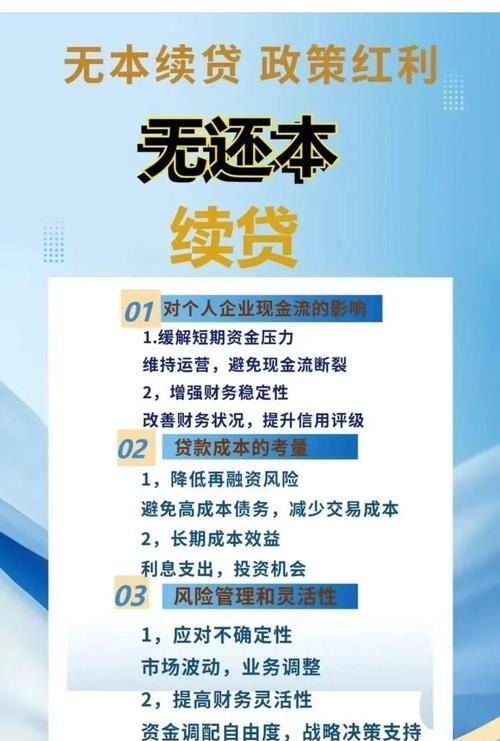

政府应进一步优化金融政策,加大对小微企业的支持力度,降低小微企业的税收负担,提高其盈利能力;建立健全小微企业信用担保体系,降低银行的信贷风险;设立专项贷款基金,为小微企业提供更多的融资支持。

(二)创新金融产品和服务,满足小微企业的融资需求

银行应根据小微企业的特点和需求,创新金融产品和服务,提高对小微企业的金融服务水平,开发适合小微企业的信用贷款产品,降低小微企业的融资门槛;推广供应链金融、应收账款融资等业务,解决小微企业的融资难题。

(三)加强对小微企业的培训和辅导,提高其自身素质

政府和银行应加强对小微企业的培训和辅导,提高其自身素质,开展财务管理、信用管理等方面的培训,帮助小微企业提高管理水平和信用意识;建立小微企业信用评级体系,为银行提供参考依据。

(四)加强银行内部管理,提高服务小微企业的效率和质量

银行应加强内部管理,优化信贷审批流程,提高服务效率和质量,建立专门的小微企业服务团队,为小微企业提供一站式服务;加强与政府部门、担保机构等的合作,共享信息,降低风险。

(五)建立健全社会信用体系,营造良好的金融生态环境

社会信用体系是促进小微企业发展的重要保障,政府应加快建立健全社会信用体系,加强信用监管,营造良好的金融生态环境,建立企业信用信息公示平台,提高企业信用透明度;加强对失信企业的惩戒力度,维护市场秩序。

小微企业在国民经济中具有重要地位,但其在银行贷款中面临的困难和挑战也不容忽视,为了促进小微企业的健康发展,政府、银行和小微企业自身应共同努力,采取有效措施,提高小微企业在银行贷款中的占比,为小微企业创造更好的融资环境。