在企业寻求银行贷款时,银行通常会要求企业提供财务报表,这些报表是银行评估企业财务状况和信用风险的重要依据,本文将探讨银行贷款与企业财务报表之间的关系,并解释银行为何需要这些报表。

财务报表的重要性

财务报表是企业在一定会计期间内的财务状况、经营成果和现金流量的书面文件,它们包括资产负债表、利润表和现金流量表,这些报表提供了有关企业财务状况的关键信息,包括资产、负债、所有者权益、收入、成本和利润等。

银行在评估企业的贷款申请时,需要了解企业的财务状况和信用风险,财务报表是最直接和最全面的信息来源,能够帮助银行了解企业的盈利能力、偿债能力、资金流动性和财务稳定性等方面的情况。

银行贷款的风险评估

银行在向企业提供贷款时,需要承担一定的风险,如果企业无法按时偿还贷款,银行可能会面临损失,银行在审批贷款申请时,会进行严格的风险评估,以确保贷款的安全性和可收回性。

财务报表是银行进行风险评估的重要工具之一,通过分析企业的财务报表,银行可以评估以下方面的风险:

1、盈利能力:银行希望企业有足够的盈利能力来偿还贷款本金和利息,利润表可以提供有关企业收入、成本和利润的信息,帮助银行评估企业的盈利能力和可持续性。

2、偿债能力:银行需要确保企业有足够的资产来偿还贷款,资产负债表可以提供有关企业资产和负债的信息,帮助银行评估企业的偿债能力和财务稳定性。

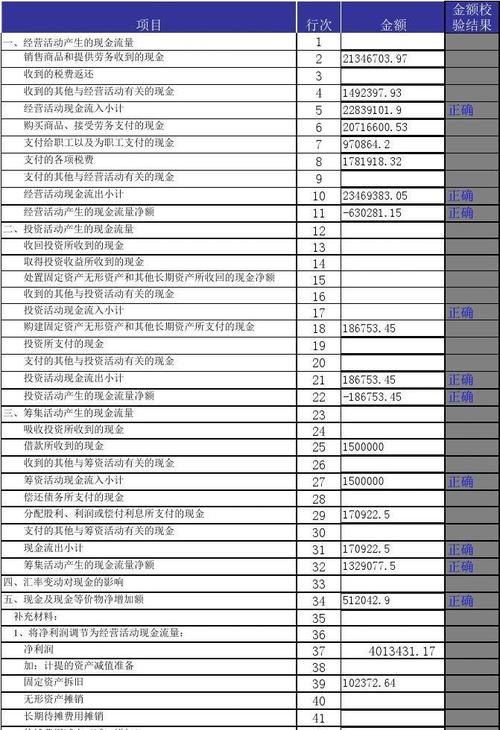

3、资金流动性:银行希望企业有足够的现金流量来满足日常运营和偿还贷款的需求,现金流量表可以提供有关企业现金流入和流出的信息,帮助银行评估企业的资金流动性和财务健康状况。

4、财务结构:银行需要了解企业的财务结构,包括负债与权益的比例、长期负债与短期负债的比例等,资产负债表可以提供有关企业财务结构的信息,帮助银行评估企业的财务风险和稳定性。

银行通常要求企业提供以下类型的财务报表:

1、资产负债表:反映企业在特定日期的财务状况,包括资产、负债和所有者权益的构成和余额。

2、利润表:反映企业在一定会计期间内的经营成果,包括收入、成本和利润的构成和余额。

3、现金流量表:反映企业在一定会计期间内的现金流入和流出情况,包括经营活动、投资活动和筹资活动的现金流量。

4、财务报表附注:对财务报表中的重要项目进行解释和说明,包括会计政策、估计和估计变更等。

银行还可能要求企业提供其他财务报表,如所有者权益变动表、财务比率分析等,银行可能会对财务报表的审计要求进行规定,要求企业的财务报表必须经过注册会计师审计。

企业提供财务报表的注意事项

企业在提供财务报表时,需要注意以下事项:

1、准确性和完整性:财务报表必须准确反映企业的财务状况和经营成果,不得有虚假记载或误导性陈述,财务报表必须完整,包括所有重要项目和信息。

2、审计要求:如果银行要求企业的财务报表经过审计,企业必须选择一家合格的注册会计师事务所进行审计,并确保审计报告的真实性和准确性。

3、及时性:企业必须按时提供财务报表,以便银行能够及时进行风险评估和贷款审批。

4、保密性:企业的财务报表是敏感信息,必须妥善保管,防止泄露给未经授权的人员。

银行贷款需要企业的财务报表,这是银行评估企业信用风险和进行贷款审批的重要依据,财务报表提供了有关企业财务状况和经营成果的关键信息,帮助银行了解企业的盈利能力、偿债能力、资金流动性和财务稳定性等方面的情况,企业在提供财务报表时,需要注意准确性、完整性、及时性和保密性,以确保银行能够做出正确的贷款决策。

需要注意的是,不同银行对企业财务报表的要求可能会有所不同,企业在申请贷款前应与银行进行沟通,了解银行的具体要求和流程,企业也可以寻求专业的财务顾问或会计师的帮助,以确保财务报表的编制和审计符合银行的要求。