在企业融资过程中,信用贷款利率的计算是一个关键因素,了解如何准确计算企业信用贷款利率,对于企业做出明智的融资决策和有效管理财务风险至关重要,本文将详细介绍企业信用贷款利率的计算方法,并提供实用的指南,帮助企业更好地理解和应对这一重要问题。

企业信用贷款利率的构成

企业信用贷款利率通常由以下几个部分组成:

1、基准利率:基准利率是市场上资金的基本利率,通常由央行或其他权威机构确定。

2、风险溢价:风险溢价是银行或其他金融机构为承担信用风险而额外收取的费用,信用风险越高,风险溢价就越高。

3、费用和附加费用:银行可能会收取一些费用,如手续费、管理费、评估费等,这些费用会增加企业的融资成本。

4、市场供求关系:市场供求关系也会对信用贷款利率产生影响,如果市场资金供应充足,贷款利率可能较低;反之,如果资金需求旺盛,贷款利率可能较高。

企业信用贷款利率的计算方法

企业信用贷款利率的计算方法通常基于以下几个因素:

1、企业信用评级:银行会根据企业的信用评级来确定信用贷款利率,信用评级越高,贷款利率越低;信用评级越低,贷款利率越高。

2、企业财务状况:企业的财务状况也是影响信用贷款利率的重要因素,银行会评估企业的资产负债表、利润表、现金流量表等财务数据,以确定企业的偿债能力和信用风险。

3、企业行业和经营状况:不同行业的信用风险不同,因此银行可能会根据企业所属的行业来调整贷款利率,企业的经营状况和发展前景也会对贷款利率产生影响。

4、担保和抵押品:企业提供的担保和抵押品也会影响信用贷款利率,担保和抵押品可以降低银行的信用风险,从而降低贷款利率。

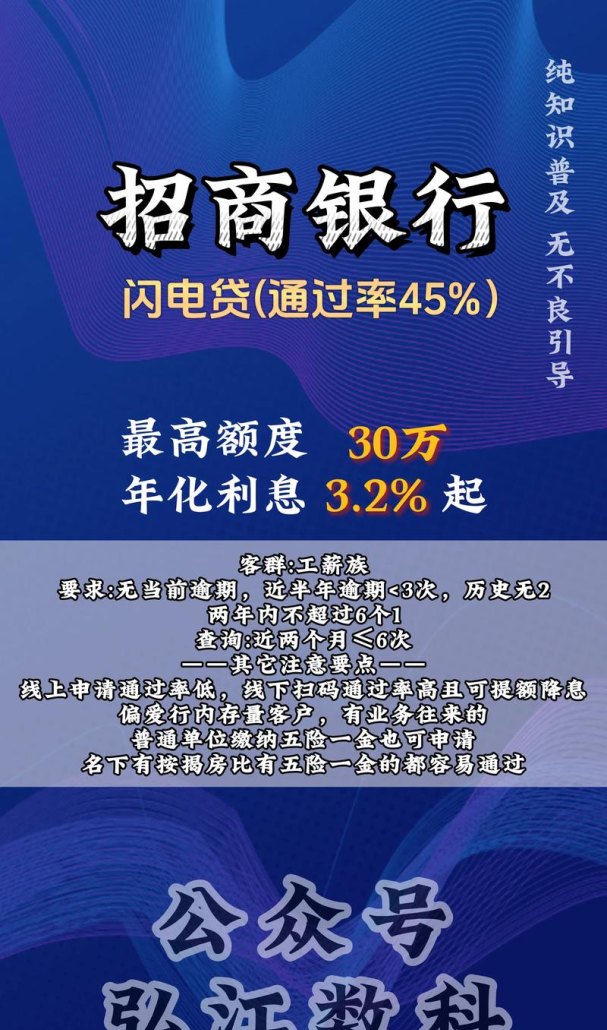

5、市场利率水平:市场利率水平是影响信用贷款利率的宏观因素,如果市场利率上升,贷款利率可能会相应上升;反之,如果市场利率下降,贷款利率可能会下降。

企业信用贷款利率的计算通常采用以下公式:

贷款利率 = 基准利率 + 风险溢价 + 费用和附加费用

基准利率是银行根据市场情况确定的基本利率,风险溢价是根据企业信用评级、财务状况、行业和经营状况等因素确定的额外费用,费用和附加费用是银行收取的其他费用。

企业信用贷款利率的计算示例

为了更好地理解企业信用贷款利率的计算方法,下面以一个示例进行说明。

假设企业 A 的信用评级为 A+,企业的财务状况良好,所属行业为制造业,经营状况稳定,提供了一定的担保和抵押品,市场利率水平为 5%,银行根据这些因素确定企业 A 的信用贷款利率为 6%。

根据上述公式,企业 A 的贷款利率为:

6% = 5% + 风险溢价 + 费用和附加费用

假设风险溢价为 1%,费用和附加费用为 0.5%,则企业 A 的贷款利率为:

6% = 5% + 1% + 0.5%

企业 A 的信用贷款利率为 6.5%。

需要注意的是,实际的信用贷款利率可能会因银行的政策、市场情况和企业的具体情况而有所不同,企业在申请贷款时,应与银行进行详细的沟通和协商,了解贷款利率的具体构成和计算方法,并根据自身情况选择最合适的贷款方案。

企业信用贷款利率的优化策略

为了降低企业的融资成本,提高资金使用效率,企业可以采取以下策略来优化信用贷款利率:

1、提高信用评级:企业可以通过改善财务状况、加强内部管理、提高经营效益等方式来提高信用评级,从而降低信用贷款利率。

2、优化财务报表:企业可以通过合理的财务规划和报表编制,提高财务数据的透明度和可信度,降低银行对企业信用风险的担忧。

3、提供担保和抵押品:企业可以提供一定的担保和抵押品,以降低银行的信用风险,从而降低贷款利率。

4、与多家银行谈判:企业可以与多家银行进行谈判,了解不同银行的贷款政策和利率水平,选择最合适的贷款方案。

5、关注市场利率变化:企业应关注市场利率的变化趋势,选择合适的贷款时机,以降低贷款利率。

企业信用贷款利率的计算是一个复杂的过程,受到多种因素的影响,企业在申请贷款时,应充分了解贷款利率的构成和计算方法,采取有效的优化策略,以降低融资成本,提高资金使用效率,企业应加强财务管理,提高信用评级,优化财务报表,提供担保和抵押品,与银行保持良好的合作关系,以提高贷款申请的成功率。