在企业的发展过程中,银行贷款是一种常见的融资方式,为了确保贷款的安全和有效使用,银行通常会要求企业提供内部领导审核单,本文将探讨企业银行贷款内部领导审核单的重要性,并详细介绍审核单的主要内容和审核要点。

企业银行贷款内部领导审核单的重要性

1、控制风险

内部领导审核单是企业内部对贷款申请的审批过程,通过审核可以评估贷款项目的风险,领导的审核意见可以提供关键的风险管理视角,帮助银行降低不良贷款的风险。

2、保障资金安全

审核单可以确保企业的贷款用途合理,资金使用符合银行的要求和规定,领导的审核可以避免企业将贷款用于高风险或非法活动,保障银行资金的安全。

3、符合法规要求

许多国家和地区都有相关的法规和监管要求,企业在申请银行贷款时需要遵循一定的程序和审核标准,内部领导审核单是企业履行合规要求的重要文件,有助于确保企业的贷款申请符合法律法规。

4、提高决策科学性

领导的审核可以综合考虑企业的财务状况、经营情况、市场前景等因素,提供更全面的决策依据,审核单可以帮助管理层做出明智的贷款决策,避免盲目投资和经营风险。

5、增强银行信任

银行通常更倾向于与有健全内部管理和审批流程的企业合作,内部领导审核单展示了企业对贷款申请的认真态度和规范管理,有助于增强银行对企业的信任,提高贷款申请的成功率。

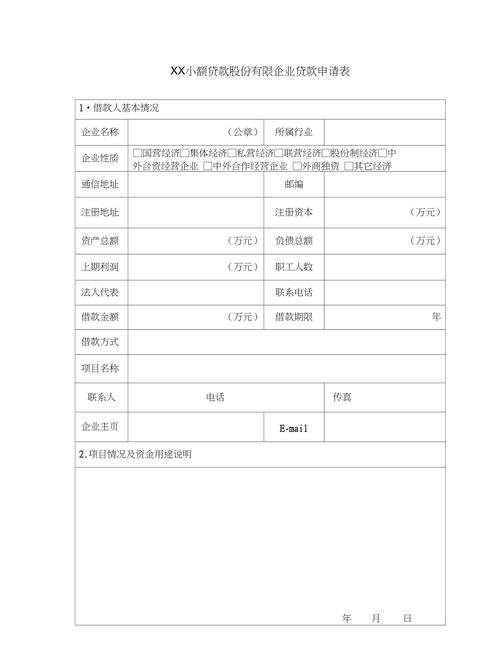

1、贷款申请基本信息

审核单应包括贷款的基本信息,如贷款金额、期限、用途等,领导需要确认这些信息的准确性和合理性。

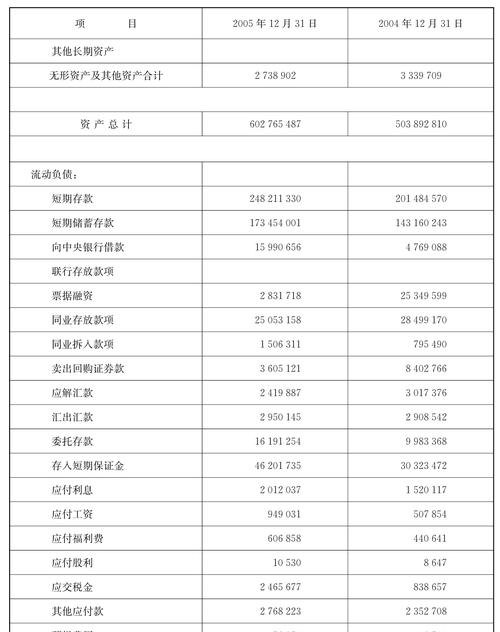

2、企业财务状况

审核单会对企业的财务报表进行审查,包括资产负债表、利润表和现金流量表等,领导需要评估企业的偿债能力、盈利能力和现金流状况,以确定其是否有能力按时偿还贷款。

3、经营情况分析

领导会对企业的经营情况进行分析,包括市场竞争力、行业前景、营销策略等,这有助于评估企业的持续经营能力和还款能力。

4、风险评估

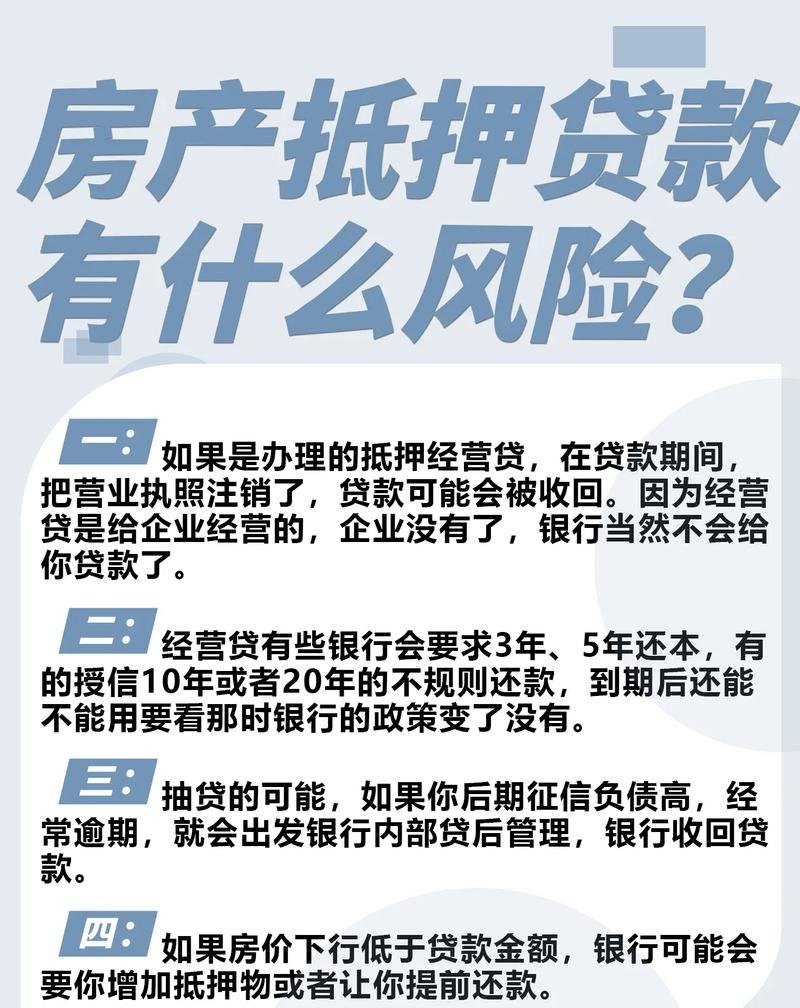

审核单会对贷款项目可能面临的风险进行评估,如市场风险、信用风险、操作风险等,领导需要制定相应的风险应对措施,以降低风险发生的可能性。

5、担保和抵押情况

如果贷款有担保或抵押,领导需要审核担保物的价值和合法性,以及抵押品的权属和可变现性。

6、内部审批流程

审核单应记录内部审批的流程和参与人员,确保审批过程的透明度和规范性。

7、领导意见和决策

领导在审核单上应明确表达自己的意见和决策,包括是否批准贷款、贷款的条件和要求等。

企业银行贷款内部领导审核单的审核要点

1、合规性审核

审核单的首要任务是审核贷款申请是否符合法律法规和银行的规定,领导需要确保企业的经营活动合法合规,贷款用途符合银行的政策。

2、财务状况分析

领导应仔细分析企业的财务报表,关注偿债能力、盈利能力和现金流状况,重点关注资产质量、负债结构、应收账款周转率等指标,评估企业的财务风险。

3、经营风险评估

领导需要评估企业所处行业的发展趋势、市场竞争状况和经营策略的合理性,要关注企业的核心竞争力、市场份额和客户稳定性等因素。

4、担保和抵押评估

对于有担保或抵押的贷款,领导要对担保物和抵押品进行详细评估,确保其价值充足、权属清晰、可变现性强。

5、还款来源分析

领导需要分析企业的还款来源,包括主营业务收入、现金流状况和其他可能的还款渠道,确保企业有足够的能力按时偿还贷款本息。

6、风险管理措施

领导应制定相应的风险管理措施,以应对可能出现的风险,这可能包括要求企业提供额外的担保、加强对企业的监控等。

7、内部审批流程合规性

审核单要符合企业内部的审批流程和规定,参与审批的人员应具备相应的权限和职责。

8、综合判断和决策

领导应综合考虑以上各项因素,做出全面的判断和决策,在决策过程中,要充分考虑企业的发展前景、与银行的合作关系等因素。

企业银行贷款内部领导审核单是银行贷款审批过程中的重要环节,对于保障银行资金安全、控制风险和提高决策科学性具有重要意义,企业应建立健全的内部审核制度,领导要认真履行审核职责,确保贷款申请的合理性和可行性,银行也应加强对企业审核单的审核和管理,以降低贷款风险,实现双方的共赢,通过有效的内部领导审核,可以为企业的银行贷款提供有力的支持和保障,促进企业的健康发展。