本文旨在探讨中小企业获得银行贷款的关键要素,银行在评估贷款申请时,会综合考虑多个因素,包括企业的财务状况、信用记录、还款能力、担保措施、经营计划和市场前景等,了解这些要素并采取相应的措施,可以提高中小企业获得银行贷款的机会。

一、引言

中小企业在国家经济中扮演着重要角色,它们为就业、创新和经济增长做出了贡献,由于中小企业规模较小、信用记录相对较弱等原因,获得银行贷款往往面临一定的困难,本文将详细介绍中小企业获得银行贷款的六大要素,帮助中小企业提高贷款申请的成功率。

二、企业的财务状况

(一)财务报表

银行会仔细审查中小企业的财务报表,包括资产负债表、利润表和现金流量表,这些报表反映了企业的财务状况、经营成果和现金流量情况,银行通常会关注以下方面:

1、资产质量:银行希望看到企业拥有健康的资产,包括流动资产和固定资产,流动资产应能够满足企业日常运营的资金需求,而固定资产应具有良好的变现能力。

2、负债水平:银行会评估企业的负债水平,包括短期负债和长期负债,合理的负债水平可以显示企业的偿债能力和财务稳定性。

3、盈利能力:银行希望看到企业具有稳定的盈利能力,能够按时偿还贷款本息,盈利能力可以通过利润率、资产回报率等指标来衡量。

4、现金流量:健康的现金流量是企业生存和发展的关键,银行会关注企业的经营活动、投资活动和筹资活动产生的现金流量,以评估其偿债能力和资金流动性。

(二)财务比率

除了审查财务报表外,银行还会使用一些财务比率来评估企业的财务状况,以下是一些常用的财务比率:

1、流动比率:流动资产与流动负债的比率,反映企业短期偿债能力。

2、速动比率:速动资产与流动负债的比率,进一步反映企业的短期偿债能力。

3、资产负债率:负债总额与资产总额的比率,反映企业的长期偿债能力。

4、应收账款周转率:应收账款周转次数,反映企业应收账款的回收速度。

5、存货周转率:存货周转次数,反映企业存货的管理效率。

(三)财务预测

银行还会要求企业提供财务预测,包括未来几年的利润表、资产负债表和现金流量表,这些预测可以帮助银行评估企业的未来发展趋势和还款能力,企业在编制财务预测时应遵循以下原则:

1、合理性:预测应基于合理的假设和估计,符合企业的实际情况和市场趋势。

2、准确性:预测应尽可能准确地反映企业的未来经营情况,避免过于乐观或悲观的估计。

3、透明度:企业应提供详细的预测说明和解释,让银行能够理解预测的依据和假设。

三、企业的信用记录

(一)信用评级

银行通常会参考企业的信用评级来评估其信用状况,信用评级是对企业信用风险的评估,通常由专业的信用评级机构进行,信用评级可以反映企业的信用状况、偿债能力和违约风险等方面的信息。

1、信用评级机构:银行会参考一些知名的信用评级机构,如穆迪、标准普尔、惠誉等,这些机构会对企业进行评级,并发布相应的评级报告。

2、信用评级符号:信用评级机构会使用特定的符号来表示企业的信用等级,如 AAA、AA、A、BBB、BB、B、CCC、CC、C 等,信用等级越高,企业的信用状况越好,获得贷款的机会也越大。

3、信用记录:银行还会查看企业的信用记录,包括是否有逾期还款、违约记录等,良好的信用记录可以提高企业的信用评级和贷款申请的成功率。

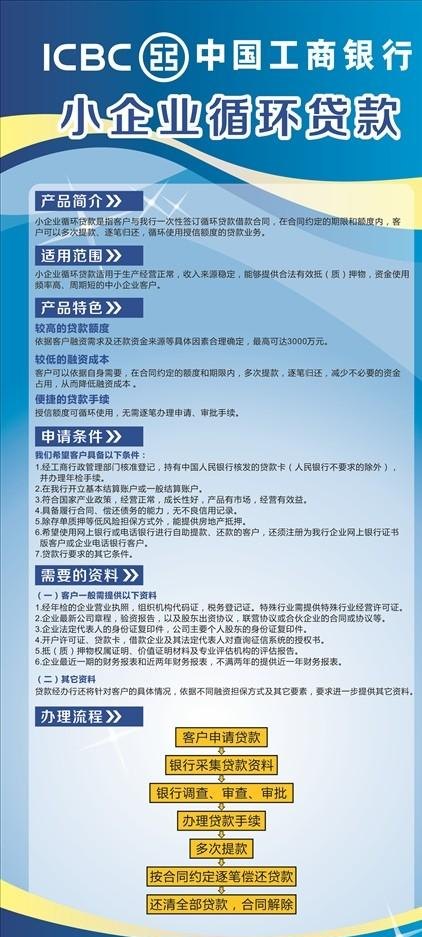

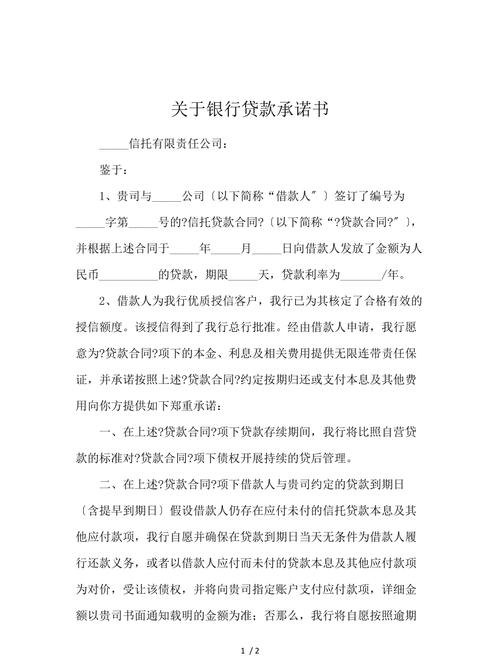

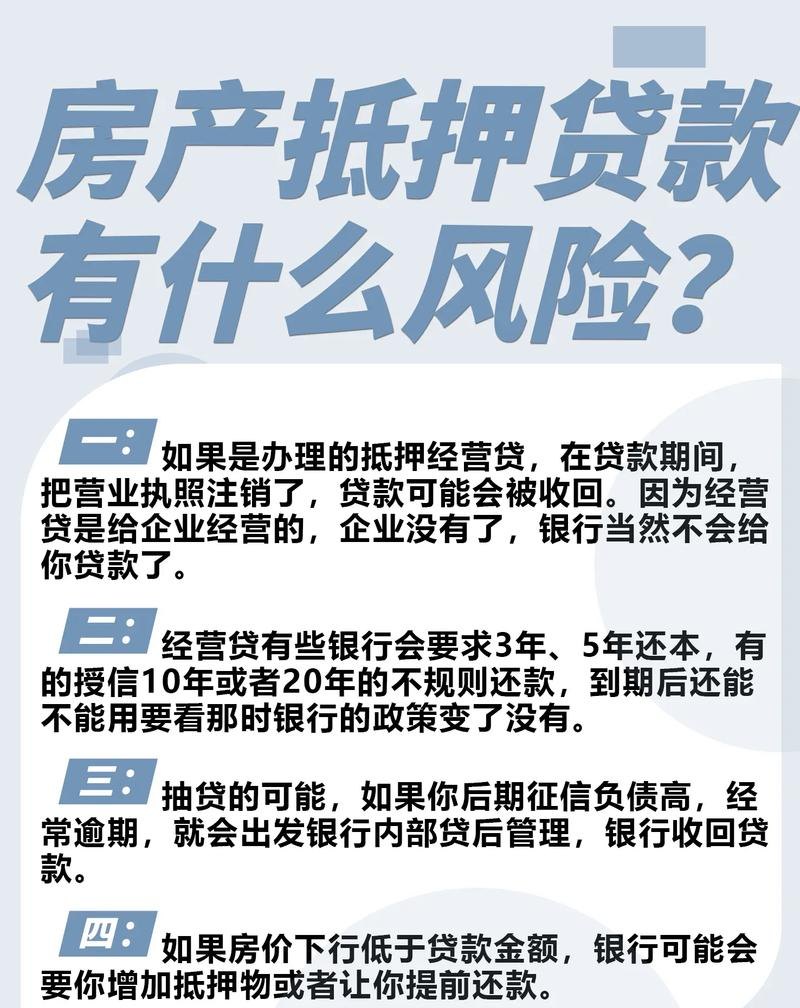

(二)担保措施

为了降低贷款风险,银行通常会要求企业提供担保措施,担保措施可以是抵押物、质押物、保证人等,以下是一些常见的担保措施:

1、抵押物:企业可以将自己的固定资产或其他有价值的资产作为抵押物,以增加贷款的安全性,抵押物的价值应足够覆盖贷款金额。

2、质押物:企业可以将自己的流动资产或其他有价值的资产作为质押物,以增加贷款的安全性,质押物的价值应足够覆盖贷款金额。

3、保证人:企业可以寻找信誉良好的企业或个人作为保证人,为贷款提供担保,保证人的信用状况和财务实力应足够强大,以承担保证责任。

四、企业的还款能力

(一)盈利能力

银行会评估企业的盈利能力,以确定其是否有足够的能力按时偿还贷款本息,企业的盈利能力可以通过以下指标来衡量:

1、毛利润率:毛利润与营业收入的比率,反映企业产品或服务的盈利能力。

2、净利润率:净利润与营业收入的比率,反映企业的盈利能力。

3、资产回报率:净利润与资产总额的比率,反映企业资产的利用效率。

4、股东权益回报率:净利润与股东权益的比率,反映企业股东的投资回报水平。

(二)现金流量

除了盈利能力外,银行还会关注企业的现金流量情况,以确定其是否有足够的现金来偿还贷款本息,企业的现金流量可以通过以下指标来衡量:

1、经营活动现金流量:经营活动产生的现金流量净额,反映企业日常经营活动的现金收支情况。

2、投资活动现金流量:投资活动产生的现金流量净额,反映企业投资活动的现金收支情况。

3、筹资活动现金流量:筹资活动产生的现金流量净额,反映企业筹资活动的现金收支情况。

(三)还款计划

银行会要求企业制定详细的还款计划,包括还款方式、还款期限和还款金额等,企业应根据自身的财务状况和经营情况,制定合理的还款计划,以确保按时偿还贷款本息。

五、企业的担保措施

(一)抵押物

抵押物是企业获得银行贷款的重要担保措施之一,抵押物可以是企业的固定资产、流动资产或其他有价值的资产,以下是一些常见的抵押物:

1、房产:企业的房产可以作为抵押物,以增加贷款的安全性。

2、土地:企业的土地可以作为抵押物,以增加贷款的安全性。

3、机器设备:企业的机器设备可以作为抵押物,以增加贷款的安全性。

4、存货:企业的存货可以作为抵押物,以增加贷款的安全性。

5、应收账款:企业的应收账款可以作为抵押物,以增加贷款的安全性。

(二)质押物

质押物是企业获得银行贷款的另一种重要担保措施,质押物可以是企业的流动资产或其他有价值的资产,以下是一些常见的质押物:

1、股票:企业的股票可以作为质押物,以增加贷款的安全性。

2、债券:企业的债券可以作为质押物,以增加贷款的安全性。

3、存单:企业的存单可以作为质押物,以增加贷款的安全性。

4、信用证:企业的信用证可以作为质押物,以增加贷款的安全性。

(三)保证人

保证人是企业获得银行贷款的重要担保措施之一,保证人可以是企业的股东、法定代表人、关联企业或其他信誉良好的企业或个人,以下是一些常见的保证人:

1、股东:企业的股东可以作为保证人,以增加贷款的安全性。

2、法定代表人:企业的法定代表人可以作为保证人,以增加贷款的安全性。

3、关联企业:企业的关联企业可以作为保证人,以增加贷款的安全性。

4、其他信誉良好的企业或个人:其他信誉良好的企业或个人可以作为保证人,以增加贷款的安全性。

六、企业的经营计划和市场前景

(一)经营计划

银行会要求企业提供详细的经营计划,包括企业的发展战略、市场定位、产品或服务的特点、市场营销策略、生产流程等,经营计划应具有可行性和竞争力,能够帮助企业实现预期的经济效益和社会效益。

1、发展战略:企业应制定明确的发展战略,包括产品或服务的定位、市场开拓、技术创新等方面的规划。

2、市场定位:企业应明确自己在市场中的定位,包括目标客户群体、市场份额、竞争优势等方面的考虑。

3、产品或服务的特点:企业应介绍自己的产品或服务的特点、优势和差异化,以吸引客户和提高市场竞争力。

4、市场营销策略:企业应制定市场营销策略,包括广告宣传、促销活动、渠道建设等方面的规划。

5、生产流程:企业应介绍自己的生产流程和质量控制体系,以确保产品或服务的质量和稳定性。

(二)市场前景

银行会评估企业所处行业的市场前景和企业的市场竞争力,以确定企业是否有足够的发展潜力和盈利能力,企业应提供市场调研和分析报告,包括市场规模、增长趋势、竞争格局等方面的信息。

1、市场规模:企业应介绍自己所处行业的市场规模和增长趋势,以了解市场的潜力和发展空间。

2、增长趋势:企业应分析自己所处行业的增长趋势,包括市场需求、供给、价格等方面的变化,以评估市场的发展前景。

3、竞争格局:企业应介绍自己所处行业的竞争格局,包括竞争对手的数量、实力、市场份额等方面的情况,以评估自己的市场竞争力。

4、市场前景预测:企业应提供市场前景预测,包括未来几年的市场规模、增长趋势、竞争格局等方面的预测,以帮助银行评估企业的发展潜力和盈利能力。

七、结论

中小企业获得银行贷款的关键要素包括企业的财务状况、信用记录、还款能力、担保措施、经营计划和市场前景等方面,银行在评估贷款申请时,会综合考虑这些要素,并根据企业的实际情况和市场情况,做出相应的决策,中小企业应认真准备贷款申请材料,提高自身的信用记录和经营管理水平,选择合适的担保措施,制定合理的经营计划和市场前景预测,以提高贷款申请的成功率。