在企业的经营过程中,偿还银行贷款是一项重要的财务责任,而关于企业偿还银行贷款是否与利润有关,这是一个值得深入探讨的问题。

从直观的角度来看,利润似乎与企业偿还银行贷款有着紧密的联系,利润是企业经营成果的重要体现,它反映了企业在一定时期内的收入减去成本和费用后的剩余,如果企业有足够的利润,那么理论上应该有更多的资金可用于偿还贷款本息,当企业盈利时,其现金流通常会更加充裕,能够通过自身的资金积累来逐步清偿债务。

利润可以为企业提供直接的资金来源用于偿还贷款,企业可以从利润中提取一定比例的资金用于偿还银行贷款本金和利息,企业每年实现一定数额的净利润,它可以按照约定的还款计划,从利润中拿出相应的金额支付给银行,这样,利润就成为了企业偿还贷款的重要资金保障。

利润的增长也有助于增强企业的偿债能力,如果企业的利润持续增长,说明企业的经营状况良好,市场竞争力较强,这会提升企业在银行等金融机构眼中的信用评级,使企业更容易获得新的贷款或更有利的贷款条件,利润的增长也会增加企业的净资产,进一步提高企业的偿债能力,为偿还现有贷款提供更坚实的基础。

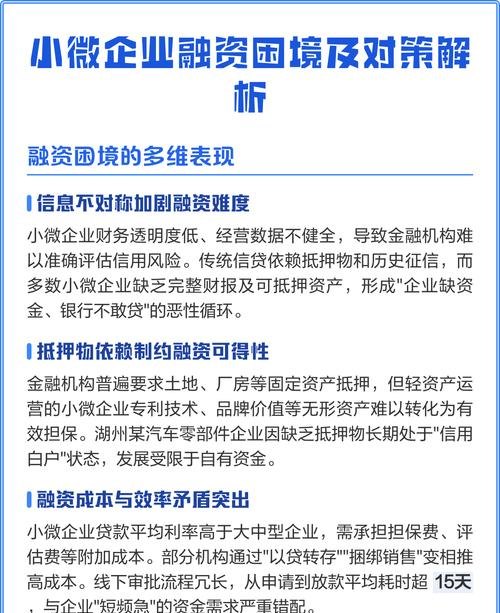

仅仅依靠利润来偿还银行贷款并不总是足够的,在实际情况中,企业面临着诸多因素的影响,可能导致利润与贷款偿还之间的关系变得复杂。

企业的利润可能会受到市场环境、行业竞争、经营管理等多种因素的制约,即使企业在某一时期有一定的利润,但如果市场需求下降、竞争对手的挤压或者内部管理不善等原因,利润可能会出现波动甚至下滑,在这种情况下,企业可能会面临利润不足以偿还贷款的困境,一些传统制造业企业在面临市场萎缩和成本上升的双重压力下,利润空间被大幅压缩,可能会出现无法按时足额偿还银行贷款的情况。

企业的贷款偿还方式和期限也会影响利润与贷款偿还的关系,银行贷款通常有多种还款方式,如等额本息还款、等额本金还款等,不同的还款方式对企业利润的影响不同,等额本息还款方式下,企业每月偿还的金额固定,但其中本金和利息的比例会随着时间的推移而变化,在贷款初期,利息占比较大,可能会对企业的现金流造成较大压力,即使企业有利润,也可能需要优先用于支付利息,而不是全部用于偿还本金,而等额本金还款方式下,每月偿还的本金固定,利息则随着本金的减少而逐渐减少,对企业现金流的压力相对较小。

企业在偿还银行贷款时,还需要考虑到其他因素,企业可能需要留存一定的利润用于再投资、扩大生产规模、研发创新等,以保持企业的持续发展,如果企业将全部利润都用于偿还贷款,可能会影响企业的长期发展潜力,企业还需要考虑到税收等因素对利润的影响,企业在实现利润后,需要按照规定缴纳企业所得税等税费,这也会减少企业可用于偿还贷款的实际资金。

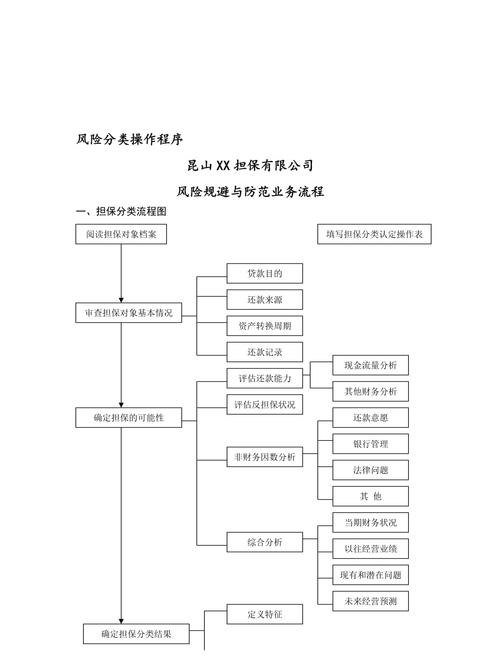

企业偿还银行贷款与利润有着密切的关系,但又不仅仅取决于利润,利润是企业偿还贷款的重要资金来源之一,但企业的经营状况、市场环境、贷款还款方式等多种因素都会对贷款偿还产生影响,在企业的实际经营中,企业需要综合考虑各种因素,制定合理的财务计划和还款策略,确保能够按时足额偿还银行贷款,同时实现企业的可持续发展,银行等金融机构在发放贷款时,也需要对企业的利润状况、经营能力、市场前景等进行全面评估,以降低贷款风险,只有企业和金融机构共同努力,才能实现企业与金融机构的双赢,促进经济的健康发展。