在当今复杂多变的商业环境中,企业的资金运作对于其生存和发展至关重要,银行贷款作为企业获取资金的重要途径之一,其相关信息的准确记录和分析对于企业管理者、投资者以及金融机构等各方都具有重要意义,企业银行贷款汇总表便是这样一份关键的财务文件,它能够全面、系统地呈现企业与银行之间的借贷关系,为相关决策提供有力支持。

企业银行贷款汇总表的构成要素

一份完整的企业银行贷款汇总表通常包含以下几个重要的构成要素。

1、贷款基本信息

贷款编号:每一笔贷款都有一个唯一的编号,便于企业和银行对贷款进行识别和管理。

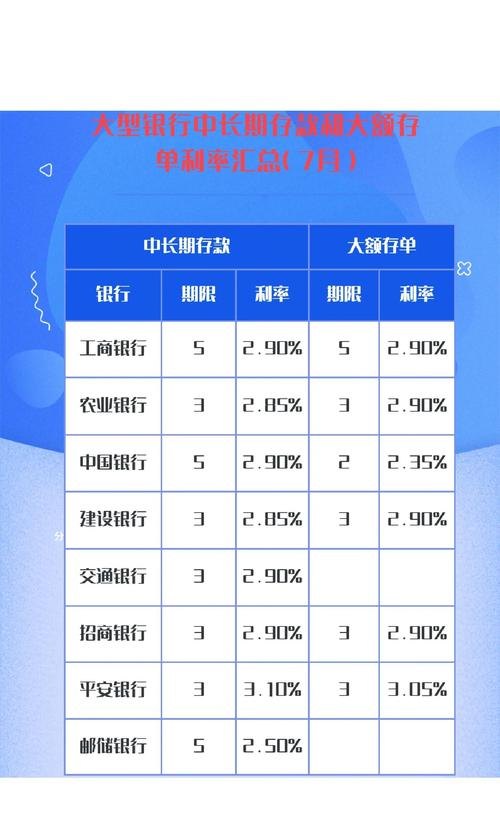

贷款银行名称:明确贷款的发放银行,不同银行的贷款政策、利率水平等可能存在差异。

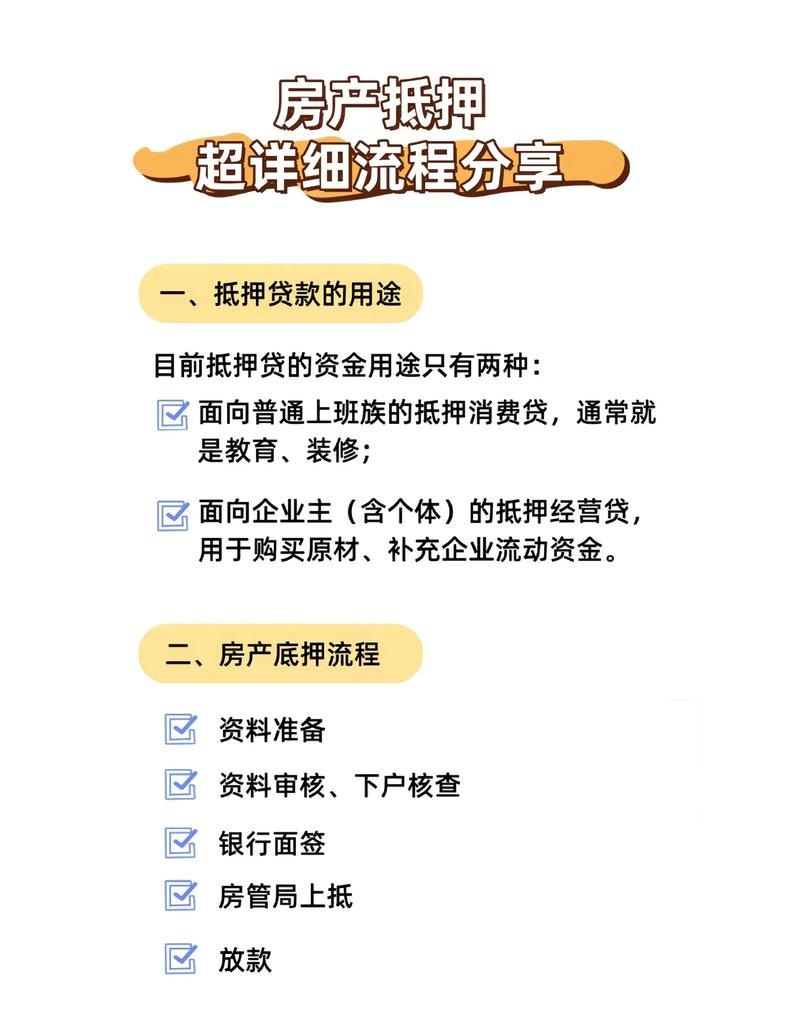

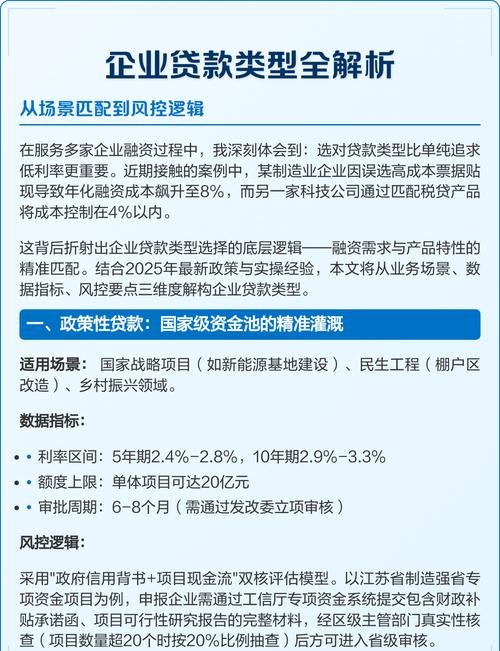

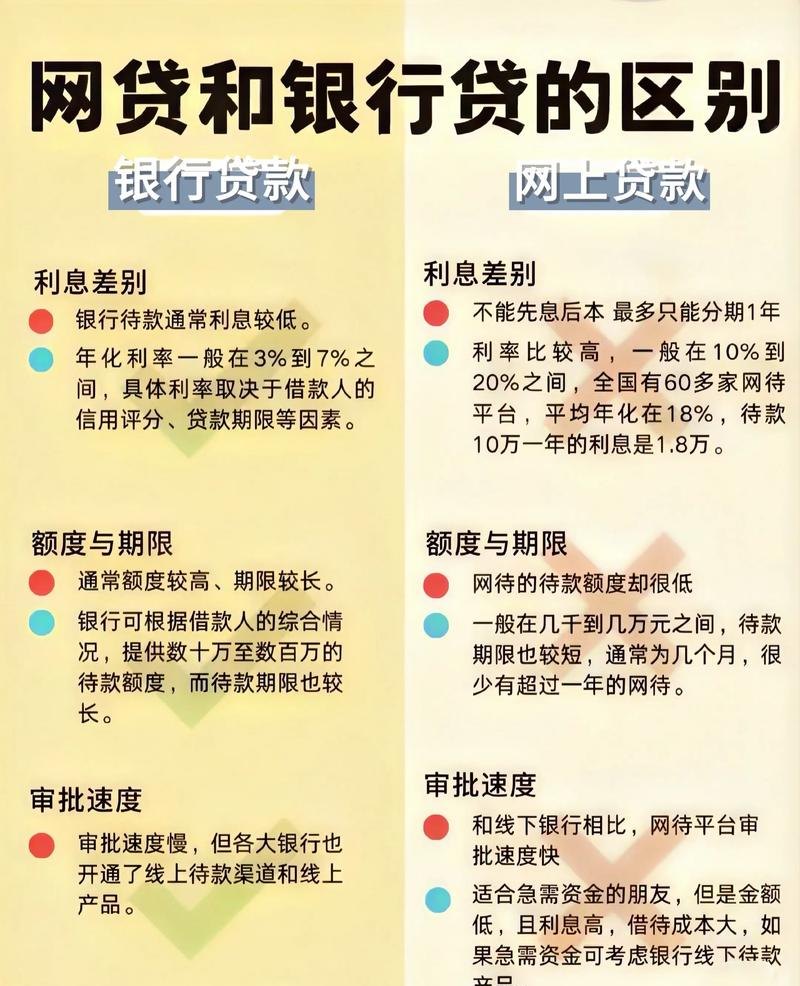

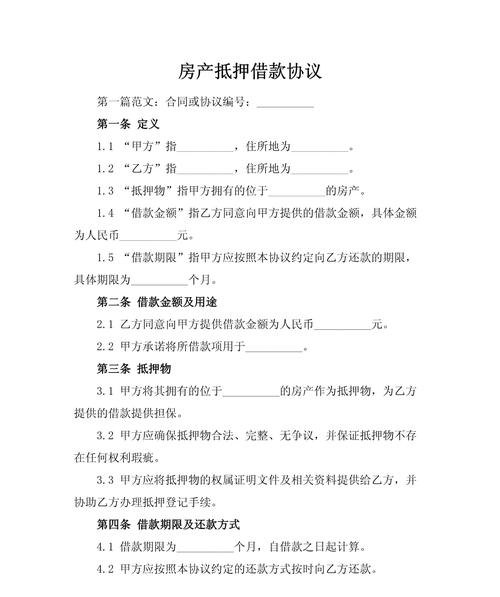

贷款类型:例如短期贷款、长期贷款、信用贷款、抵押贷款等,不同类型的贷款具有不同的特点和风险。

贷款金额:显示企业从银行获得的贷款本金数额。

2、贷款期限

起始日期:记录贷款发放的具体时间,这对于计算贷款利息和还款计划至关重要。

到期日期:规定了企业必须偿还贷款本金的最后期限,逾期还款可能会导致企业面临信用风险和额外的罚息。

3、贷款利率

固定利率:在贷款期限内保持不变的利率,企业在签订贷款合同时可以根据市场情况和自身财务状况选择固定利率贷款。

浮动利率:根据市场利率的变化而相应调整的利率,通常与某个基准利率(如央行基准利率)挂钩,浮动利率贷款在市场利率波动较大时可能会给企业带来一定的利率风险。

4、还款方式

等额本息还款法:在贷款期限内,每月偿还固定金额的贷款本息,其中本金所占比例逐月递增,利息所占比例逐月递减,这种还款方式每月还款金额相对稳定,但总利息支出相对较高。

等额本金还款法:每月偿还固定金额的本金,同时根据剩余贷款本金计算当月利息,随着贷款本金的减少,每月还款金额逐月递减,总利息支出相对等额本息还款法较低。

一次性还本付息法:在贷款到期日一次性偿还贷款本金和全部利息,这种还款方式适用于短期贷款或资金周转较为紧张的企业,但在贷款到期时企业需要一次性支付较大金额的资金,对企业的资金流动性要求较高。

5、已还款情况

还款日期:记录企业实际偿还贷款的具体时间。

还款金额:显示企业每次偿还的贷款本金和利息数额。

剩余贷款本金:反映企业尚未偿还的贷款本金余额,这是企业在进行后续融资决策时需要重点考虑的因素之一。

6、逾期情况

逾期次数:统计企业逾期还款的次数,逾期次数过多可能会影响企业的信用评级。

逾期金额:显示企业逾期未偿还的贷款本金和利息数额,逾期金额越大,企业面临的信用风险越高。

企业银行贷款汇总表的作用

1、财务状况分析

- 通过对企业银行贷款汇总表的分析,企业管理者可以了解企业的债务结构和偿债能力,通过比较不同类型贷款的金额和期限,可以评估企业的短期和长期偿债压力;通过分析贷款利率和还款方式,可以计算企业的利息支出和还款计划,为企业的资金预算和成本控制提供依据。

- 银行等金融机构可以根据企业的银行贷款汇总表评估企业的信用状况和还款能力,从而决定是否给予企业贷款以及贷款的额度和利率水平,对于投资者来说,企业的银行贷款情况也是评估企业财务风险和投资价值的重要因素之一。

2、风险管理

- 企业可以通过对银行贷款汇总表的监控,及时发现潜在的风险点,如果企业的逾期还款次数增加或逾期金额较大,可能意味着企业面临资金周转困难或信用风险增加,企业可以及时采取措施加以解决,如调整还款计划、寻求融资渠道等。

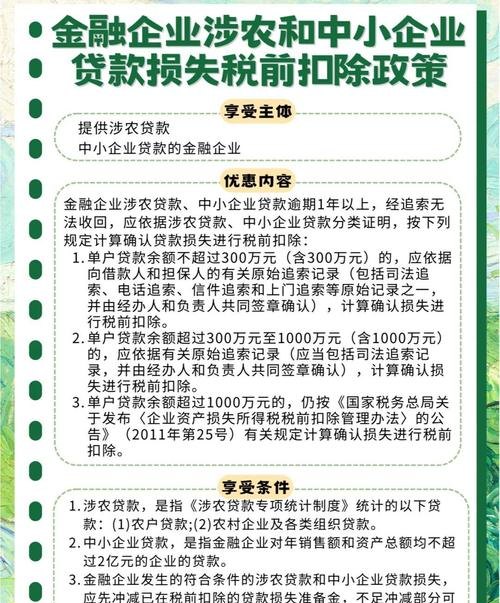

- 银行等金融机构可以根据企业的银行贷款汇总表评估企业的风险水平,制定相应的风险管理策略,对于风险较高的企业,银行可能会提高贷款利率、要求企业提供更多的担保措施或限制贷款额度等。

3、融资决策

- 企业在进行融资决策时,可以参考银行贷款汇总表中的相关信息,如果企业的银行贷款余额较高,可能意味着企业的债务负担较重,此时企业可以考虑通过发行债券、股权融资等方式来优化债务结构;如果企业的银行贷款利率较高,企业可以考虑与银行协商调整贷款利率或寻找其他融资渠道。

- 投资者在评估企业的投资价值时,也会关注企业的银行贷款情况,如果企业的银行贷款余额较低、利率合理且还款记录良好,说明企业的财务状况较为健康,投资风险相对较低,可能会吸引更多的投资者。

企业银行贷款汇总表的编制与分析

1、编制方法

- 企业应建立完善的银行贷款台账,及时记录每一笔贷款的相关信息,台账应包括贷款基本信息、还款记录、逾期情况等内容。

- 定期(如每月、每季度)对银行贷款台账进行汇总和整理,编制企业银行贷款汇总表,汇总表应按照一定的格式和顺序进行编制,确保数据的准确性和可比性。

2、分析方法

- 趋势分析:通过对企业银行贷款汇总表中各项数据的时间序列分析,观察企业贷款余额、还款金额、利率水平等的变化趋势,评估企业的财务状况和经营风险。

- 结构分析:分析企业银行贷款汇总表中各项数据的占比情况,例如不同类型贷款的占比、不同期限贷款的占比等,了解企业的债务结构和资金来源。

- 比率分析:计算一些与银行贷款相关的比率,如资产负债率、流动比率、利息保障倍数等,评估企业的偿债能力和财务风险。

企业银行贷款汇总表的应用案例

为了更好地说明企业银行贷款汇总表的作用和应用方法,下面以某企业为例进行分析。

假设某企业在过去三年中从银行获得了多笔贷款,具体情况如下表所示:

| 贷款编号 | 贷款银行名称 | 贷款类型 | 贷款金额(万元) | 贷款期限(年) | 起始日期 | 到期日期 | 贷款利率 | 还款方式 | 已还款情况 | 逾期情况 |

| 1 | 工商银行 | 短期贷款 | 500 | 1 | 2020年1月1日 | 2021年1月1日 | 4.35% | 等额本息还款法 | 已还清 | 无 |

| 2 | 建设银行 | 长期贷款 | 1000 | 5 | 2020年3月1日 | 2025年3月1日 | 4.75% | 等额本金还款法 | 已还本金300万元,利息120万元 | 无 |

| 3 | 中国银行 | 信用贷款 | 300 | 2 | 2021年5月1日 | 2023年5月1日 | 5.25% | 一次性还本付息法 | 未还款 | 无 |

| 4 | 农业银行 | 短期贷款 | 400 | 0.5 | 2022年7月1日 | 2022年12月1日 | 4.05% | 等额本息还款法 | 已还清 | 无 |

通过对该企业银行贷款汇总表的分析,我们可以得到以下结论:

1、财务状况分析

- 债务结构:该企业的短期贷款占比为40%(500 + 400)/(500 + 1000 + 300 + 400),长期贷款占比为60%,债务结构较为合理。

- 偿债能力:根据等额本金还款法的计算公式,该企业在2025年3月1日到期时需偿还剩余贷款本金700万元,截至2022年12月1日,该企业已还清所有短期贷款,且已还长期贷款本金300万元,剩余长期贷款本金700万元,从短期偿债能力来看,该企业的流动比率较高,偿债能力较强;从长期偿债能力来看,该企业的资产负债率较低,利息保障倍数较高,偿债能力也较强。

- 利息支出:该企业在过去三年中的利息支出为120万元,占贷款总额的6%(120 /(500 + 1000 + 300 + 400)),利息支出相对较低。

2、风险管理

- 逾期情况:该企业在过去三年中没有逾期还款记录,信用状况良好。

- 风险评估:综合考虑该企业的债务结构、偿债能力和信用状况,该企业的财务风险较低,银行等金融机构可以考虑给予该企业进一步的融资支持。

3、融资决策

- 融资渠道:该企业目前的银行贷款余额为1100万元,债务负担相对较重,为了优化债务结构,该企业可以考虑通过发行债券或股权融资等方式来降低债务比例。

- 融资成本:该企业目前的贷款利率相对较低,但随着市场利率的波动,贷款利率可能会上升,为了降低融资成本,该企业可以与银行协商调整贷款利率或寻找其他融资渠道。

企业银行贷款汇总表是企业财务管理和融资决策中不可或缺的重要工具,通过对企业银行贷款汇总表的编制和分析,企业管理者、投资者以及金融机构等各方可以全面了解企业的债务结构、偿债能力、利息支出、逾期情况等信息,从而评估企业的财务状况和风险水平,制定相应的风险管理策略和融资决策,企业应重视银行贷款汇总表的编制和分析工作,确保数据的准确性和及时性,为企业的发展提供有力支持。