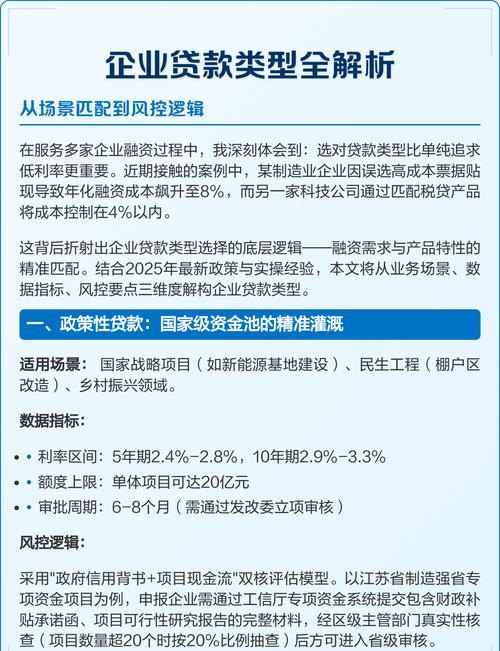

本文详细探讨了企业可融资的多种贷款方式,包括传统银行贷款、信用贷款、抵押贷款、担保贷款、票据贴现贷款、应收账款质押贷款等,分析了每种贷款方式的特点、申请条件、优势以及适用场景,旨在帮助企业根据自身实际情况选择最适合的贷款方式,以满足企业的融资需求,促进企业的发展。

一、引言

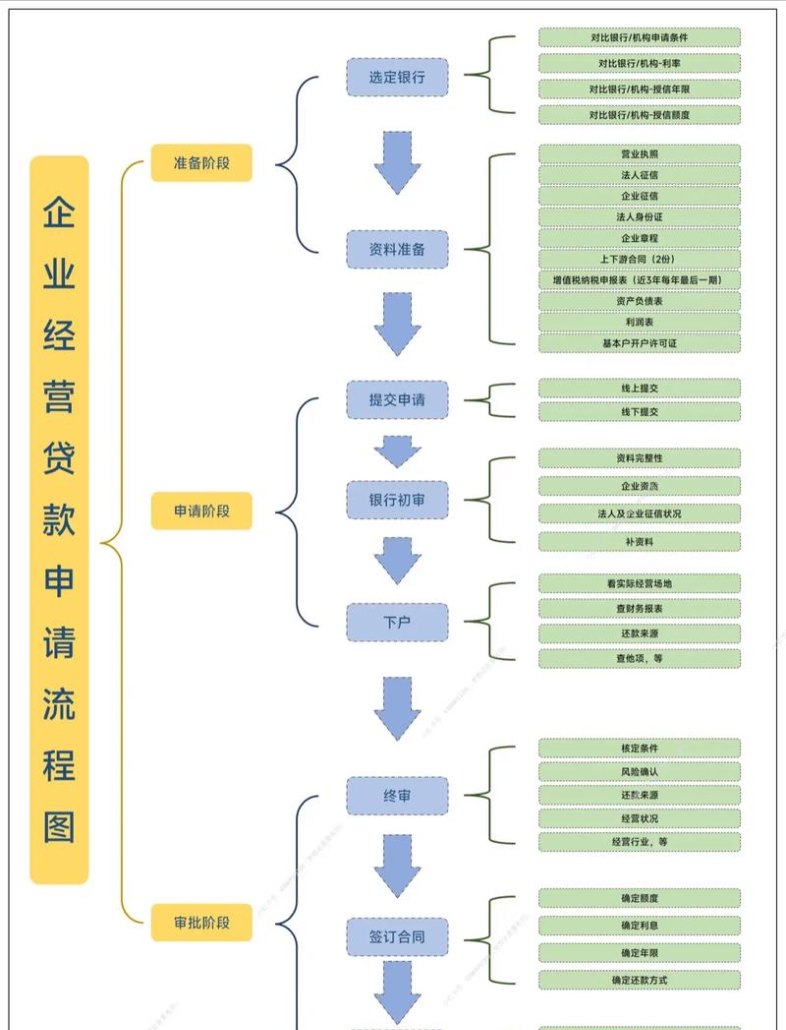

企业在发展过程中,往往需要资金来支持扩张、购置设备、研发创新等活动,贷款作为一种重要的融资方式,为企业提供了灵活的资金来源,不同的贷款方式在风险、成本、审批流程等方面存在差异,企业需要全面了解各种贷款方式,以便做出明智的决策。

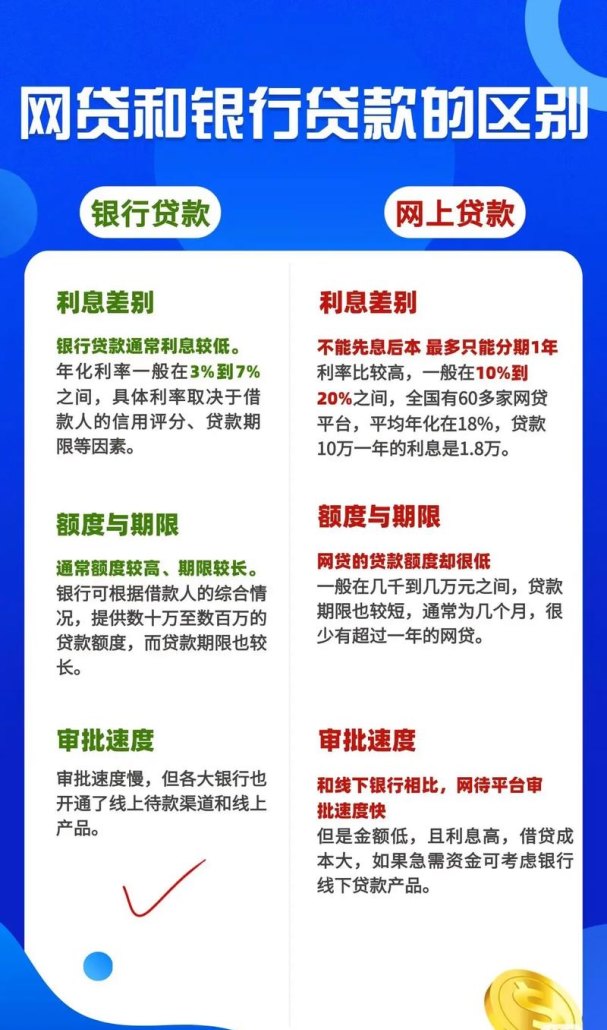

二、传统银行贷款

(一)特点

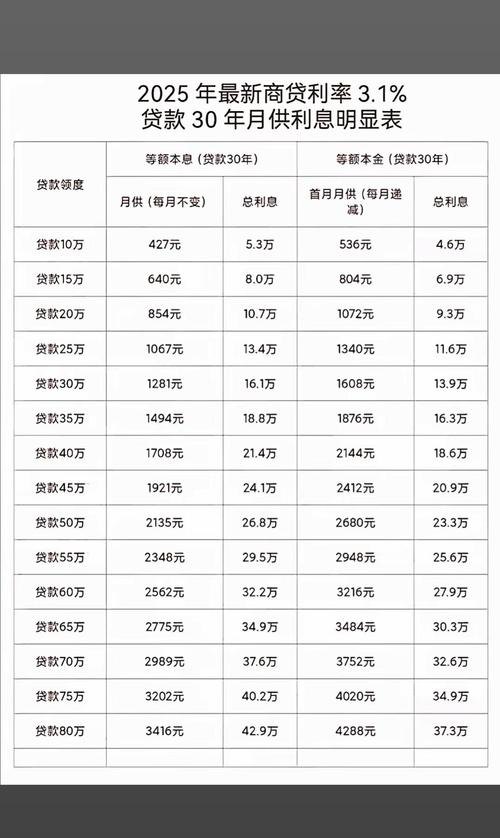

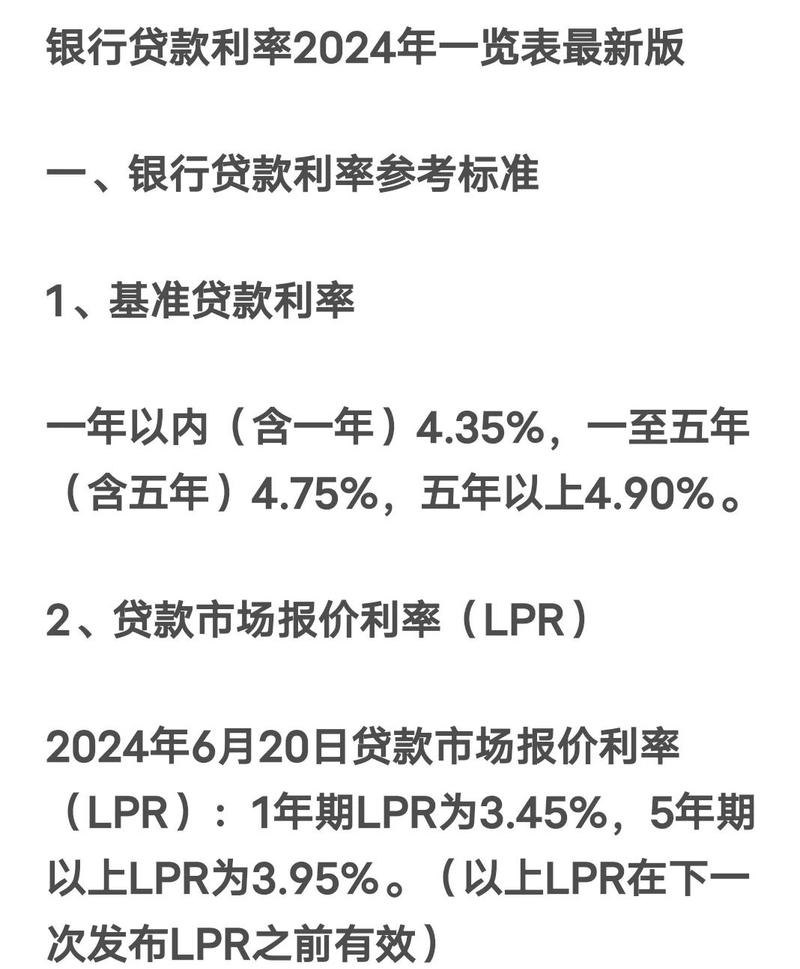

1、安全性高:银行作为金融机构,具有较高的信誉和稳定性。

2、利率相对较低:银行贷款的利率相对其他融资渠道较为稳定。

(二)申请条件

1、企业具有合法的经营资格和良好的信用记录。

2、有稳定的收入来源和还款能力。

3、提供符合银行要求的抵押物或担保。

(三)优势

1、资金量大:银行能够为企业提供较大规模的贷款。

2、期限较长:可满足企业长期发展的资金需求。

(四)适用场景

1、企业扩大生产规模。

2、进行技术改造和设备更新。

三、信用贷款

(一)特点

1、无需抵押物:主要基于企业的信用状况发放贷款。

2、审批速度快:相对传统贷款流程较为简便。

(二)申请条件

1、企业信用良好,无不良信用记录。

2、有稳定的现金流和盈利能力。

(三)优势

1、无需承担抵押物的风险和成本。

2、能够快速获得资金支持。

(四)适用场景

1、企业短期资金周转。

2、新成立企业或抵押物不足的企业。

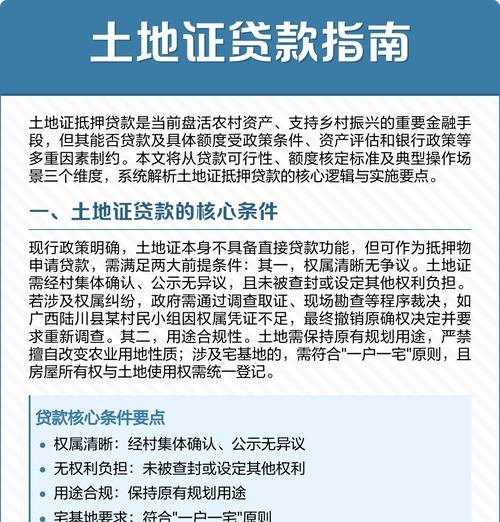

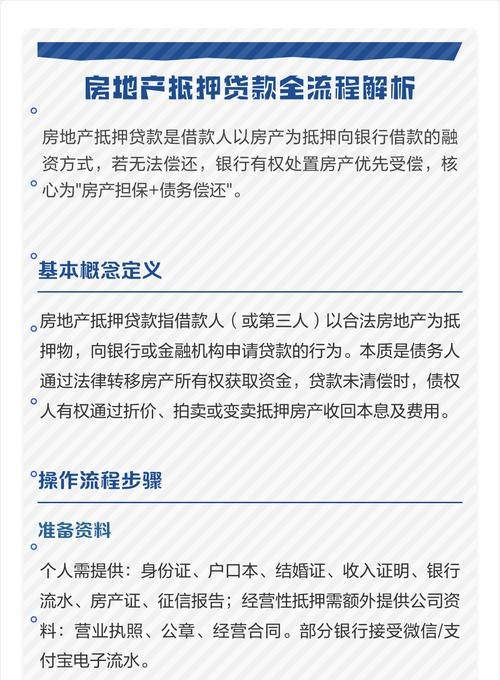

四、抵押贷款

(一)特点

1、以抵押物作为担保:抵押物可以是房产、土地、机器设备等。

2、贷款额度相对较高:取决于抵押物的价值。

(二)申请条件

1、抵押物必须合法、有效且具有一定的市场价值。

2、企业具有良好的信用状况。

(三)优势

1、能够获得较高额度的贷款。

2、利率相对较低。

(四)适用场景

1、企业有大额资金需求,且抵押物充足。

2、用于长期投资项目。

五、担保贷款

(一)特点

1、需要第三方提供担保:担保人可以是企业或个人。

2、风险分担:降低了银行的风险。

(二)申请条件

1、企业提供符合要求的担保人和担保物。

2、担保人具有足够的担保能力。

(三)优势

1、提高了贷款的获批几率。

2、可以根据企业的实际情况灵活选择担保方式。

(四)适用场景

1、企业信用状况一般,无法获得信用贷款或抵押贷款。

2、项目风险较高,需要增加担保来降低银行风险。

六、票据贴现贷款

(一)特点

1、以未到期的商业汇票为质押:包括银行承兑汇票和商业承兑汇票。

2、贷款期限较短:一般不超过汇票到期日。

(二)申请条件

1、企业持有合法有效的商业汇票。

2、汇票具有一定的信用等级。

(三)优势

1、能够快速获得资金:贴现手续相对简便。

2、利率相对较低:比一般贷款低。

(四)适用场景

1、企业需要短期资金来支付货款或进行其他经营活动。

2、持有商业汇票的企业可以提前变现。

七、应收账款质押贷款

(一)特点

1、以企业的应收账款作为质押:包括销售货物、提供劳务等形成的应收账款。

2、贷款额度一般不超过应收账款的一定比例。

(二)申请条件

1、企业的应收账款具有真实性、合法性和有效性。

2、应收账款的债务人具有良好的信用状况。

(三)优势

1、拓宽了企业的融资渠道:将应收账款转化为资金。

2、不影响企业正常的销售业务。

(四)适用场景

1、企业销售规模较大,应收账款较多。

2、企业希望在不增加负债的情况下获得资金支持。

八、结论

企业可融资的贷款方式多种多样,每种贷款方式都有其特点和适用场景,企业在选择贷款方式时,应综合考虑自身的经营状况、信用状况、资金需求、还款能力等因素,选择最适合的贷款方式,企业还应注意贷款的利率、期限、审批流程等方面的差异,以降低融资成本和风险,通过合理选择贷款方式,企业可以获得所需的资金支持,促进企业的发展壮大。