本文深入探讨了企业所得税能否用银行贷款抵的问题,首先阐述了企业所得税和银行贷款的基本概念与特点,接着分析了两者之间的关联和相互影响,然后从理论和实践两个角度详细探讨了企业所得税用银行贷款抵的可行性与局限性,通过对相关政策法规的研究以及实际案例的分析,得出在一定条件下企业所得税可以在一定程度上与银行贷款抵的结论,并提出了相关的建议和注意事项,以帮助企业更好地理解和运用这一关系,实现自身的发展和经济效益的提升。

一、引言

企业在经营过程中,面临着各种各样的资金需求,而银行贷款是企业获取资金的重要途径之一,企业所得税作为企业的一项重要负担,对企业的盈利能力和发展有着重要影响,企业所得税能否用银行贷款抵呢?这是一个值得深入探讨的问题,正确理解和处理企业所得税与银行贷款之间的关系,对于企业的财务管理和决策具有重要意义。

二、企业所得税与银行贷款概述

(一)企业所得税的概念与特点

企业所得税是对我国境内的企业和其他取得收入的组织的生产经营所得和其他所得征收的一种税,它具有强制性、无偿性和固定性的特点,企业所得税的征收依据是企业的应纳税所得额,即企业每一纳税年度的收入总额,减除不征税收入、免税收入、各项扣除以及允许弥补的以前年度亏损后的余额,企业所得税的税率一般为25%,但对于符合一定条件的小型微利企业,适用较低的税率。

(二)银行贷款的概念与特点

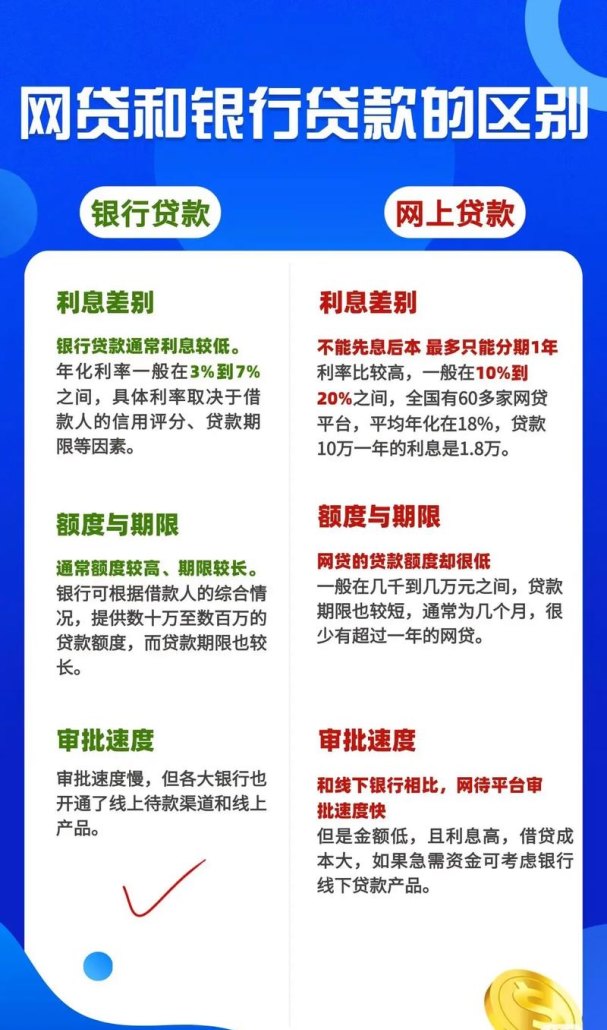

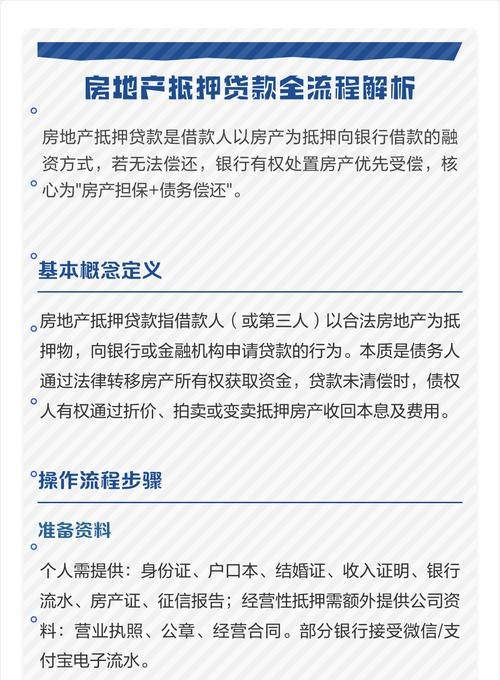

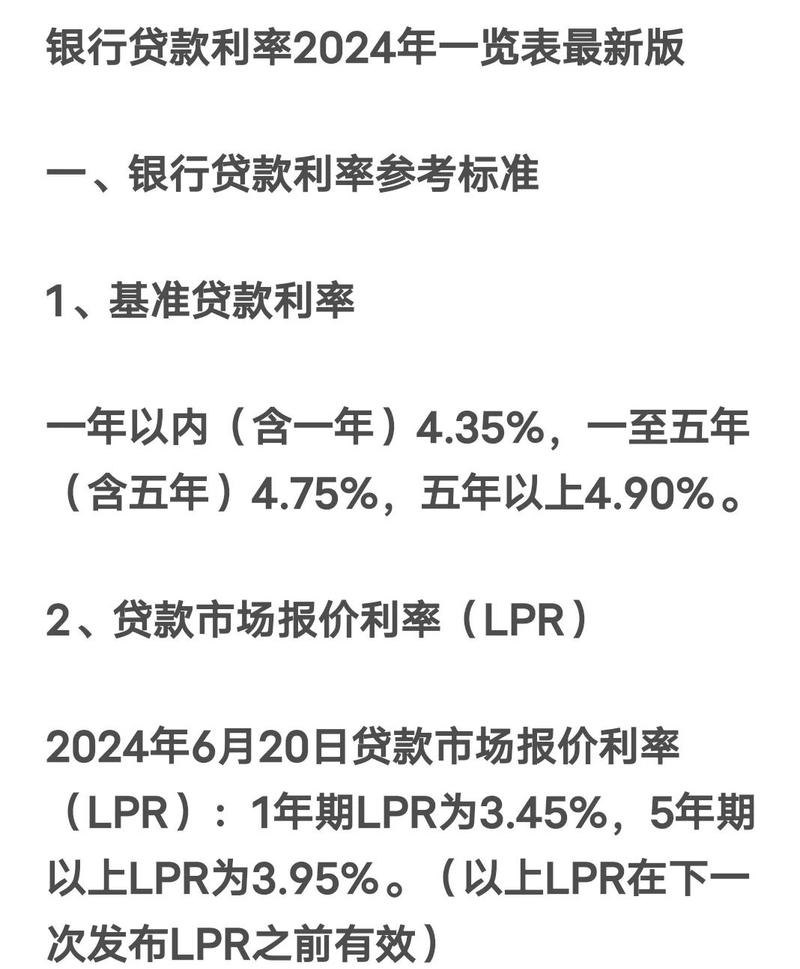

银行贷款是指银行根据国家政策以一定的利率将资金贷放给资金需要者,并约定期限归还的一种经济行为,银行贷款具有以下特点:一是资金的安全性,银行在发放贷款前会对借款人的信用状况、还款能力等进行严格审查,以降低贷款风险;二是资金的流动性,银行贷款通常有明确的还款期限,借款人需要按照约定按时还款,银行可以通过收回贷款资金来保证自身的资金流动性;三是资金的收益性,银行通过发放贷款可以获得利息收入,这是银行的主要盈利来源之一。

三、企业所得税与银行贷款的关联与相互影响

(一)关联

1、企业所得税影响企业的盈利能力和偿债能力,进而影响银行贷款的安全性,如果企业的所得税负担过重,会导致企业的净利润减少,从而影响企业的偿债能力,如果企业无法按时偿还银行贷款,会给银行带来不良资产,影响银行的资产质量和盈利能力。

2、银行贷款可以为企业提供资金支持,帮助企业扩大生产经营规模,增加收入,从而提高企业的应纳税所得额和企业所得税负担。

(二)相互影响

1、企业所得税政策的调整会影响企业的融资决策和银行贷款的需求,如果企业所得税税率降低,企业的净利润会增加,企业可能会增加投资和融资需求,从而增加对银行贷款的需求,反之,如果企业所得税税率提高,企业的净利润会减少,企业可能会减少投资和融资需求,从而减少对银行贷款的需求。

2、银行贷款政策的调整会影响企业的融资成本和还款能力,进而影响企业的所得税负担,如果银行提高贷款利率,企业的融资成本会增加,企业的还款压力会增大,从而影响企业的盈利能力和所得税负担,反之,如果银行降低贷款利率,企业的融资成本会降低,企业的还款压力会减小,从而有利于企业的盈利能力和所得税负担。

四、企业所得税用银行贷款抵的理论探讨

(一)从税收筹划的角度来看

企业所得税用银行贷款抵可以被视为一种税收筹划手段,通过合理安排企业的债务结构,利用银行贷款利息在企业所得税前扣除的政策,企业可以降低应纳税所得额,从而减少企业所得税负担,企业可以通过增加银行贷款的方式,提高债务融资比例,降低权益融资比例,从而利用银行贷款利息在企业所得税前扣除的政策,降低企业的应纳税所得额和企业所得税负担。

(二)从财务杠杆的角度来看

企业所得税用银行贷款抵可以被视为一种利用财务杠杆的手段,通过增加银行贷款,企业可以提高财务杠杆比率,从而提高股东的权益回报率,企业可以通过增加银行贷款的方式,扩大生产经营规模,提高企业的盈利能力,从而提高股东的权益回报率。

(三)从风险分担的角度来看

企业所得税用银行贷款抵可以被视为一种风险分担的手段,通过增加银行贷款,企业可以将一部分风险转移给银行,企业可以通过增加银行贷款的方式,扩大生产经营规模,提高企业的盈利能力,从而降低企业的破产风险,银行也可以通过收取利息和收取抵押物等方式,降低自身的风险。

五、企业所得税用银行贷款抵的实践探讨

(一)相关政策法规

我国目前的企业所得税法规定,企业在计算应纳税所得额时,可以按照规定扣除企业发生的合理的利息支出,我国的银行贷款管理办法也规定,银行在发放贷款时,需要对借款人的信用状况、还款能力等进行严格审查,以降低贷款风险。

(二)实际案例分析

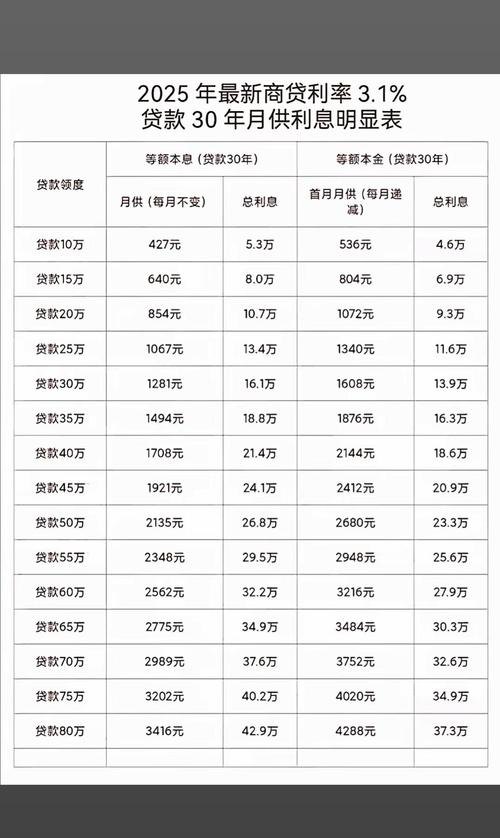

以某企业为例,该企业在2019年通过银行贷款的方式,筹集了1000万元资金,用于扩大生产经营规模,该企业的贷款利率为5%,贷款期限为3年,根据我国的企业所得税法规定,该企业可以在计算应纳税所得额时,按照规定扣除企业发生的合理的利息支出,假设该企业的应纳税所得额为1000万元,企业所得税税率为25%,则该企业在2019年可以扣除的利息支出为50万元,从而减少应纳税所得额50万元,减少企业所得税负担12.5万元。

六、企业所得税用银行贷款抵的可行性与局限性

(一)可行性

1、从政策法规的角度来看,我国目前的企业所得税法和银行贷款管理办法都为企业所得税用银行贷款抵提供了一定的政策支持和法律依据。

2、从企业的角度来看,企业所得税用银行贷款抵可以帮助企业降低应纳税所得额,减少企业所得税负担,提高企业的盈利能力和偿债能力,企业所得税用银行贷款抵也可以帮助企业利用财务杠杆,提高股东的权益回报率。

3、从银行的角度来看,银行可以通过收取利息和收取抵押物等方式,降低自身的风险,银行也可以通过支持企业的发展,提高自身的资产质量和盈利能力。

(二)局限性

1、从企业的角度来看,企业所得税用银行贷款抵需要满足一定的条件,如企业的债务融资比例不能过高,企业的利息支出不能超过规定的比例等,如果企业的债务融资比例过高,或者企业的利息支出超过规定的比例,企业的应纳税所得额可能会增加,从而增加企业的企业所得税负担。

2、从银行的角度来看,银行在发放贷款时,需要对借款人的信用状况、还款能力等进行严格审查,以降低贷款风险,如果企业的信用状况不佳,或者还款能力不足,银行可能会拒绝发放贷款,或者提高贷款利率,从而增加企业的融资成本。

3、从政策法规的角度来看,我国目前的企业所得税法和银行贷款管理办法还存在一些不完善的地方,如企业所得税法对企业所得税用银行贷款抵的规定不够详细,银行贷款管理办法对银行贷款利息在企业所得税前扣除的规定不够明确等,这些不完善的地方可能会影响企业所得税用银行贷款抵的实施效果。

七、结论与建议

(一)结论

通过对企业所得税与银行贷款的关联与相互影响、企业所得税用银行贷款抵的理论探讨和实践探讨,以及企业所得税用银行贷款抵的可行性与局限性的分析,我们可以得出以下结论:在一定条件下,企业所得税可以用银行贷款抵,企业所得税用银行贷款抵可以帮助企业降低应纳税所得额,减少企业所得税负担,提高企业的盈利能力和偿债能力,企业所得税用银行贷款抵也可以帮助企业利用财务杠杆,提高股东的权益回报率,企业所得税用银行贷款抵也存在一定的局限性,如企业需要满足一定的条件,银行需要对借款人的信用状况、还款能力等进行严格审查,政策法规还存在一些不完善的地方等。

(二)建议

为了更好地实现企业所得税用银行贷款抵的目标,我们提出以下建议:

1、企业应加强财务管理,合理安排债务融资结构,降低债务融资比例,提高权益融资比例,以降低企业的财务风险。

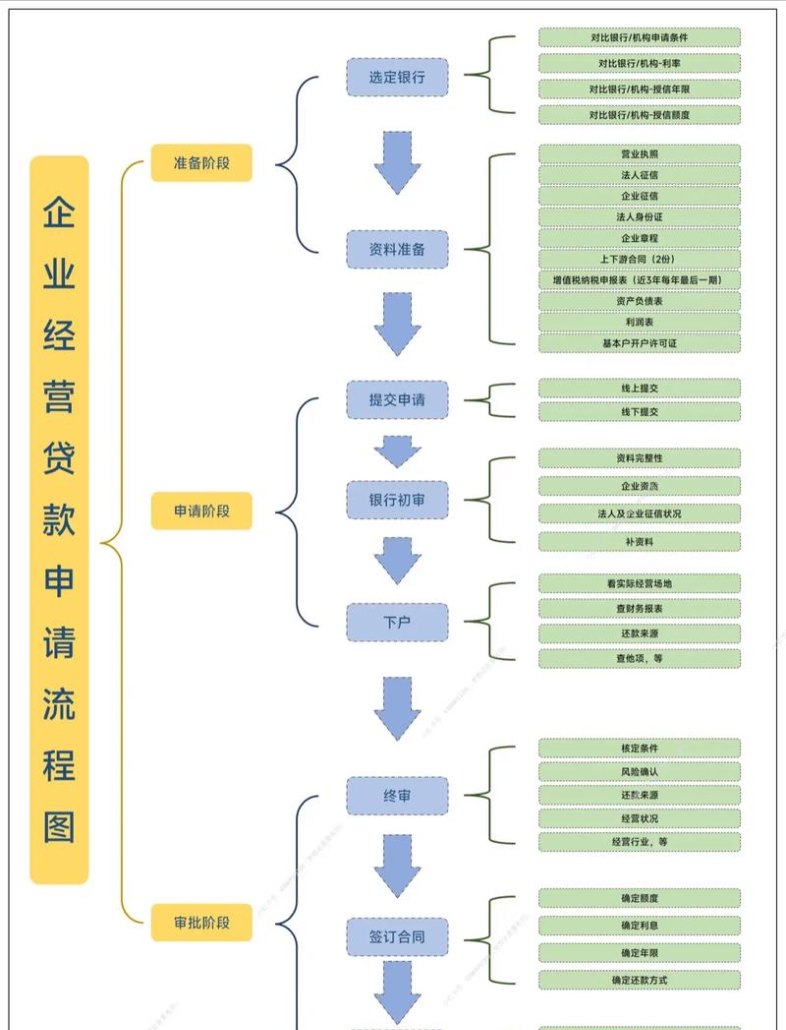

2、企业应加强与银行的沟通与合作,及时了解银行的贷款政策和利率变化,选择合适的贷款银行和贷款方式,以降低企业的融资成本。

3、企业应加强对企业所得税法和银行贷款管理办法的学习和研究,了解相关政策法规的变化,及时调整企业的财务管理策略,以适应政策法规的变化。

4、政府应加强对企业所得税法和银行贷款管理办法的完善和修订,明确相关政策法规的规定,提高政策法规的可操作性和透明度,以促进企业所得税用银行贷款抵的实施。

企业所得税用银行贷款抵是一种可行的财务管理手段,但需要企业、银行和政府共同努力,才能实现企业所得税用银行贷款抵的目标,促进企业的发展和经济效益的提升。