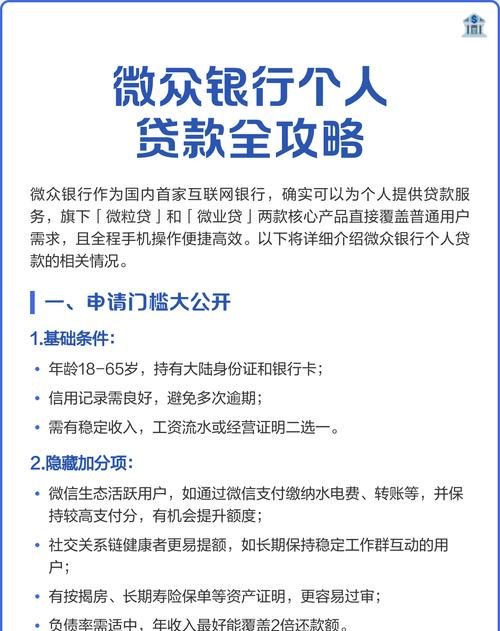

在当今经济社会中,银行贷款对于企业的发展起着至关重要的作用,企业若想获得银行贷款,必须满足一定的条件,银行贷款企业条件是什么意思呢?它涵盖了多个方面,包括企业的基本资质、经营状况、财务状况、信用状况以及还款能力等,理解这些条件的含义和要求,对于企业成功申请银行贷款具有重要意义。

企业的基本资质

1、合法注册

企业必须是依法注册成立的合法经营主体,具备完整的营业执照、组织机构代码证、税务登记证等相关证件,这些证件是企业合法经营的基础,也是银行评估企业信用和风险的重要依据。

2、经营范围

银行会对企业的经营范围进行审查,确保企业的经营活动符合法律法规和银行的政策要求,银行更倾向于向与自身业务相关或具有稳定现金流的企业提供贷款。

3、行业资质

某些行业可能需要企业具备特定的行业资质或许可证,例如金融、医疗、教育等,企业若想在这些行业获得银行贷款,必须具备相应的资质证书。

企业的经营状况

1、经营年限

银行通常会要求企业具有一定的经营年限,一般为两年以上,这是因为经营年限较长的企业通常具有更稳定的经营模式和市场份额,风险相对较低。

2、经营稳定性

银行会关注企业的经营稳定性,包括企业的市场份额、客户群体、销售渠道等方面,稳定的经营状况表明企业具有较强的市场竞争力和抗风险能力,更有可能按时偿还贷款本息。

3、经营前景

银行还会对企业的经营前景进行评估,包括行业发展趋势、市场需求、企业的发展战略等,良好的经营前景可以增加银行对企业的信心,提高贷款获批的可能性。

企业的财务状况

1、资产负债状况

银行会要求企业提供详细的资产负债表,以评估企业的资产规模、负债水平和偿债能力,企业的资产负债状况直接反映了其财务实力和风险状况。

2、盈利能力

银行会关注企业的盈利能力,包括营业收入、净利润、毛利率等指标,盈利能力较强的企业通常具有更好的还款能力,更能吸引银行的贷款支持。

3、现金流状况

现金流是企业生存和发展的关键,银行会特别关注企业的现金流状况,良好的现金流可以确保企业按时偿还贷款本息,降低银行的风险。

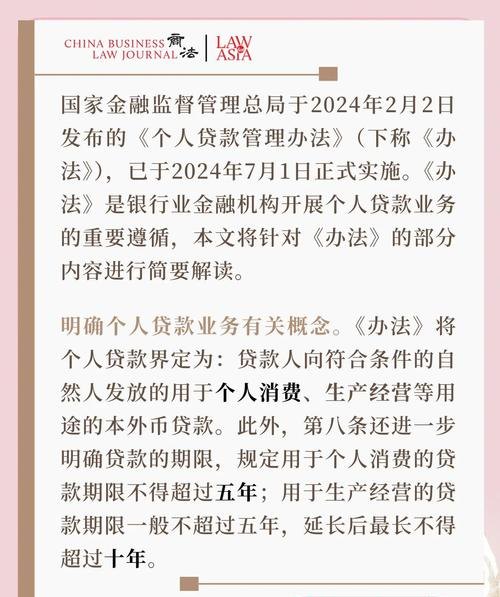

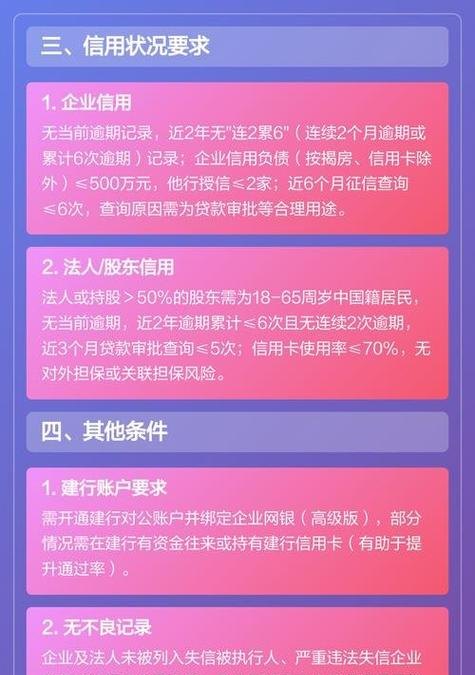

企业的信用状况

1、信用记录

银行会查询企业的信用记录,包括企业在银行的贷款还款记录、信用卡使用记录、商业信用记录等,良好的信用记录表明企业具有较强的信用意识和还款能力,更能获得银行的信任和支持。

2、信用评级

银行会根据企业的信用状况对其进行信用评级,信用评级越高,企业获得贷款的难度越小,利率也越低,企业可以通过提高自身的信用评级来增加贷款获批的机会。

3、信用风险

银行会对企业的信用风险进行评估,包括市场风险、信用风险、操作风险等,企业的信用风险越高,银行要求的风险补偿就越高,贷款条件也会更加严格。

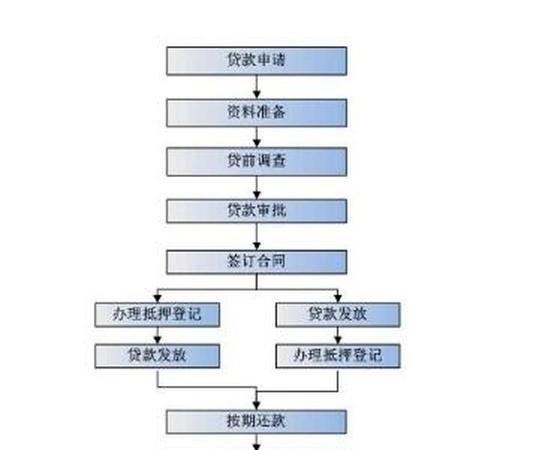

企业的还款能力

1、还款来源

银行会要求企业明确还款来源,确保贷款本息能够按时足额偿还,还款来源可以是企业的营业收入、利润、资产处置收入等。

2、还款计划

企业需要制定合理的还款计划,包括还款金额、还款期限、还款方式等,还款计划应与企业的经营状况和现金流状况相匹配,确保还款计划的可行性和可持续性。

3、还款保障措施

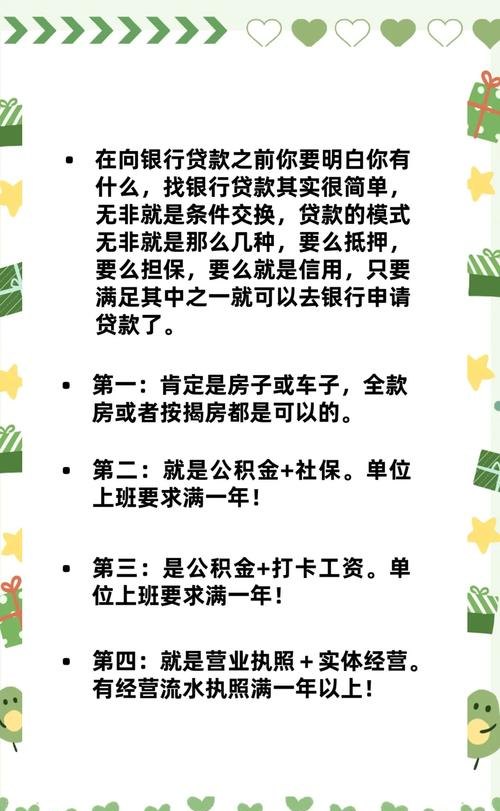

银行会要求企业提供还款保障措施,以降低贷款风险,还款保障措施可以是抵押物、质押物、保证担保、信用保险等。

银行贷款企业条件是银行对企业进行综合评估的重要依据,涵盖了企业的基本资质、经营状况、财务状况、信用状况以及还款能力等多个方面,企业若想成功申请银行贷款,必须满足这些条件,并提供充分的证明材料,企业还应注重自身的信用建设和风险管理,提高自身的竞争力和抗风险能力,以获得银行的长期支持和合作。