在企业的经营与发展过程中,资金是至关重要的因素之一,而银行贷款作为企业获取资金的重要途径之一,其贷款利率的计算方式则直接影响着企业的融资成本和财务决策,了解企业银行贷款利率的计算方法,对于企业合理规划资金、降低融资风险具有重要意义。

贷款利率的基本概念

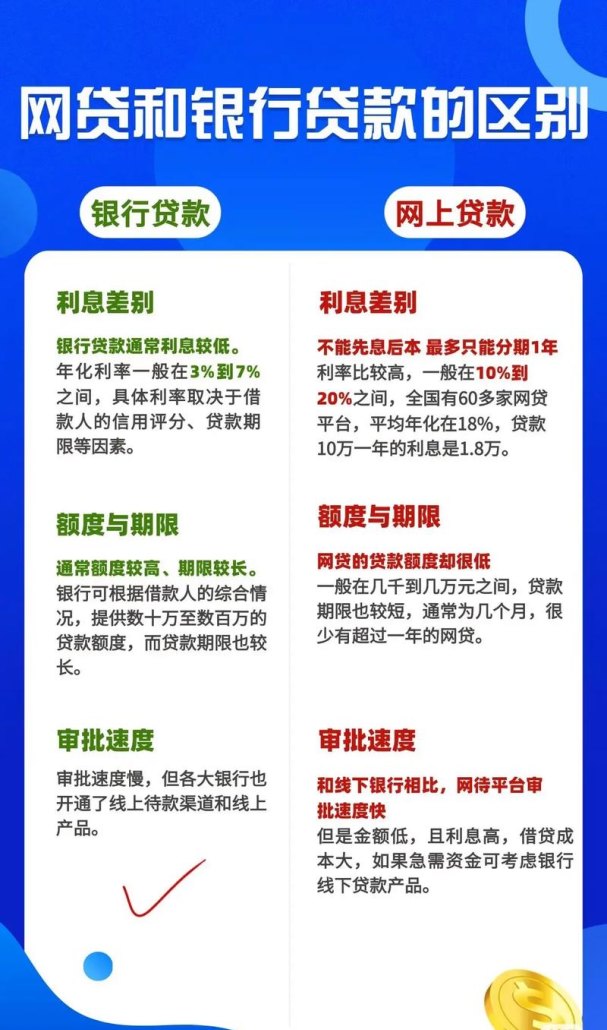

贷款利率是指借款企业向银行借款时所支付的利息与借款本金的比率,它是银行根据市场情况、企业信用状况、贷款期限等多种因素综合确定的,贷款利率的高低直接关系到企业借款的成本,进而影响企业的盈利能力和偿债能力。

影响企业银行贷款利率的因素

1、市场利率水平

市场利率是影响企业银行贷款利率的最主要因素之一,市场利率的波动会直接导致银行贷款利率的变化,当市场利率上升时,银行的资金成本增加,为了保证盈利水平,银行会相应提高贷款利率;反之,当市场利率下降时,银行的贷款利率也会随之降低。

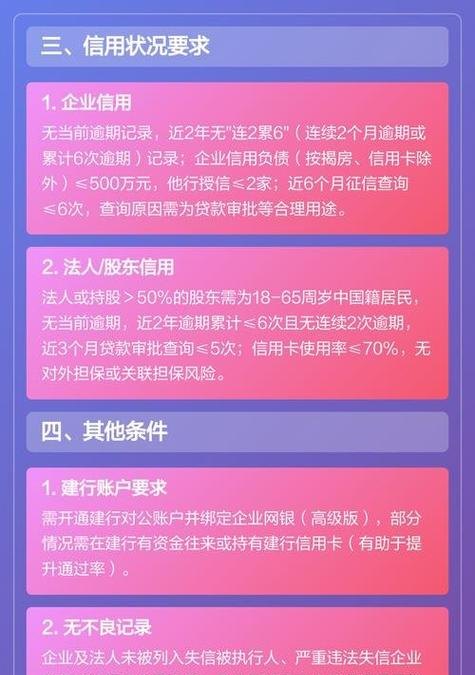

2、企业信用状况

企业的信用状况是银行评估贷款风险的重要依据,信用良好的企业通常能够获得较低的贷款利率,而信用较差的企业则可能面临较高的贷款利率,银行会通过对企业的财务状况、经营业绩、信用历史等方面进行评估,来确定企业的信用等级,并据此确定贷款利率。

3、贷款期限

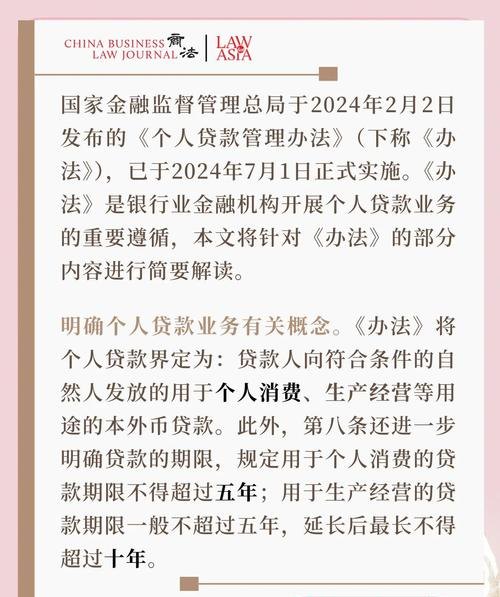

贷款期限的长短也会对贷款利率产生影响,贷款期限越长,银行面临的风险就越大,因此贷款利率也会相应提高,长期贷款的资金成本通常也比短期贷款高,这也是导致长期贷款利率较高的原因之一。

4、贷款金额

贷款金额的大小也会对贷款利率产生一定的影响,贷款金额越大,银行的风险就越大,因此贷款利率也会相应提高,银行在审批大额贷款时,通常会更加严格地审查企业的信用状况和还款能力,这也会导致贷款利率的提高。

5、宏观经济环境

宏观经济环境的变化也会对企业银行贷款利率产生影响,在经济繁荣时期,企业的经营状况较好,信用风险较低,银行的贷款利率也会相对较低;而在经济衰退时期,企业的经营状况恶化,信用风险增加,银行的贷款利率则会相应提高。

企业银行贷款利率的计算方法

1、固定利率计算方法

固定利率是指在贷款合同期限内,贷款利率保持不变的一种利率计算方式,固定利率的计算方法比较简单,通常是根据贷款本金、贷款利率和贷款期限来计算利息,计算公式为:利息=贷款本金×贷款利率×贷款期限。

某企业向银行贷款100万元,贷款利率为5%,贷款期限为3年,则该企业每年需要支付的利息为:100万元×5%=5万元,3年的总利息为:5万元×3=15万元。

2、浮动利率计算方法

浮动利率是指在贷款合同期限内,贷款利率根据市场利率的变化而进行调整的一种利率计算方式,浮动利率的计算方法相对复杂,通常是根据市场利率的变化情况和贷款合同中约定的调整方式来计算利息。

常见的浮动利率调整方式有以下几种:

(1)按季度调整

按季度调整是指贷款利率每季度根据市场利率的变化情况进行调整一次,计算公式为:利息=贷款本金×(当前市场利率+固定利差)×贷款期限,当前市场利率是指银行在调整利率时所参考的市场利率,固定利差是指银行在贷款合同中约定的固定利率与市场利率之间的差值。

某企业向银行贷款100万元,贷款利率为市场利率+1%,贷款期限为3年,假设银行在第一季度调整利率时,市场利率为4%,则该企业第一季度需要支付的利息为:100万元×(4%+1%)=5万元,第二季度、第三季度和第四季度的利息计算方法相同。

(2)按年调整

按年调整是指贷款利率每年根据市场利率的变化情况进行调整一次,计算公式为:利息=贷款本金×(当前市场利率+固定利差)×贷款期限,当前市场利率是指银行在调整利率时所参考的市场利率,固定利差是指银行在贷款合同中约定的固定利率与市场利率之间的差值。

某企业向银行贷款100万元,贷款利率为市场利率+1%,贷款期限为3年,假设银行在第一年调整利率时,市场利率为4%,则该企业第一年需要支付的利息为:100万元×(4%+1%)=5万元,第二年、第三年的利息计算方法相同。

(3)按月调整

按月调整是指贷款利率每月根据市场利率的变化情况进行调整一次,计算公式为:利息=贷款本金×(当前市场利率+固定利差)×贷款期限,当前市场利率是指银行在调整利率时所参考的市场利率,固定利差是指银行在贷款合同中约定的固定利率与市场利率之间的差值。

某企业向银行贷款100万元,贷款利率为市场利率+1%,贷款期限为3年,假设银行在第一个月调整利率时,市场利率为4%,则该企业第一个月需要支付的利息为:100万元×(4%+1%)÷12=4166.67元,第二个月、第三个月的利息计算方法相同。

3、混合利率计算方法

混合利率是指在贷款合同期限内,贷款利率既有固定部分又有浮动部分的一种利率计算方式,混合利率的计算方法相对复杂,通常是根据贷款合同中约定的固定利率和浮动利率的比例以及市场利率的变化情况来计算利息。

某企业向银行贷款100万元,贷款利率为5%+市场利率×50%,贷款期限为3年,假设银行在第一年调整利率时,市场利率为4%,则该企业第一年需要支付的利息为:100万元×(5%+4%×50%)=7万元,第二年、第三年的利息计算方法相同。

企业银行贷款利率的选择

企业在选择银行贷款利率时,需要综合考虑多种因素,包括市场利率水平、企业信用状况、贷款期限、贷款金额、宏观经济环境等,以下是一些企业在选择银行贷款利率时可以参考的建议:

1、关注市场利率走势

企业在选择银行贷款利率时,需要密切关注市场利率的走势,如果市场利率处于上升趋势,企业可以选择固定利率贷款,以避免未来利率上升带来的风险;如果市场利率处于下降趋势,企业可以选择浮动利率贷款,以享受利率下降带来的优惠。

2、提高企业信用等级

企业的信用等级是影响银行贷款利率的重要因素之一,企业可以通过加强财务管理、提高经营业绩、保持良好的信用记录等方式来提高企业的信用等级,从而获得较低的贷款利率。

3、合理确定贷款期限

企业在选择银行贷款利率时,需要合理确定贷款期限,贷款期限越长,贷款利率越高,但企业的还款压力也相对较小;贷款期限越短,贷款利率越低,但企业的还款压力也相对较大,企业需要根据自身的资金需求和还款能力来合理确定贷款期限。

4、与银行进行谈判

企业在选择银行贷款利率时,可以与银行进行谈判,企业可以通过提供详细的财务资料、经营业绩等信息,向银行证明自己的还款能力和信用状况,从而争取到较低的贷款利率。

5、考虑其他融资方式

企业在选择银行贷款利率时,还可以考虑其他融资方式,企业可以通过发行债券、股票等方式来筹集资金,这些融资方式的利率通常比银行贷款利率低,但融资成本也相对较高,企业需要根据自身的实际情况来选择合适的融资方式。

企业银行贷款利率的计算方法是一个复杂的问题,需要综合考虑多种因素,企业在选择银行贷款利率时,需要密切关注市场利率走势、提高企业信用等级、合理确定贷款期限、与银行进行谈判、考虑其他融资方式等,以选择最适合自己的贷款利率,企业还需要加强财务管理,提高经营业绩,保持良好的信用记录,以降低融资风险,提高企业的盈利能力和偿债能力。