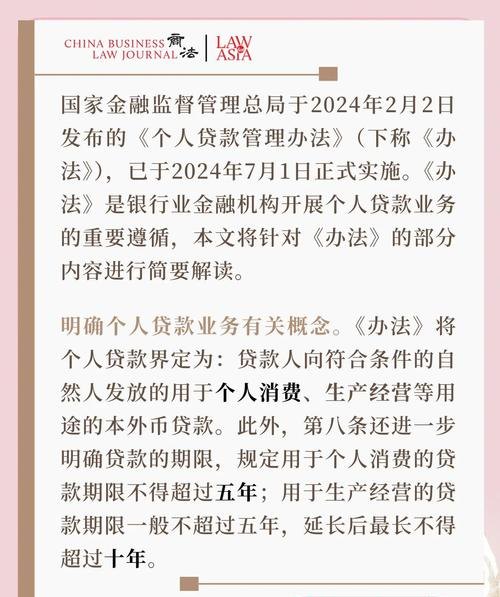

一、引言

在金融企业的业务中,抵押贷款是一种常见的信贷方式,它为企业和个人提供了资金融通的途径,同时也为金融企业带来了一定的风险和收益,对于金融企业来说,准确记录和核算抵押贷款的相关业务是至关重要的,其中发放抵押贷款的分录更是核心环节之一,本文将深入探讨金融企业发放抵押贷款分录的相关内容,包括其会计处理原则、具体分录编制以及对企业财务状况和经营成果的影响。

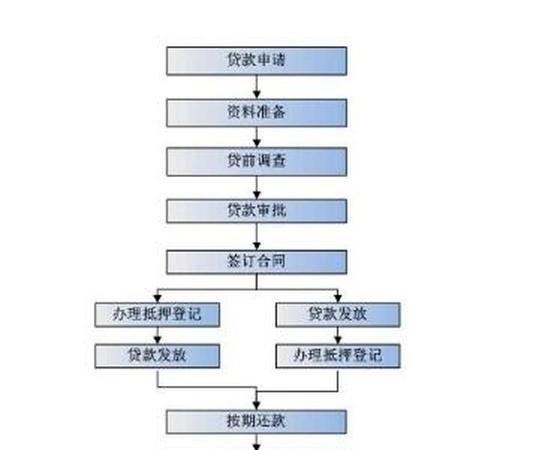

二、金融企业发放抵押贷款的基本流程

(一)贷款申请与审批

借款人向金融企业提出抵押贷款申请,提交相关的资料,如身份证明、财务状况证明、抵押物清单及评估报告等,金融企业的信贷部门对借款人的信用状况、还款能力、抵押物的价值等进行全面的评估和审核。

(二)抵押物评估与登记

金融企业通常会委托专业的评估机构对抵押物进行评估,以确定其市场价值,评估完成后,借款人需要将抵押物办理抵押登记手续,以确保抵押物的合法性和有效性。

(三)贷款合同签订

经过审批通过且抵押物登记完成后,金融企业与借款人签订抵押贷款合同,合同中明确了贷款金额、利率、还款期限、还款方式、违约责任等重要条款。

(四)贷款发放

金融企业根据贷款合同的约定,将贷款资金发放至借款人指定的账户。

三、金融企业发放抵押贷款的会计处理原则

(一)实质重于形式原则

金融企业在进行会计处理时,应当按照交易或事项的经济实质进行核算,而不仅仅依据法律形式,对于抵押贷款业务,虽然抵押物的所有权在借款人手中,但金融企业实际上承担了抵押物价值波动的风险以及借款人违约的信用风险,因此应当将其确认为金融资产。

(二)可靠性原则

会计信息应当真实可靠、内容完整,在发放抵押贷款时,金融企业需要准确记录贷款金额、抵押物价值、借款人信息等相关数据,确保会计信息的准确性和可靠性。

(三)相关性原则

会计信息应当与财务报告使用者的经济决策需要相关,金融企业的投资者、债权人、监管机构等利益相关者需要了解抵押贷款业务的相关信息,以便做出正确的决策,会计处理应当遵循相关性原则,及时、准确地反映抵押贷款业务的财务状况和经营成果。

(四)谨慎性原则

金融企业在面临不确定性因素时,应当保持谨慎的态度,不高估资产或收益,也不低估负债或费用,在发放抵押贷款时,由于存在借款人违约的风险,金融企业应当合理估计可能发生的损失,并计提相应的减值准备。

四、金融企业发放抵押贷款的具体分录编制

(一)发放贷款时

借:贷款——本金(按贷款合同约定的本金金额)

贷:吸收存款——××借款人户(按实际发放的贷款金额)

金融企业确认了一项贷款资产,并同时增加了对借款人的负债,贷款本金是金融企业向借款人提供的资金,而吸收存款则是借款人在金融企业的账户上的资金。

(二)确认利息收入时

借:应收利息(按合同约定的利率计算的应收利息金额)

贷:利息收入(按实际利率计算的利息收入金额)

金融企业按照合同约定的利率计算应收利息,并在会计期末确认利息收入,实际利率是指将贷款未来现金流量折现为当前账面价值所使用的利率,它反映了贷款的实际收益水平。

(三)收到利息时

借:吸收存款——××借款人户(按实际收到的利息金额)

贷:应收利息(按合同约定的应收利息金额)

当金融企业收到借款人支付的利息时,一方面减少了应收利息,另一方面增加了吸收存款。

(四)抵押物评估增值时

借:抵押资产(按评估增值的金额)

贷:其他综合收益(按评估增值的金额)

如果抵押物的评估价值高于其账面价值,金融企业应当将评估增值的金额确认为抵押资产,并同时增加其他综合收益,其他综合收益是指企业根据其他会计准则规定未在当期损益中确认的各项利得和损失。

(五)抵押物评估减值时

借:资产减值损失(按评估减值的金额)

贷:抵押资产减值准备(按评估减值的金额)

如果抵押物的评估价值低于其账面价值,金融企业应当将评估减值的金额确认为资产减值损失,并同时计提抵押资产减值准备,资产减值损失是指企业因资产的账面价值高于其可收回金额而造成的损失。

(六)借款人违约时

1、确认贷款损失

借:资产减值损失(按贷款本金和应收利息的账面余额与预计可收回金额的差额)

贷:贷款损失准备(按贷款本金和应收利息的账面余额与预计可收回金额的差额)

当借款人违约时,金融企业需要对贷款进行减值测试,预计可能发生的损失,并计提贷款损失准备,贷款损失准备是金融企业为应对贷款可能发生的损失而提取的准备金。

2、处置抵押物

借:存放中央银行款项等(按处置抵押物收到的价款)

抵押资产减值准备(按已计提的抵押资产减值准备金额)

贷:抵押资产(按抵押资产的账面余额)

资产处置损益(按处置抵押物的净收益或净损失)

如果金融企业通过处置抵押物来收回贷款,应当按照实际收到的价款与抵押资产账面价值的差额确认资产处置损益。

五、金融企业发放抵押贷款分录对财务状况和经营成果的影响

(一)对财务状况的影响

1、资产方面

发放抵押贷款增加了金融企业的贷款资产和抵押资产,同时也可能增加其他综合收益(当抵押物评估增值时)或减少其他综合收益(当抵押物评估减值时),资产减值损失的计提会减少金融企业的资产账面价值,而资产处置损益的确认会影响金融企业的当期损益和资产结构。

2、负债方面

发放抵押贷款增加了金融企业对借款人的负债,即吸收存款。

3、所有者权益方面

利息收入的确认会增加金融企业的所有者权益,而资产减值损失的计提会减少所有者权益。

(二)对经营成果的影响

1、利息收入

利息收入是金融企业的主要收入来源之一,发放抵押贷款后,金融企业按照合同约定的利率计算应收利息,并在会计期末确认利息收入,利息收入的多少直接影响金融企业的经营成果和盈利能力。

2、资产减值损失

资产减值损失的计提反映了金融企业对贷款风险的评估和应对,它会减少金融企业的当期利润,如果金融企业对贷款风险估计不足,可能会导致资产减值损失计提不足,从而虚增利润;反之,如果金融企业过度计提资产减值损失,可能会导致当期利润减少过多。

3、资产处置损益

资产处置损益是金融企业处置抵押物等资产时产生的收益或损失,它会直接影响金融企业的当期利润,如果金融企业能够以较高的价格处置抵押物,将产生资产处置收益,从而增加当期利润;反之,如果金融企业以较低的价格处置抵押物,将产生资产处置损失,从而减少当期利润。

六、结论

金融企业发放抵押贷款分录是金融企业会计核算的重要内容,它反映了金融企业与借款人之间的信贷关系以及相关的风险和收益,通过准确编制发放抵押贷款的分录,金融企业能够及时、准确地反映其财务状况和经营成果,为投资者、债权人、监管机构等利益相关者提供有用的信息,金融企业在发放抵押贷款时应当遵循相关的会计处理原则,合理估计贷款风险,计提相应的减值准备,以确保会计信息的真实性和可靠性,在未来的发展中,随着金融市场的不断变化和金融创新的不断涌现,金融企业发放抵押贷款的业务也将面临新的挑战和机遇,这就需要金融企业不断完善会计核算体系,提高风险管理水平,以适应市场的变化和发展。