在当今竞争激烈的商业环境中,企业为了满足自身的资金需求,拓展业务规模,常常需要寻求各种融资途径,设备抵押贷款作为一种常见的融资方式,为企业提供了一条可行的资金获取渠道,本文将深入探讨企业以设备抵押贷款的相关内容,包括其概念、优势、风险以及注意事项等。

设备抵押贷款的概念

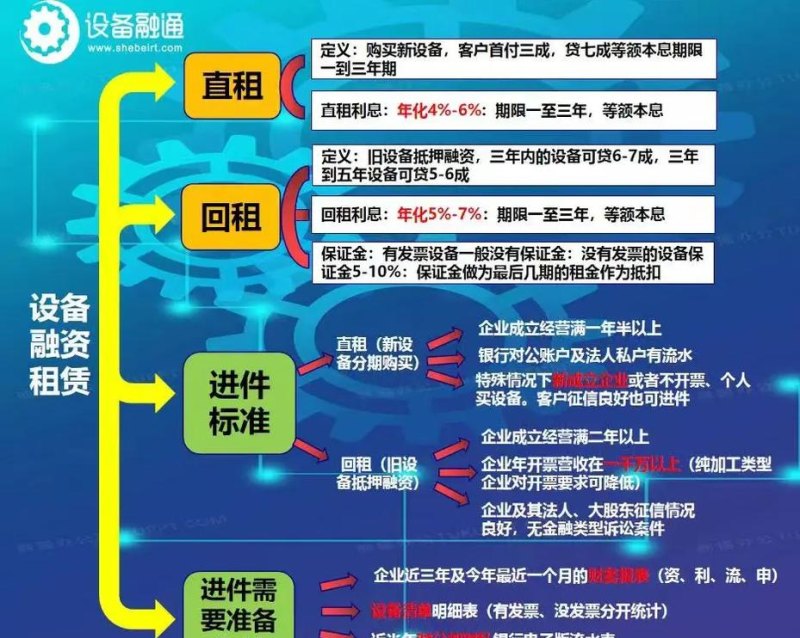

设备抵押贷款是指企业以其拥有的固定资产设备作为抵押物,向金融机构申请贷款的一种融资方式,这些设备可以是生产设备、运输设备、办公设备等,只要其具有一定的市场价值和变现能力,且产权清晰,符合金融机构的相关要求,就可以作为抵押物用于贷款。

设备抵押贷款的优势

1、拓宽融资渠道

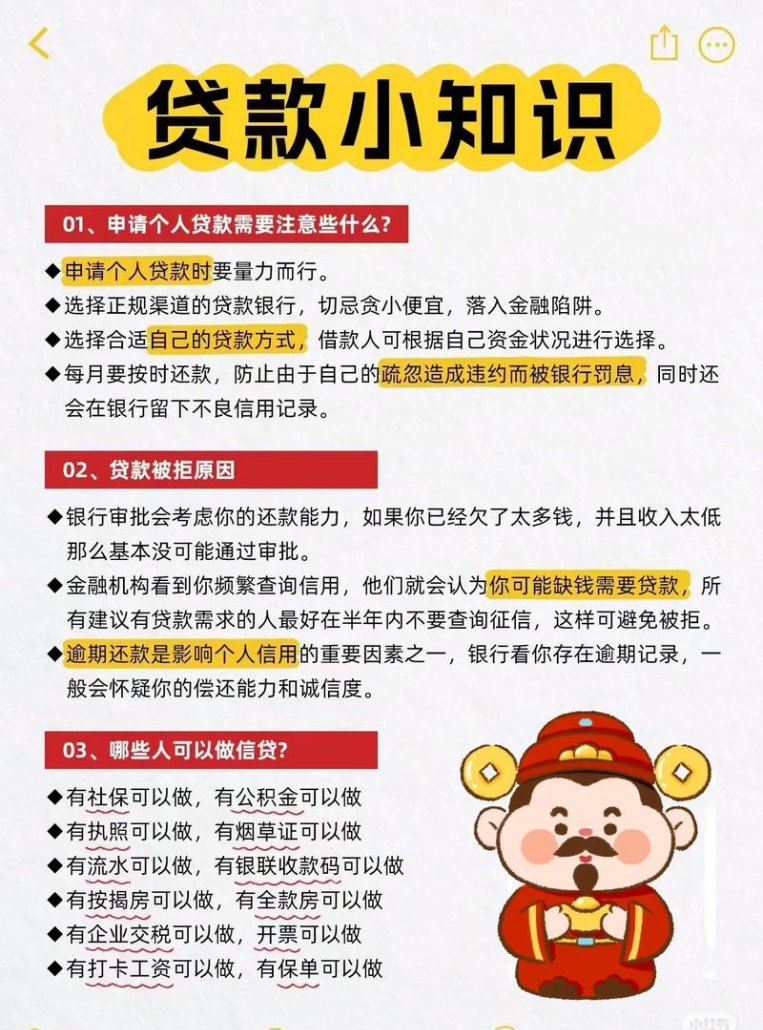

对于许多企业来说,尤其是中小企业,传统的融资方式如银行贷款可能存在诸多限制,如信用评级要求高、抵押物要求严格等,而设备抵押贷款为企业提供了一种新的融资途径,只要企业拥有合适的设备,就有机会获得贷款资金,从而缓解资金紧张的局面。

2、不影响企业正常经营

与其他融资方式如股权融资可能导致企业股权结构发生变化不同,设备抵押贷款是一种债务融资方式,企业在获得贷款后,只需按照约定的还款计划按时还款,无需出让股权,从而可以保持企业的控制权和经营独立性,不影响企业的正常经营和发展战略。

3、设备价值的有效利用

企业的设备通常是其生产经营的重要资产,通过设备抵押贷款,可以将这些设备的价值充分利用起来,为企业筹集资金,随着企业的发展和设备的更新换代,旧设备的价值也可以通过贷款的方式得到变现,实现资产的优化配置。

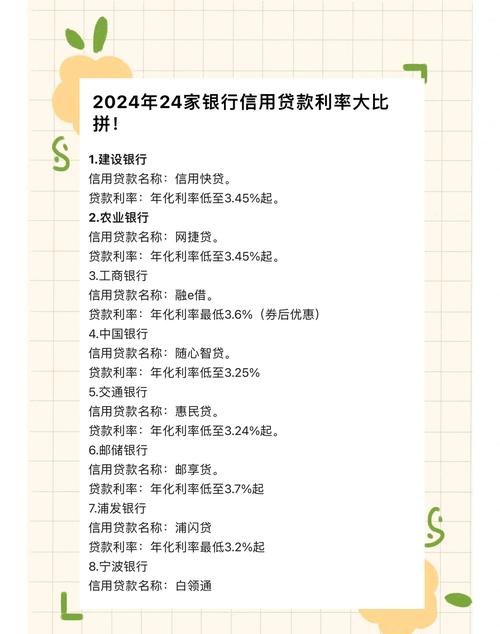

4、贷款利率相对较低

设备抵押贷款的利率相对较低,尤其是与一些高风险的融资方式如民间借贷相比,这是因为设备作为抵押物,降低了金融机构的贷款风险,使得金融机构在制定贷款利率时可以更加灵活和优惠。

设备抵押贷款的风险

1、设备贬值风险

设备作为抵押物,其价值会随着时间的推移而逐渐下降,如果企业在贷款期间内设备出现贬值,可能会导致抵押物的价值不足以覆盖贷款本金和利息,从而给企业带来还款压力。

2、市场风险

设备的市场价值受到市场供求关系、行业发展趋势等多种因素的影响,如果企业所在的行业出现不景气或市场需求下降等情况,可能会导致设备的市场价值大幅缩水,进而影响企业的还款能力。

3、设备处置风险

如果企业在贷款到期后无法按时还款,金融机构有权处置抵押物,设备的处置可能会面临诸多困难,如市场上找不到合适的买家、处置价格低于预期等,这可能会导致金融机构的损失,进而影响企业的信用记录。

4、法律风险

设备抵押贷款涉及到一系列的法律法规,如《物权法》、《担保法》等,如果企业在贷款过程中存在法律瑕疵或违反相关法律法规,可能会导致贷款合同无效或面临法律诉讼,给企业带来不必要的法律风险和经济损失。

企业以设备抵押贷款的注意事项

1、选择合适的金融机构

在选择金融机构时,企业应综合考虑其信誉、贷款利率、贷款额度、还款期限等因素,不同的金融机构在设备抵押贷款方面的政策和要求可能会有所不同,企业应根据自身的实际情况选择最合适的金融机构。

2、合理评估设备价值

企业在申请设备抵押贷款前,应委托专业的评估机构对设备进行价值评估,评估机构应根据设备的品牌、型号、使用年限、市场行情等因素,客观、公正地评估设备的价值,为企业申请贷款提供准确的依据。

3、完善贷款合同

贷款合同是企业与金融机构之间的重要法律文件,企业应仔细阅读合同条款,确保合同内容符合自己的利益,在签订合同前,企业可以咨询专业的法律顾问,对合同中的风险条款进行评估和防范。

4、加强设备管理

企业在获得设备抵押贷款后,应加强对设备的管理和维护,确保设备的正常运行和保值增值,企业应及时了解设备的市场动态,根据市场变化调整经营策略,降低设备贬值风险。

5、按时还款

按时还款是企业的基本义务,也是维护企业信用记录的关键,企业应制定合理的还款计划,确保按时足额还款,避免逾期还款给企业带来不良影响。

企业以设备抵押贷款是一种常见的融资方式,它为企业提供了一条可行的资金获取渠道,设备抵押贷款也存在一定的风险,企业在申请贷款前应充分了解相关风险,并采取有效的防范措施,企业应选择合适的金融机构,合理评估设备价值,完善贷款合同,加强设备管理,按时还款,以确保贷款的顺利进行和企业的可持续发展。