在当今竞争激烈的商业环境中,企业资金的需求日益增长,银行贷款成为许多企业解决资金问题的重要途径,企业办理银行贷款并非一蹴而就,而是需要经历一定的周期,了解这个周期的长短以及影响因素,并制定相应的应对策略,对于企业顺利获得贷款、实现自身发展目标具有重要意义。

企业办理银行贷款的一般流程

1、贷款申请

企业首先需要向银行提出贷款申请,并填写相关的贷款申请表,在申请过程中,企业需要提供详细的企业信息、财务状况、贷款用途、还款计划等资料,以便银行对企业的信用状况和还款能力进行评估。

2、银行受理与调查

银行收到企业的贷款申请后,会对申请资料进行初步审核,并安排工作人员对企业进行实地调查,调查内容包括企业的经营状况、财务状况、市场前景、信用记录等方面,以全面了解企业的实际情况。

3、银行审批

银行根据企业的申请资料和实地调查结果,进行贷款审批,审批过程中,银行会综合考虑企业的信用状况、还款能力、贷款风险等因素,决定是否批准贷款申请以及贷款的额度、期限、利率等条件。

4、签订合同

如果企业的贷款申请获得银行批准,银行会与企业签订贷款合同,合同中会明确贷款的金额、期限、利率、还款方式、违约责任等重要条款,双方需要严格遵守合同约定。

5、贷款发放

在签订贷款合同后,银行会按照合同约定将贷款资金发放到企业指定的账户,企业可以根据自身的实际需求,合理使用贷款资金。

6、贷款还款

企业需要按照合同约定的还款方式和还款期限,按时足额偿还贷款本息,在还款过程中,企业需要保持良好的信用记录,避免逾期还款等不良行为。

影响企业办理银行贷款周期的因素

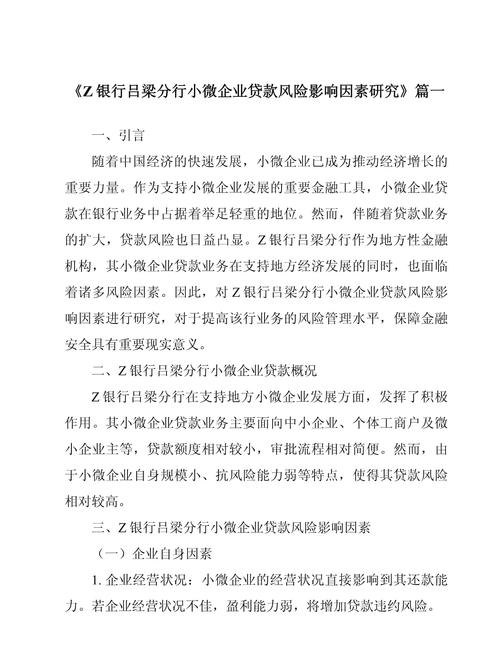

1、企业自身因素

(1)信用状况

企业的信用状况是银行评估贷款风险的重要依据,如果企业信用良好,无不良信用记录,银行会更愿意为其提供贷款,贷款周期也会相对较短,反之,如果企业存在信用问题,如逾期还款、欠款等,银行会对其贷款申请进行严格审核,甚至拒绝贷款,从而延长贷款周期。

(2)财务状况

企业的财务状况直接影响其还款能力,银行会对企业的资产负债表、利润表、现金流量表等财务报表进行分析,评估企业的盈利能力、偿债能力和资金流动性,如果企业财务状况良好,有足够的现金流来偿还贷款本息,银行会更愿意为其提供贷款,贷款周期也会相对较短,反之,如果企业财务状况不佳,存在资金短缺、负债过高、盈利能力差等问题,银行会对其贷款申请进行谨慎考虑,甚至拒绝贷款,从而延长贷款周期。

(3)贷款用途

银行会对企业的贷款用途进行严格审查,确保贷款资金用于合法合规的经营活动,如果企业的贷款用途明确、合理,且与企业的主营业务相关,银行会更愿意为其提供贷款,贷款周期也会相对较短,反之,如果企业的贷款用途不明确、不合理,或者存在违规使用贷款资金的情况,银行会对其贷款申请进行严格审核,甚至拒绝贷款,从而延长贷款周期。

(4)经营状况

企业的经营状况是银行评估贷款风险的重要因素之一,银行会对企业的市场竞争力、行业发展前景、经营管理水平等方面进行分析,评估企业的可持续发展能力,如果企业经营状况良好,有稳定的市场份额和良好的发展前景,银行会更愿意为其提供贷款,贷款周期也会相对较短,反之,如果企业经营状况不佳,市场竞争力弱,行业发展前景不明朗,银行会对其贷款申请进行谨慎考虑,甚至拒绝贷款,从而延长贷款周期。

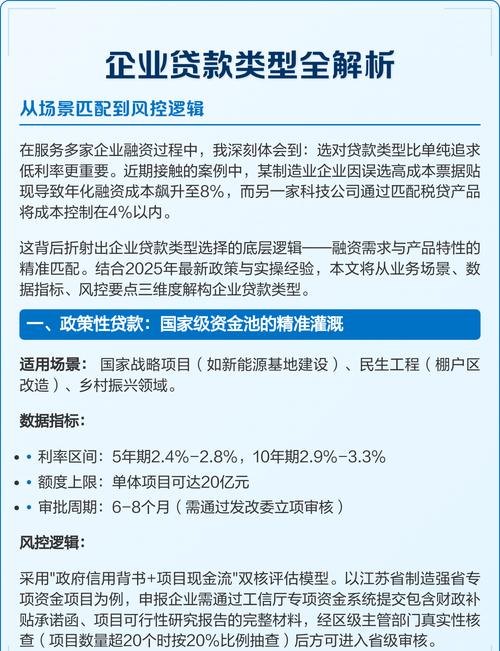

2、银行因素

(1)贷款政策

银行的贷款政策会影响企业办理贷款的周期,不同的银行可能有不同的贷款政策,如贷款额度、期限、利率、审批流程等,如果企业选择的银行贷款政策较为宽松,审批流程较为简便,贷款周期就会相对较短,反之,如果企业选择的银行贷款政策较为严格,审批流程较为复杂,贷款周期就会相对较长。

(2)审批流程

银行的审批流程也会影响企业办理贷款的周期,银行的审批流程通常包括申请受理、资料审核、实地调查、审批决策等环节,如果银行的审批流程较为繁琐,各个环节之间的衔接不够顺畅,就会导致贷款周期延长,反之,如果银行的审批流程较为简洁,各个环节之间的衔接较为紧密,就会缩短贷款周期。

(3)资金状况

银行的资金状况也会影响企业办理贷款的周期,如果银行资金充足,贷款审批通过后能够及时发放贷款资金,贷款周期就会相对较短,反之,如果银行资金紧张,贷款审批通过后需要等待资金到位才能发放贷款资金,就会延长贷款周期。

3、外部环境因素

(1)宏观经济形势

宏观经济形势会影响企业的经营状况和还款能力,从而影响银行贷款的风险,在经济繁荣时期,企业经营状况良好,还款能力较强,银行贷款风险较低,贷款周期相对较短,反之,在经济衰退时期,企业经营状况不佳,还款能力较弱,银行贷款风险较高,贷款周期相对较长。

(2)政策法规

政策法规的变化也会影响企业办理贷款的周期,国家出台的宏观调控政策、产业政策、金融政策等,都可能对银行贷款产生影响,如果政策法规有利于企业获得贷款,贷款周期就会相对较短,反之,如果政策法规不利于企业获得贷款,贷款周期就会相对较长。

(3)市场竞争

市场竞争也会影响企业办理贷款的周期,在竞争激烈的市场环境下,银行之间的竞争加剧,为了吸引客户,银行可能会简化审批流程,提高贷款审批效率,从而缩短贷款周期,反之,如果市场竞争不激烈,银行之间的竞争相对较小,贷款周期就会相对较长。

企业应对银行贷款周期的策略

1、优化企业自身经营管理

(1)提高信用意识

企业应加强信用意识,建立健全信用管理制度,按时足额偿还贷款本息,避免逾期还款等不良行为,企业应积极维护与银行等金融机构的良好合作关系,提高自身的信用评级。

(2)加强财务管理

企业应加强财务管理,提高财务报表的真实性和准确性,合理安排资金,优化资金结构,提高资金使用效率,企业应定期进行财务分析,及时发现和解决财务问题,确保企业的财务状况良好。

(3)明确贷款用途

企业应明确贷款用途,确保贷款资金用于合法合规的经营活动,企业应制定详细的贷款使用计划,合理安排贷款资金的使用,避免浪费和滥用贷款资金。

(4)提升经营管理水平

企业应加强经营管理,提高市场竞争力和盈利能力,企业应关注行业发展动态,及时调整经营策略,适应市场变化。

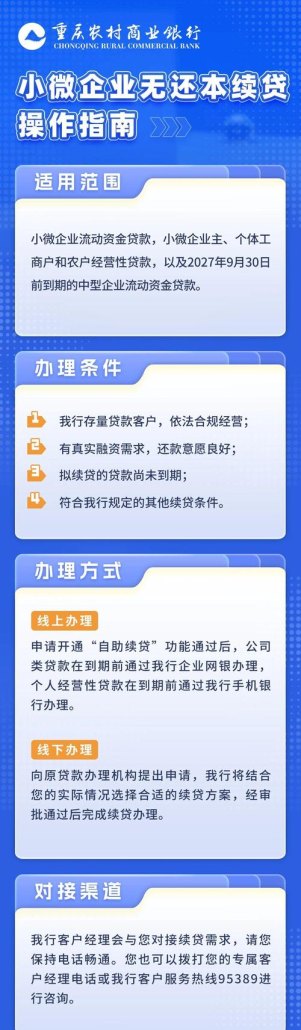

2、选择合适的银行和贷款产品

(1)了解银行贷款政策

企业在选择银行时,应了解银行的贷款政策,包括贷款额度、期限、利率、审批流程等,选择贷款政策较为宽松、审批流程较为简便的银行,有助于缩短贷款周期。

(2)比较不同银行的贷款产品

企业在选择贷款产品时,应比较不同银行的贷款产品,选择适合自己的贷款产品,不同的贷款产品可能有不同的利率、期限、还款方式等,企业应根据自身的实际需求和还款能力,选择最合适的贷款产品。

(3)与银行建立良好的合作关系

企业应与银行建立良好的合作关系,积极与银行沟通交流,及时了解银行的贷款政策和审批进度,企业应遵守银行的相关规定,按时足额偿还贷款本息,提高自身的信用评级。

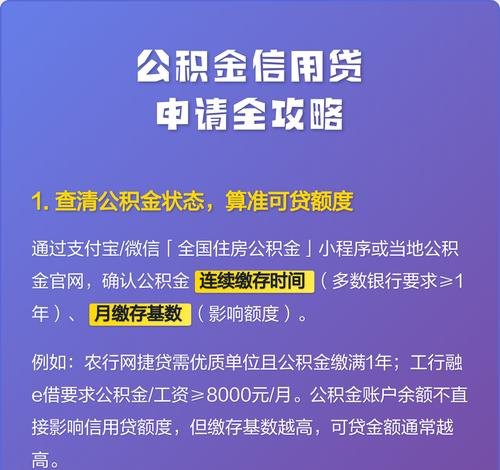

3、提前准备贷款申请资料

(1)收集整理资料

企业应提前收集整理贷款申请资料,确保资料的真实性和完整性,资料包括企业的营业执照、税务登记证、组织机构代码证、财务报表、贷款用途证明、还款计划等。

(2)规范填写申请表

企业应规范填写贷款申请表,确保申请表的内容准确无误,申请表中的内容包括企业基本信息、贷款申请信息、还款计划等。

(3)按照银行要求提交资料

企业应按照银行的要求提交贷款申请资料,确保资料的提交时间和方式符合银行的规定,在提交资料时,企业应注意资料的装订和密封,确保资料的安全性和完整性。

4、积极配合银行的调查和审批工作

(1)提供真实准确的信息

企业在配合银行的调查和审批工作时,应提供真实准确的信息,不得隐瞒或提供虚假信息,银行会对企业提供的信息进行核实,如果发现企业提供的信息存在虚假情况,银行可能会拒绝贷款申请。

(2)积极配合实地调查

企业在配合银行的实地调查工作时,应积极配合工作人员的工作,提供必要的协助和支持,工作人员会对企业的经营状况、财务状况、市场前景等方面进行实地调查,企业应如实回答工作人员的问题,不得隐瞒或提供虚假信息。

(3)及时反馈问题和意见

企业在配合银行的调查和审批工作时,应及时反馈问题和意见,如果企业对银行的调查和审批工作存在疑问或意见,应及时与银行沟通交流,寻求解决方案。

5、合理安排贷款资金的使用和还款计划

(1)合理安排贷款资金的使用

企业在获得贷款资金后,应合理安排贷款资金的使用,确保贷款资金用于合法合规的经营活动,企业应根据自身的实际需求和还款能力,制定详细的贷款使用计划,合理安排贷款资金的使用进度。

(2)制定合理的还款计划

企业在获得贷款资金后,应制定合理的还款计划,确保按时足额偿还贷款本息,还款计划应根据企业的财务状况和还款能力制定,合理安排还款时间和还款金额,企业应定期对还款计划进行调整,确保还款计划的合理性和可行性。

企业办理银行贷款周期是一个复杂的过程,受到多种因素的影响,企业应优化自身经营管理,选择合适的银行和贷款产品,提前准备贷款申请资料,积极配合银行的调查和审批工作,合理安排贷款资金的使用和还款计划,以缩短贷款周期,顺利获得银行贷款,实现自身发展目标。