在商业世界中,关联企业之间的关系可能会对贷款决策产生重要影响,贷款机构在评估借款人的信用风险时,通常会考虑关联企业的情况,本文将探讨关联企业风险对贷款的影响,并提供一些应对策略。

关联企业风险的定义

关联企业是指相互之间存在关联关系的企业,这些关联关系可以是直接或间接的,例如母子公司、兄弟公司、合作伙伴等,关联企业风险指的是关联企业之间的财务和经营问题可能对贷款机构产生的潜在风险。

关联企业风险的类型

1、财务风险

关联企业可能面临共同的财务困境,如资金短缺、债务违约等,这可能导致整个关联企业集团的信用状况下降,增加贷款机构的风险。

2、经营风险

关联企业可能在同一行业或相关领域经营,面临共同的市场竞争和经营挑战,如果其中一家企业经营不善,可能会对其他关联企业产生连锁反应,影响整个集团的稳定性。

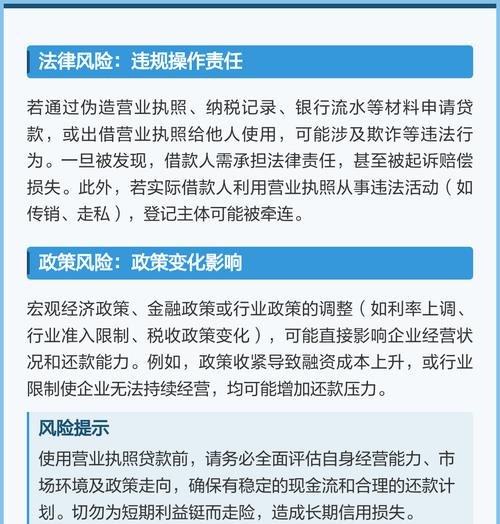

3、内部控制风险

关联企业之间可能存在复杂的股权结构和治理问题,导致内部控制薄弱,这可能增加欺诈、挪用资金等风险,对贷款机构的利益构成威胁。

关联企业风险对贷款的影响

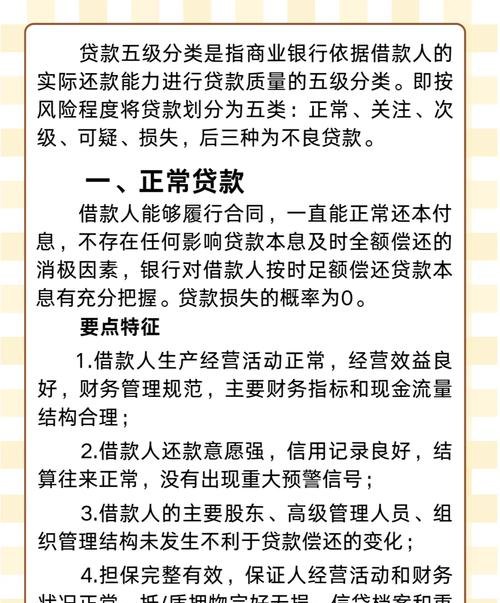

1、信用风险增加

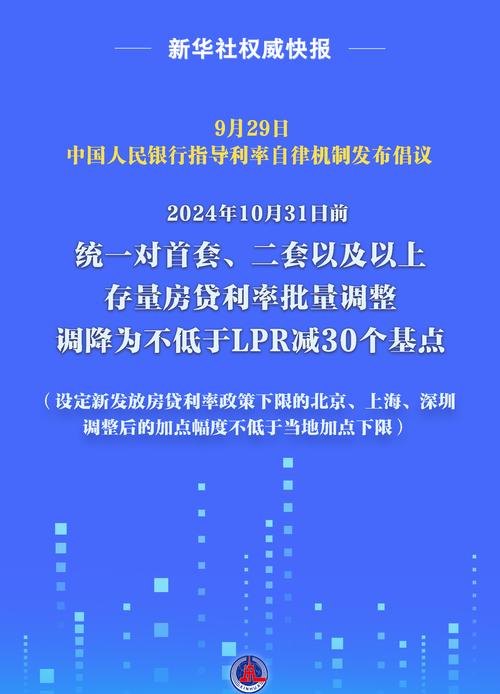

关联企业的财务困境或经营问题可能降低整个集团的信用评级,从而增加贷款机构的信用风险,贷款机构可能需要提高贷款利率、要求更多的担保或限制贷款额度,以应对这种风险。

2、信息不对称

由于关联企业之间的关系复杂,贷款机构可能难以获得全面和准确的信息,这可能导致信息不对称,使得贷款机构难以准确评估借款人的真实风险状况。

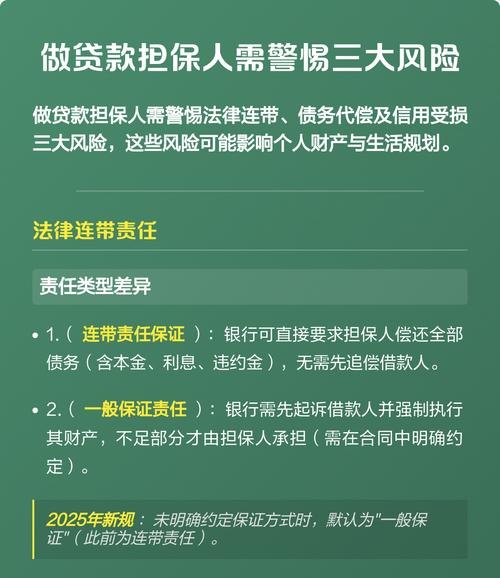

3、担保价值下降

如果关联企业提供的担保资产与借款人的债务不匹配,或者担保资产的价值下降,可能会降低担保的可靠性,增加贷款机构的风险。

4、集团风险

关联企业的风险可能不仅仅局限于个别企业,还可能波及整个集团,如果一家关联企业违约,可能会引发连锁反应,导致其他关联企业也面临困境,增加贷款机构的整体风险。

应对关联企业风险的策略

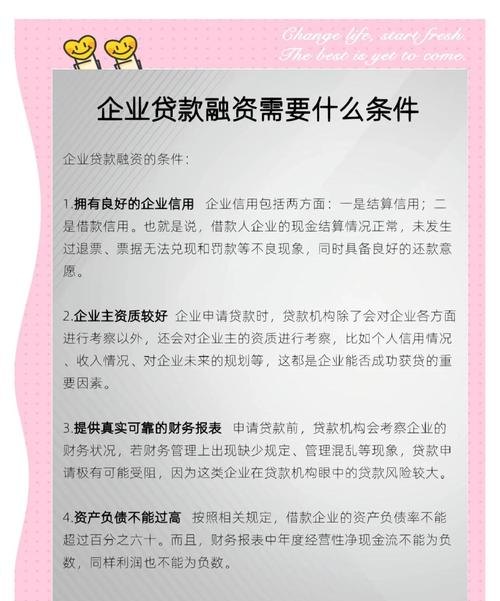

1、加强尽职调查

贷款机构在评估贷款申请时,应加强对关联企业的尽职调查,这包括审查关联企业的财务报表、经营状况、股权结构、内部控制等方面的信息,应尽可能获取第三方的独立意见和报告,以增加对关联企业风险的了解。

2、要求额外担保

为降低关联企业风险,贷款机构可能要求借款人提供额外的担保,如抵押物、保证人等,这些担保可以增加贷款的安全性,降低贷款机构的风险。

3、限制关联交易

贷款机构可以在贷款协议中限制关联企业之间的交易,以防止潜在的利益冲突和风险传递,可以规定关联企业之间的交易必须按照公平合理的价格进行,或者需要经过贷款机构的批准。

4、分散风险

通过将贷款分散给多个关联企业或关联企业集团,可以降低单一关联企业风险对贷款机构的影响,还可以通过与其他贷款机构合作,共同承担风险,实现风险的分散。

5、关注集团战略和财务状况

贷款机构应关注关联企业集团的整体战略和财务状况,了解集团的发展方向、市场竞争力以及财务稳定性等方面的信息,可以帮助贷款机构更好地评估关联企业风险。

6、建立风险管理体系

贷款机构应建立健全的风险管理体系,包括风险评估模型、风险监测指标和内部控制制度,通过定期评估和监测关联企业风险,及时采取措施,降低风险敞口。

关联企业风险对贷款具有重要影响,贷款机构在评估贷款申请时应充分考虑关联企业的情况,通过加强尽职调查、要求额外担保、限制关联交易、分散风险等策略,可以有效降低关联企业风险对贷款的影响,建立健全的风险管理体系也是应对关联企业风险的关键,在日益复杂的商业环境中,贷款机构需要保持警惕,加强对关联企业风险的管理,以保障贷款业务的安全和稳健。