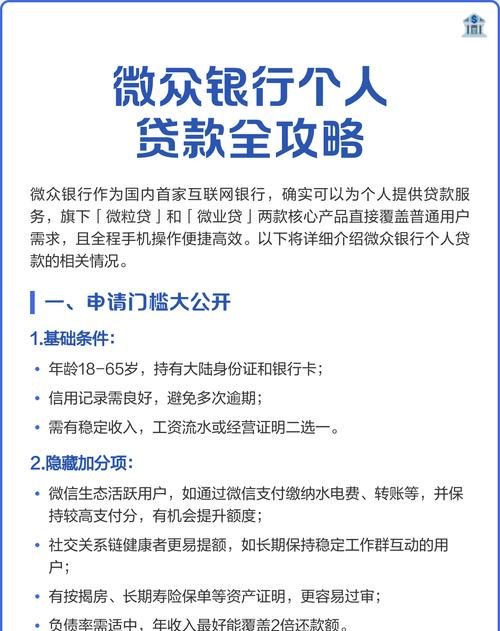

小微企业是国民经济的重要组成部分,对于促进就业、推动创新和经济增长具有重要意义,由于小微企业规模较小、信用记录不完善等原因,从银行获得贷款往往面临诸多困难,在这个过程中,存在一些潜规则,可能影响小微企业的贷款申请和获得,本文将揭示小微企业从银行贷款的一些潜规则,并提供一些应对策略。

信息不对称

银行在审批贷款时,需要了解小微企业的财务状况、经营情况、信用记录等信息,由于小微企业的信息透明度较低,银行难以获取全面、准确的信息,这就导致了信息不对称的问题,银行可能对小微企业的真实情况存在误解,从而影响贷款决策。

为了应对信息不对称的问题,小微企业可以采取以下措施:

1、建立健全的财务制度,确保财务报表真实、准确、完整。

2、提供详细的商业计划书,包括市场分析、营销策略、财务预测等内容,让银行更好地了解企业的经营情况。

3、积极与银行沟通,提供必要的信息,并解释可能存在的问题。

4、寻求第三方机构的评估和认证,如会计师事务所、信用评级机构等,增加企业的信用度。

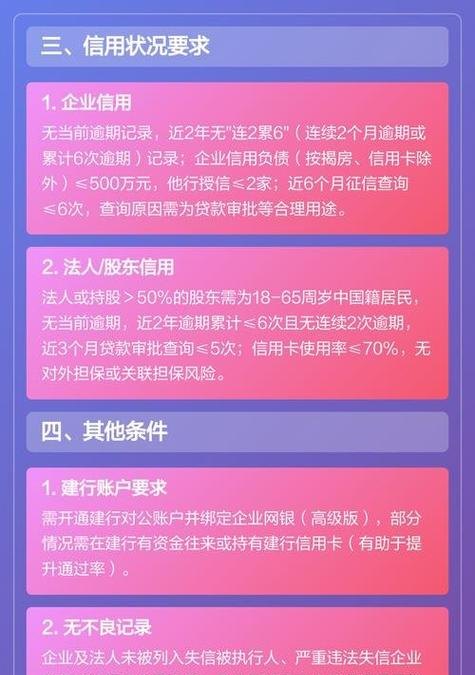

抵押物要求过高

银行在审批贷款时,通常要求小微企业提供抵押物作为担保,抵押物的要求可能过高,使得小微企业难以满足,一些银行可能要求抵押物价值高于贷款金额,或者对抵押物的种类、位置等有严格限制。

为了降低抵押物要求过高的影响,小微企业可以考虑以下策略:

1、寻找其他抵押物或担保方式,如应收账款质押、存货质押、保证保险等。

2、优化企业的资产结构,提高抵押物的价值和流动性。

3、与银行协商,探讨是否可以降低抵押物要求或提供其他担保方式。

4、参加银行的抵押物评估培训,了解抵押物的评估标准和要求,提高抵押物的评估价值。

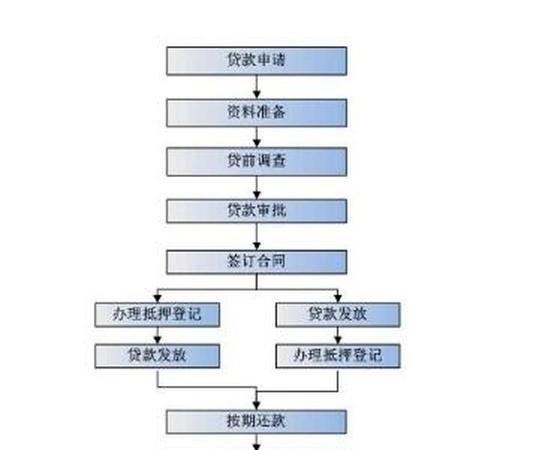

审批流程繁琐

银行的贷款审批流程通常较为繁琐,需要经过多个环节,包括申请、调查、评估、审批等,小微企业可能需要花费较长时间来完成贷款申请,并且在审批过程中可能会遇到各种问题和要求。

为了加快贷款审批流程,小微企业可以采取以下措施:

1、提前准备好贷款申请所需的资料,确保资料的完整性和准确性。

2、积极配合银行的调查和评估工作,提供必要的信息和协助。

3、与银行保持良好的沟通,及时了解审批进度,并根据银行的要求进行整改和补充资料。

4、考虑与银行建立长期合作关系,提高在银行的信用度,从而获得更便捷的贷款服务。

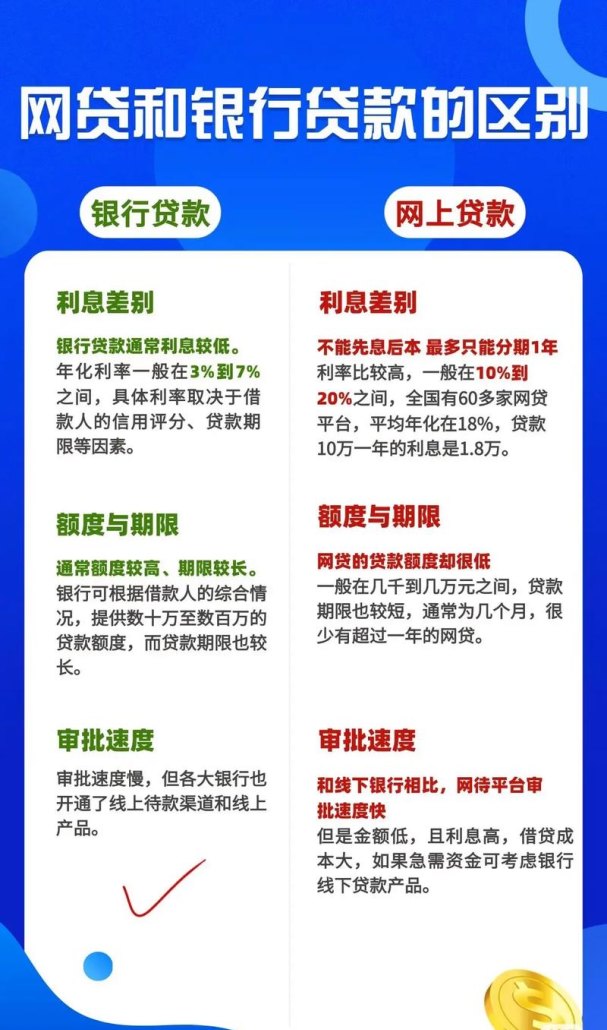

贷款利率较高

小微企业从银行获得贷款的利率通常较高,这增加了企业的融资成本,贷款利率的高低受到多种因素的影响,如企业信用状况、贷款金额、贷款期限、市场利率等。

为了降低贷款利率,小微企业可以采取以下策略:

1、提高企业的信用等级,如通过按时还款、保持良好的信用记录等方式。

2、增加贷款金额,降低单位贷款成本。

3、缩短贷款期限,减少利息支出。

4、与银行协商,争取更优惠的贷款利率。

5、关注市场利率走势,选择合适的贷款时机。

服务态度不佳

一些银行的工作人员在与小微企业打交道时,可能存在服务态度不佳、效率低下等问题,这也会影响小微企业的贷款体验。

为了改善服务态度,银行可以采取以下措施:

1、加强员工培训,提高服务意识和专业水平。

2、建立投诉处理机制,及时解决小微企业的问题和投诉。

3、优化工作流程,提高工作效率,为小微企业提供更便捷的服务。

小微企业在从银行贷款过程中,需要了解并应对这些潜规则,以提高贷款申请的成功率和获得更有利的贷款条件,政府和社会也应该为小微企业提供更多的支持和帮助,如建立信用担保体系、提供贷款贴息等,促进小微企业的健康发展。

小微企业从银行贷款需要面对诸多挑战,但只要了解潜规则并采取相应的应对策略,就能够增加获得贷款的机会,实现企业的发展目标。