在市场经济中,企业破产是一种常见的现象,当企业无法偿还银行贷款时,银行将面临贷款损失的风险,了解企业破产后银行贷款的处理方式对于银行和相关利益方来说至关重要。

企业破产的原因

企业破产的原因可能是多方面的,包括市场竞争激烈、经营管理不善、财务状况恶化、经济周期波动等,以下是一些常见的企业破产原因:

1、市场竞争:在激烈的市场竞争中,企业可能无法与竞争对手抗衡,导致销售额下降,利润减少,最终无法偿还债务。

2、经营管理不善:企业的管理层可能缺乏经验或能力,导致决策失误、成本控制不当、资金管理不善等问题,从而影响企业的盈利能力和偿债能力。

3、财务状况恶化:企业可能由于过度负债、资金链断裂、资产质量下降等原因,导致财务状况恶化,无法按时偿还债务。

4、经济周期波动:经济周期的波动可能对企业的经营产生重大影响,在经济衰退期间,企业的销售额和利润可能下降,从而增加了破产的风险。

企业破产的类型

企业破产可以分为以下几种类型:

1、破产清算:当企业资不抵债时,法院将宣布企业破产,并进行清算程序,清算程序的目的是将企业的资产变现,以偿还债务,在清算过程中,企业的股东和债权人将按照一定的比例分配剩余资产。

2、破产重整:当企业有一定的挽救价值时,法院可以批准企业进行破产重整,破产重整的目的是通过重组企业的资产和债务,恢复企业的盈利能力,避免破产清算,在破产重整过程中,企业的股东和债权人可能会进行协商,以达成和解协议。

3、破产和解:当企业的股东和债权人无法通过破产重整解决问题时,他们可以向法院申请破产和解,破产和解的目的是通过协商达成和解协议,以减轻企业的债务负担,恢复企业的盈利能力。

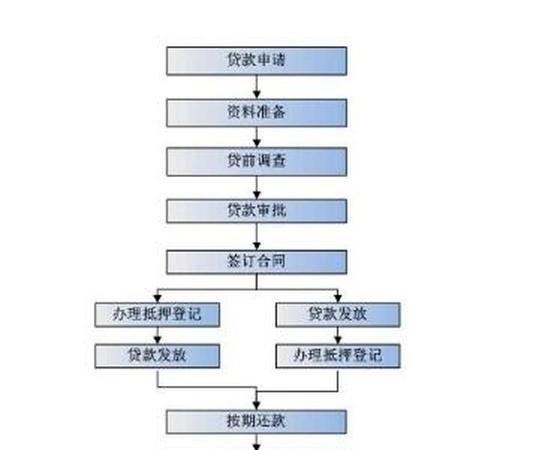

银行贷款的处理方式

当企业破产时,银行将面临贷款损失的风险,银行可以采取以下几种方式来处理贷款:

1、申请破产清算:银行可以向法院申请对企业进行破产清算,在破产清算程序中,银行将作为债权人之一参与分配企业的剩余资产,银行的债权将按照一定的比例得到偿还。

2、申请破产重整:银行可以向法院申请对企业进行破产重整,在破产重整程序中,银行将与企业的股东和其他债权人一起参与重组企业的资产和债务,银行的债权可能会得到减免或延期偿还。

3、申请破产和解:银行可以向法院申请对企业进行破产和解,在破产和解程序中,银行将与企业的股东和其他债权人一起协商达成和解协议,银行的债权可能会得到减免或延期偿还。

4、抵押物处置:如果企业在贷款时提供了抵押物,银行可以通过处置抵押物来弥补贷款损失,抵押物的处置方式包括拍卖、变卖等。

5、追讨债务:银行可以通过法律手段追讨企业的债务,银行可以向法院提起诉讼,要求企业偿还贷款,如果企业无力偿还贷款,银行可以申请强制执行,以追回贷款损失。

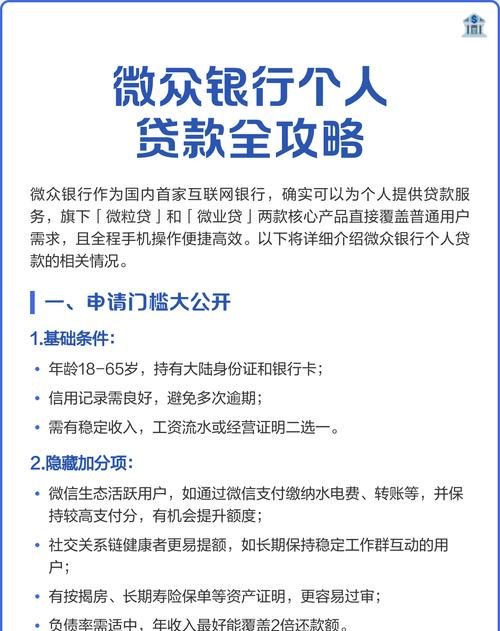

银行贷款处理的注意事项

在处理银行贷款时,银行需要注意以下几点:

1、及时采取措施:当企业出现财务危机时,银行应及时采取措施,避免贷款损失的进一步扩大,银行可以通过加强对企业的监控、与企业进行协商等方式,寻求解决方案。

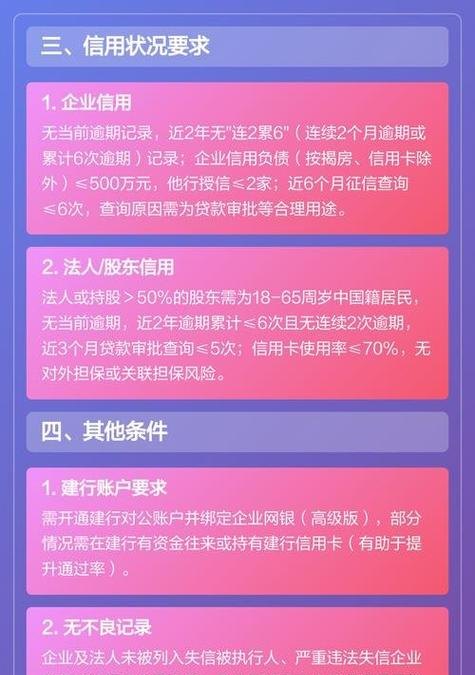

2、评估贷款风险:银行应定期评估贷款的风险状况,及时发现潜在的风险,银行可以通过分析企业的财务报表、经营状况、市场环境等因素,评估贷款的风险程度。

3、制定应急预案:银行应制定应急预案,以应对企业破产的情况,应急预案应包括贷款的处置方式、抵押物的处置方式、追讨债务的方式等。

4、与其他债权人协商:银行应与其他债权人协商,共同制定解决方案,在处理贷款时,银行应尊重其他债权人的权益,避免采取不利于其他债权人的措施。

5、遵守法律法规:银行在处理贷款时应遵守法律法规,不得采取违法违规的手段,银行应注意保护企业的合法权益,避免因处理贷款而引发法律纠纷。

企业破产后,银行贷款的处理是一个复杂的过程,银行需要根据企业的具体情况,采取合适的处理方式,以最大限度地减少贷款损失,在处理贷款时,银行应注意及时采取措施、评估贷款风险、制定应急预案、与其他债权人协商、遵守法律法规等问题,银行也应加强对企业的监控和管理,提高风险管理水平,以避免类似情况的发生。