在企业的财务管理中,银行贷款是一种常见的融资方式,银行在审批贷款时,会对企业的财务状况进行评估,其中财务结构指标是重要的考量因素之一,了解和分析这些指标对于企业合理规划贷款、优化财务结构以及提高融资能力具有重要意义。

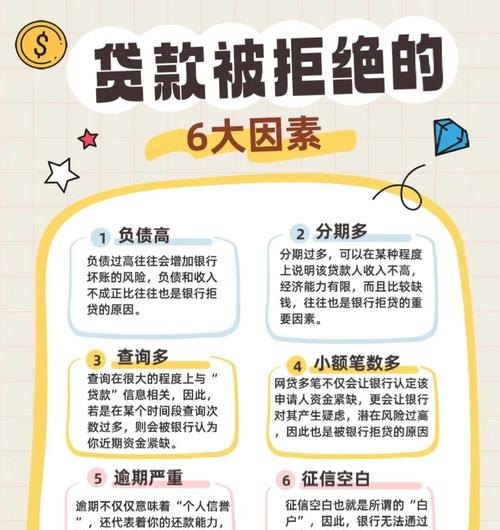

资产负债率

资产负债率是指企业负债总额与资产总额的比率,反映了企业资产对负债的保障程度,计算公式为:资产负债率 = 负债总额 / 资产总额 × 100%。

资产负债率的高低反映了企业的财务风险水平,较低的资产负债率表示企业有较强的偿债能力和财务稳定性,较高的资产负债率则可能意味着企业面临较大的财务风险,资产负债率的合理水平因行业、企业发展阶段等因素而异。

以下是对资产负债率的进一步分析:

1、行业差异

不同行业的资产负债率可能存在较大差异,房地产、建筑等行业通常需要大量的固定资产投资,资产负债率相对较高;而高科技、互联网等行业可能具有较高的盈利能力和成长潜力,资产负债率相对较低。

2、企业发展阶段

企业在不同的发展阶段,资产负债率也会有所不同,在初创阶段,企业可能需要大量的资金投入来扩大生产规模和市场份额,资产负债率可能较高;随着企业的发展和稳定,资产负债率可能逐渐降低。

3、财务策略

企业的财务策略也会影响资产负债率,一些企业可能选择通过举债来扩大规模、提高市场竞争力,从而增加资产负债率;而另一些企业可能更注重保持较低的负债率,以降低财务风险。

4、偿债能力

除了资产负债率本身,还需要结合企业的偿债能力来综合评估财务风险,企业应具备足够的现金流量来偿还债务,以避免出现违约风险。

流动比率

流动比率是流动资产与流动负债的比率,反映了企业在短期内偿还流动负债的能力,计算公式为:流动比率 = 流动资产 / 流动负债。

流动比率越高,企业的短期偿债能力越强,但过高的流动比率也可能暗示着企业资金的利用效率较低。

以下是对流动比率的进一步分析:

1、行业特点

不同行业的流动比率要求可能不同,零售业通常需要保持较高的流动比率,以应对日常的现金流转需求;而制造业可能由于存货较多,流动比率相对较低。

2、季节性因素

某些企业可能存在季节性的经营波动,导致流动资产和流动负债在不同季节有所变化,在分析流动比率时,需要考虑季节性因素的影响。

3、经营策略

企业的经营策略也会影响流动比率,企业可能采取赊销政策来扩大销售,但这可能会降低流动比率;而加强应收账款的管理和催收可以提高流动比率。

4、质量和变现能力

流动资产的质量和变现能力对流动比率的评估也很重要,存货的质量和可变现性、应收账款的账龄等因素都会影响企业的短期偿债能力。

速动比率

速动比率是速动资产与流动负债的比率,速动资产是指流动资产中扣除存货后的资产,计算公式为:速动比率 = (流动资产 - 存货) / 流动负债。

速动比率比流动比率更能反映企业的短期偿债能力,因为存货的变现能力相对较弱,速动比率的合理范围为 1:1 左右。

以下是对速动比率的进一步分析:

1、存货管理水平

存货的数量和质量直接影响速动比率的大小,企业应采取有效的存货管理措施,降低存货水平,提高速动比率。

2、应收账款的周转速度

应收账款的周转速度也会影响速动比率,企业应加强应收账款的催收管理,提高应收账款的周转率,从而增加速动资产。

3、行业差异

不同行业的速动比率要求可能存在差异,一些行业的存货占比较高,速动比率相对较低;而一些行业的存货占比较低,速动比率相对较高。

4、短期融资能力

企业的短期融资能力也会影响速动比率,如果企业能够及时获得短期融资,速动比率的要求可以相对较低。

利息保障倍数

利息保障倍数是息税前利润与利息费用的比率,反映了企业支付利息的能力,计算公式为:利息保障倍数 = (息税前利润 + 利息费用) / 利息费用。

利息保障倍数越高,说明企业支付利息的能力越强,财务风险越小。

以下是对利息保障倍数的进一步分析:

1、盈利能力

企业的盈利能力是利息保障倍数的基础,只有企业具有稳定的盈利能力,才能保障按时支付利息。

2、经营稳定性

企业的经营稳定性也会影响利息保障倍数,如果企业的经营状况波动较大,盈利能力不稳定,利息保障倍数可能会受到影响。

3、债务水平

利息保障倍数还与企业的债务水平有关,过高的债务水平可能会降低利息保障倍数,增加企业的财务风险。

4、税收政策

税收政策也可能对利息保障倍数产生影响,企业享受的税收优惠政策可能会提高利息保障倍数。

资产周转率

资产周转率是企业营业收入与资产总额的比率,反映了企业资产的运营效率,计算公式为:资产周转率 = 营业收入 / 资产总额。

资产周转率越高,说明企业资产的运营效率越高,盈利能力越强。

以下是对资产周转率的进一步分析:

1、资产结构

不同的资产结构会影响资产周转率,固定资产占比较高的企业,资产周转率相对较低;而流动资产占比较高的企业,资产周转率相对较高。

2、经营管理水平

企业的经营管理水平直接影响资产周转率,有效的管理可以提高资产的利用效率,从而提高资产周转率。

3、行业特点

不同行业的资产周转率要求也不同,一些行业的资产周转率相对较高,而一些行业的资产周转率相对较低。

4、市场竞争

市场竞争状况也会影响资产周转率,在激烈的市场竞争中,企业需要提高资产周转率以保持竞争力。

产权比率

产权比率是负债总额与所有者权益总额的比率,反映了企业的财务结构和长期偿债能力,计算公式为:产权比率 = 负债总额 / 所有者权益总额 × 100%。

产权比率越低,说明企业的长期偿债能力越强,财务风险越小。

以下是对产权比率的进一步分析:

1、股东权益保障程度

产权比率反映了股东权益对负债的保障程度,较低的产权比率意味着股东权益对负债的保障程度较高,企业的财务风险相对较小。

2、财务杠杆作用

产权比率还反映了企业的财务杠杆作用,较高的产权比率意味着企业利用了更多的财务杠杆,可能会面临较大的财务风险。

3、企业发展阶段

企业在不同的发展阶段,产权比率可能会有所不同,在初创阶段,企业可能需要更多的负债来支持发展,产权比率相对较高;随着企业的发展和稳定,产权比率可能逐渐降低。

4、行业差异

不同行业的产权比率要求可能存在差异,一些行业的资产负债率相对较高,而一些行业的资产负债率相对较低。

企业银行贷款财务结构指标是评估企业财务状况和偿债能力的重要工具,通过对这些指标的分析,可以了解企业的财务风险、资产运营效率和长期偿债能力等方面的情况,为银行贷款审批、企业融资决策和投资者评估提供重要依据,在实际应用中,需要结合企业的具体情况进行综合分析,并注意指标之间的相互关系和可能存在的局限性,企业应注重财务风险管理,合理规划财务结构,提高自身的盈利能力和偿债能力,以确保可持续发展。