在当今的商业世界中,企业银行贷款是企业获取资金、实现发展的重要途径之一,而银行贷款利息标准则是企业在考虑贷款时必须重点关注的因素,它不仅直接影响着企业的融资成本,还对企业的经营决策、财务状况以及市场竞争力产生着深远的影响,本文将深入探讨企业银行贷款利息标准的影响因素,并提出合理规划的建议。

企业银行贷款利息标准的构成

企业银行贷款利息标准通常由以下几个部分构成:

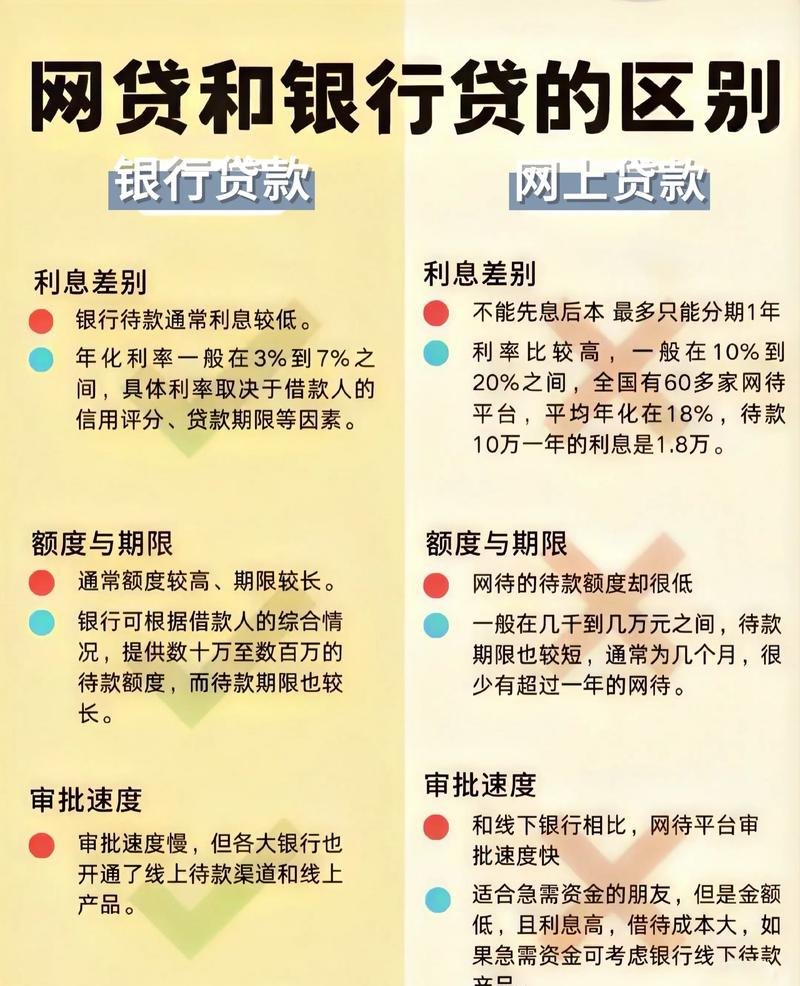

1、基准利率:基准利率是由中央银行制定的,它是银行贷款利率的基础,基准利率的调整会直接影响到银行贷款利率的变动。

2、市场利率:市场利率是指市场上资金供求关系所决定的利率,市场利率的波动会对银行贷款利率产生影响。

3、信用风险溢价:信用风险溢价是指银行根据企业的信用状况所收取的额外利息,信用风险越高,信用风险溢价就越高。

4、贷款期限溢价:贷款期限溢价是指银行根据贷款期限所收取的额外利息,贷款期限越长,贷款期限溢价就越高。

5、其他费用:除了利息之外,银行还可能会收取一些其他费用,如手续费、评估费等,这些费用也会影响到企业的融资成本。

企业银行贷款利息标准的影响因素

1、宏观经济环境

宏观经济环境是影响企业银行贷款利息标准的重要因素之一,在经济繁荣时期,市场资金供求关系相对宽松,银行贷款利率相对较低;而在经济衰退时期,市场资金供求关系相对紧张,银行贷款利率相对较高,宏观经济环境的不稳定也会导致银行贷款利率的波动。

2、货币政策

货币政策是中央银行通过调节货币供应量和利率水平来实现宏观经济调控目标的政策,货币政策的调整会直接影响到银行贷款利率的变动,当中央银行采取紧缩性货币政策时,银行的资金来源会减少,贷款利率就会上升;而当中央银行采取扩张性货币政策时,银行的资金来源会增加,贷款利率就会下降。

3、行业竞争状况

行业竞争状况也是影响企业银行贷款利息标准的重要因素之一,在竞争激烈的行业中,企业的信用风险相对较高,银行贷款利率也会相对较高;而在竞争相对不激烈的行业中,企业的信用风险相对较低,银行贷款利率也会相对较低。

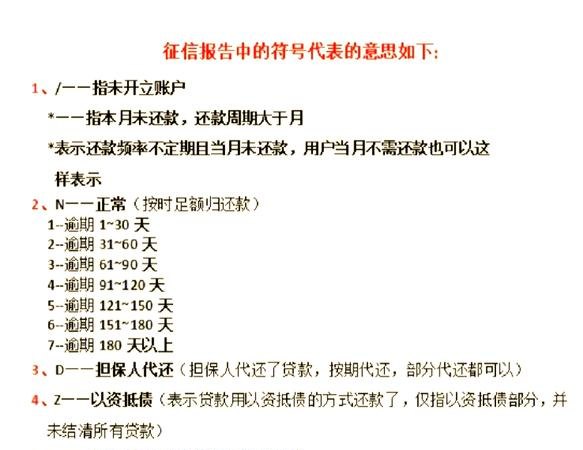

4、企业信用状况

企业信用状况是影响银行贷款利率的最重要因素之一,银行在发放贷款时,会对企业的信用状况进行评估,包括企业的财务状况、经营状况、市场竞争力等,信用状况越好的企业,银行贷款利率就越低;而信用状况较差的企业,银行贷款利率就会相对较高。

5、贷款期限

贷款期限也是影响银行贷款利率的重要因素之一,贷款期限越长,银行贷款利率就越高;而贷款期限越短,银行贷款利率就越低,这是因为贷款期限越长,银行面临的风险就越大,需要收取更高的利息来弥补风险。

6、市场利率水平

市场利率水平是影响银行贷款利率的重要因素之一,市场利率水平的波动会直接影响到银行贷款利率的变动,当市场利率水平上升时,银行贷款利率也会上升;而当市场利率水平下降时,银行贷款利率也会下降。

企业银行贷款利息标准的合理规划

1、优化企业财务状况

优化企业财务状况是降低银行贷款利率的重要途径之一,企业可以通过加强财务管理、提高盈利能力、降低负债率等方式来优化财务状况,提高信用评级,从而降低银行贷款利率。

2、选择合适的贷款期限

选择合适的贷款期限也是降低银行贷款利率的重要途径之一,企业可以根据自身的经营状况和资金需求情况,选择合适的贷款期限,短期贷款的利率相对较低,长期贷款的利率相对较高。

3、提高信用评级

提高信用评级是降低银行贷款利率的重要途径之一,企业可以通过加强信用管理、提高还款能力、按时还款等方式来提高信用评级,从而降低银行贷款利率。

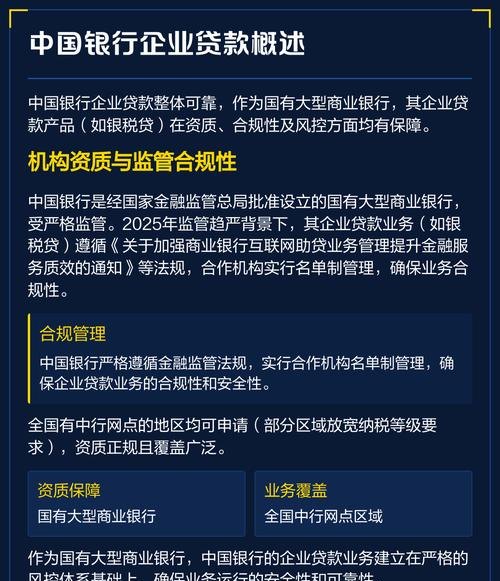

4、选择合适的银行

选择合适的银行也是降低银行贷款利率的重要途径之一,不同的银行在贷款利率、贷款期限、贷款条件等方面存在差异,企业可以根据自身的需求和情况,选择合适的银行。

5、合理利用金融工具

合理利用金融工具也是降低银行贷款利率的重要途径之一,企业可以通过发行债券、股票等方式来筹集资金,从而降低银行贷款利率。

企业银行贷款利息标准是企业在考虑贷款时必须重点关注的因素,它不仅直接影响着企业的融资成本,还对企业的经营决策、财务状况以及市场竞争力产生着深远的影响,企业应该充分了解银行贷款利率的构成和影响因素,合理规划贷款方案,优化财务状况,提高信用评级,选择合适的贷款期限和银行,合理利用金融工具,从而降低银行贷款利率,提高企业的竞争力和盈利能力。