在企业融资的过程中,抵押贷款是一种常见的方式,当企业面临银行流水少的情况时,往往会陷入困境,影响贷款的申请和获批,本文将探讨企业抵押贷款银行流水少的原因、可能带来的问题以及相应的应对策略。

企业抵押贷款银行流水少的原因

1、业务模式

一些企业的业务模式可能导致银行流水较少,一些服务型企业主要以提供人力服务或智力服务为主,其收入可能并非通过银行转账的方式进行,而是以现金支付或其他非银行渠道的方式结算,这种情况下,企业的银行流水就会相对较少。

2、季节性经营

某些行业具有明显的季节性特征,企业的经营活动在特定季节会非常活跃,而在其他季节则相对冷清,在淡季时,企业的业务量减少,收入也相应减少,银行流水自然会显得较少。

3、财务管理不规范

部分企业财务管理不规范,存在现金交易较多、收入不入账或入账不及时等问题,这些行为都会导致银行流水不真实、不准确,进而影响银行对企业财务状况的评估。

4、新企业或初创企业

新成立的企业或处于初创阶段的企业,通常需要一定的时间来建立稳定的业务和客户群体,收入也相对不稳定,银行流水可能较少,难以满足银行的贷款要求。

企业抵押贷款银行流水少可能带来的问题

1、贷款申请被拒

银行在审批企业抵押贷款时,通常会要求企业提供一定期限的银行流水,以评估企业的经营状况和还款能力,如果企业银行流水少,银行可能会认为企业的收入不稳定,还款能力存在风险,从而拒绝贷款申请。

2、贷款额度受限

即使企业的贷款申请能够通过银行的初步审核,银行流水少也可能导致贷款额度受限,银行会根据企业的银行流水情况来确定贷款额度,流水越少,可获得的贷款额度就越低。

3、贷款利率提高

银行在面对银行流水少的企业时,为了降低风险,可能会提高贷款利率,较高的贷款利率会增加企业的融资成本,降低企业的盈利能力。

4、影响企业形象

银行流水少可能会给外界传递出企业经营状况不佳的信号,影响企业的形象和声誉,这可能会对企业的业务拓展、合作伙伴关系等方面产生不利影响。

应对企业抵押贷款银行流水少的策略

1、优化财务管理

企业应加强财务管理,规范财务制度,确保所有收入都通过银行转账的方式进行,避免现金交易,要及时入账,保证银行流水的真实性和准确性。

2、提供其他证明材料

如果企业银行流水确实较少,可以考虑提供其他能够证明企业经营状况和还款能力的材料,如纳税证明、水电费发票、租赁合同、订单合同等,这些材料可以帮助银行更全面地了解企业的情况,降低风险评估。

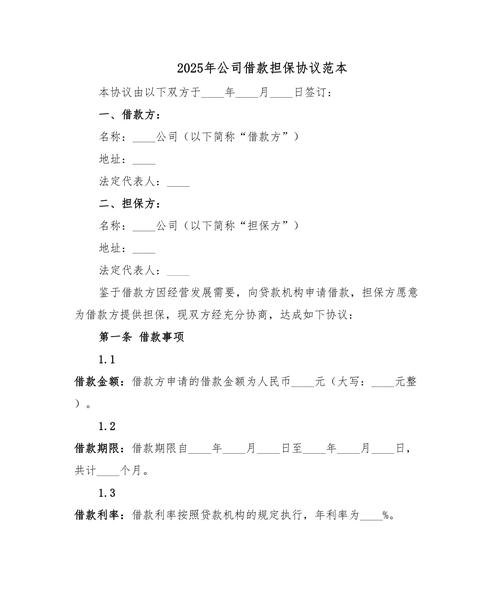

3、增加担保措施

企业可以通过增加担保措施来提高贷款获批的可能性,提供抵押物、保证人等,以增强银行对企业还款能力的信心。

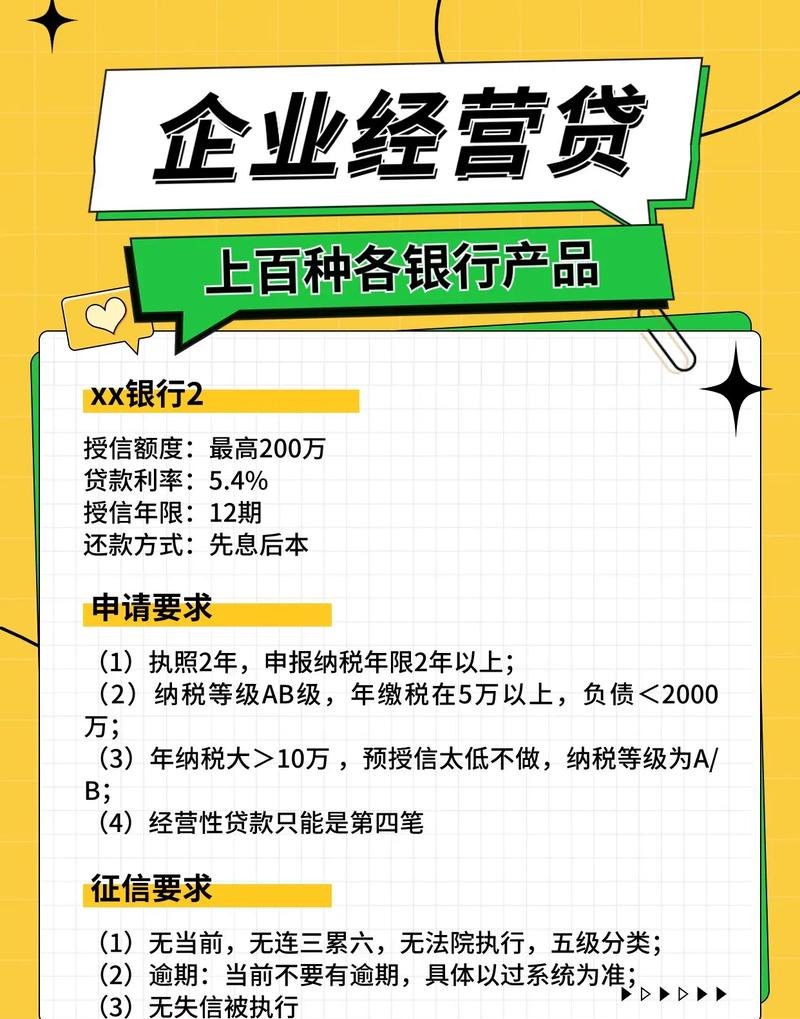

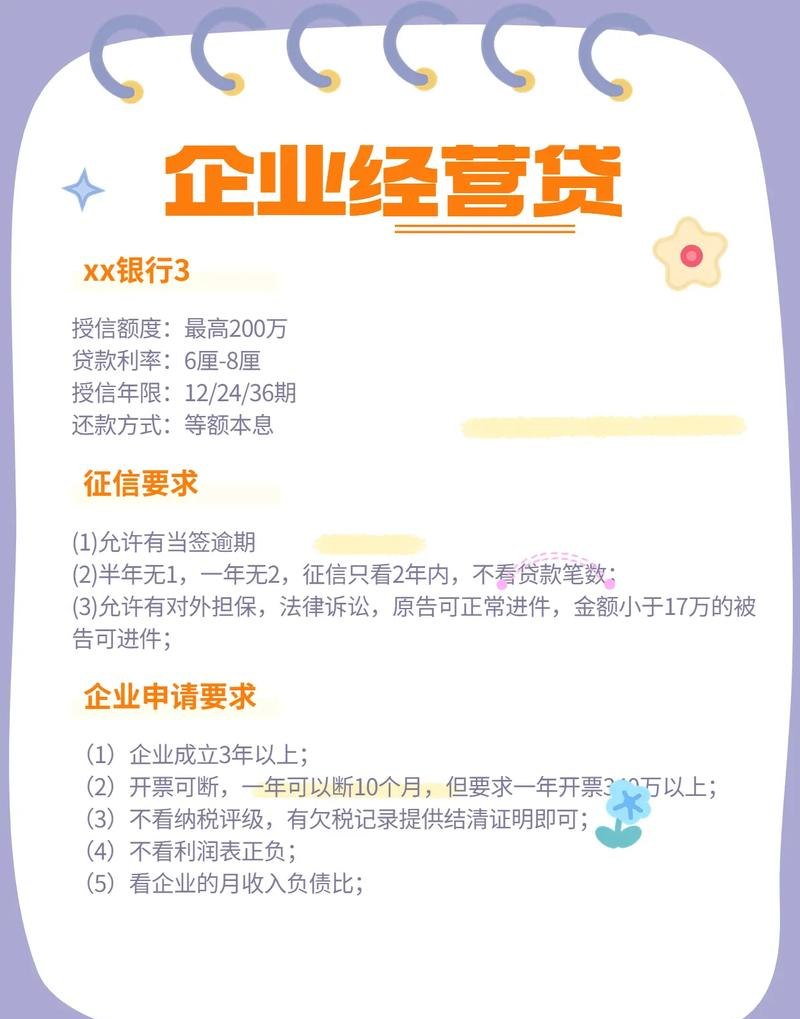

4、寻求其他融资渠道

如果企业无法通过银行抵押贷款获得所需资金,可以考虑寻求其他融资渠道,如股权融资、债券融资、民间借贷等,不同的融资渠道有不同的特点和要求,企业应根据自身情况选择合适的融资方式。

5、加强与银行的沟通

企业在申请贷款时,应与银行保持良好的沟通,向银行说明企业的经营状况和财务情况,解释银行流水少的原因,要积极配合银行的调查和审核工作,提供所需的资料和信息。

企业抵押贷款银行流水少是一个常见的问题,但通过优化财务管理、提供其他证明材料、增加担保措施、寻求其他融资渠道和加强与银行的沟通等策略,企业可以提高贷款获批的可能性,解决融资难题,在面对这一问题时,企业应积极应对,采取有效的措施来改善自身的财务状况,为企业的发展提供有力的资金支持。